元銀行員でファクタリング業界に10年以上携わる専門家の山崎です。

今回は、多くの経営者様が関心を寄せる「日本中小企業金融サポート機構」について、その口コミや評判を徹底的に検証します。

山崎正典

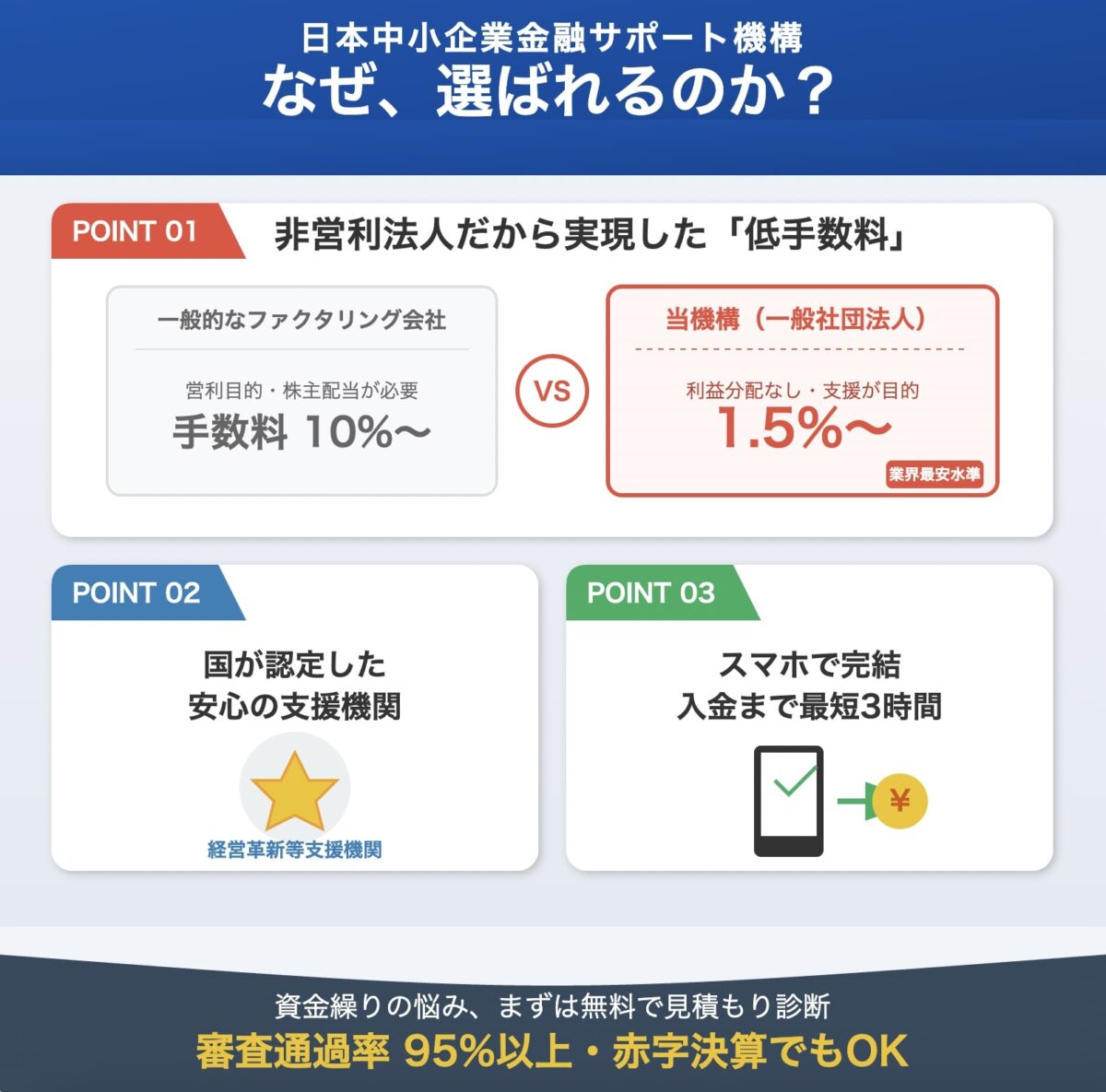

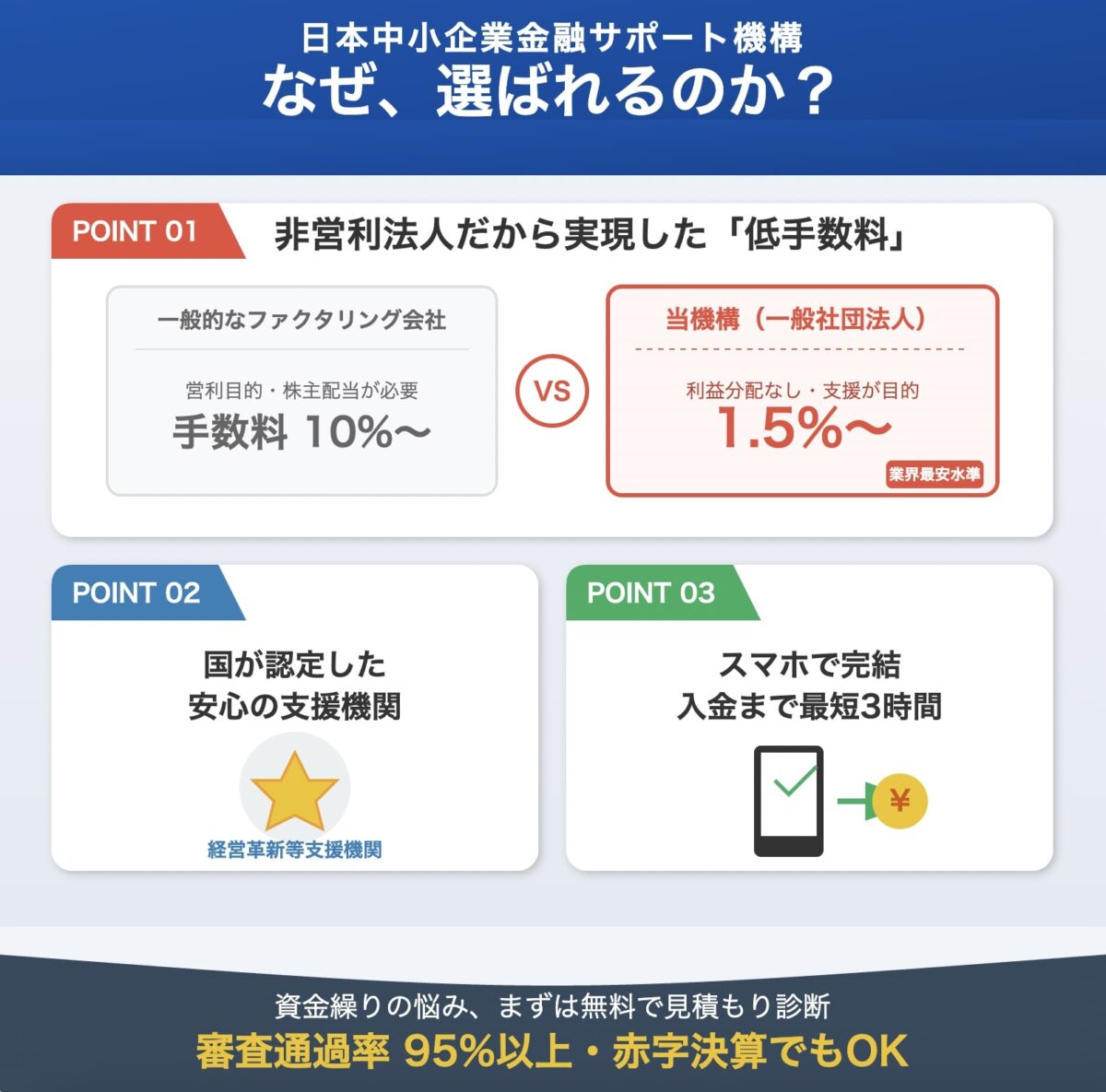

山崎正典「一般社団法人」という形態は本当に信頼できるのでしょうか?手数料は本当に業界最安水準なのでしょうか?

この記事では、ネット上の評判だけでなく、業界の内部情報や金融のプロとしての視点を交え、同機構の実態を多角的に解剖します。

【この記事の結論】日本中小企業金融サポート機構の評判・口コミ・スペックまとめ

| 項目 | 内容 |

|---|---|

| 総合評価 | 国認定の支援機関で信頼性は抜群。赤字・税金滞納でも利用可能な「駆け込み寺」的存在。 |

| 手数料 | 1.5%〜10.0%と業界最安水準。 ※2社間取引の場合は高くなる傾向あり。 |

| 入金スピード | オンライン完結なら最短3時間(最速40分)で現金化が可能。 |

| 審査通過率 | 95%以上。決算書の内容より「売掛先の信用」を重視する柔軟な審査。 |

| 注意点 | 売掛先が「個人事業主」の請求書は利用不可。法人相手の債権のみ対象。 |

日本中小企業金融サポート機構は信頼できる選択肢の一つですが、ファクタリング会社はそれぞれに強みが異なります。「より自社に合った条件の会社を見つけたい」とお考えなら、複数の会社を比較検討することが不可欠です。

当サイトが運営する「ファクタリングベスト」なら、簡単な入力だけで優良企業4社に一括で見積もりを依頼し、最も有利な条件をスピーディに見つけ出すことができます。

⏱ 法人の資金繰り課題をスピード解決

┗ 最短3時間入金対応

┗ 審査通過率98%超の高い成約実績

┗ 厳選された優良ファクタリング会社のみ

【完全無料】「ファクタリングベスト」で最適な条件を今すぐ確認

日本中小企業金融サポート機構とは?元銀行員が「一般社団法人」の正体を解説

「日本中小企業金融サポート機構」という名前を聞いて、どのような印象を持たれるでしょうか。「一般社団法人」と聞くと、公的な機関のような響きがあり、安心感を覚える方もいらっしゃるかもしれません。

一方で、「本当に信頼できるのか?」「なぜ営利目的ではないはずの法人が金融サービスを?」といった疑問を感じる方も少なくないでしょう。

元銀行員の私だからこそわかるのですが、資金繰りの相談は本当に勇気がいるものです。ここでは、まず同機構がどのような組織なのか、その「正体」を明らかにしていきましょう。

一般社団法人が運営するファクタリングサービス

日本中小企業金融サポート機構は、その名の通り「一般社団法人」という法人格で運営されています。

株式会社が株主の利益を追求することを第一の目的とするのに対し、一般社団法人は利益の分配を目的としない「非営利法人」に分類されます。

「非営利なのに、なぜ手数料を取るファクタリング事業を?」と疑問に思われるかもしれません。重要なのは、「非営利」とは「利益を上げてはいけない」という意味ではない、という点です。得た利益を株主などに分配せず、団体の活動目的、すなわち「中小企業の金融サポート」のために再投資するのが非営利法人の特徴です。

株式会社のように株主への配当が不要な分、手数料を低く抑えられる可能性がある、という点は、利用者にとって大きなメリットと言えるでしょう。

私が銀行員時代に見てきた多くの企業は、少しでもコストを抑えたいと切実に願っていました。そうした経営者の皆様にとって、この仕組みは非常に合理的に映るはずです。

国が認定する「経営革新等支援機関」としての役割

同機構のもう一つの重要な側面は、国から認定を受けた「経営革新等支援機関(認定支援機関)」であるという点です。

これは、中小企業支援を行う機関として、税務、金融、企業財務に関する専門的知識と実務経験が一定レベル以上であることを国が認めた証です。単なるファクタリング会社ではなく、公的なお墨付きを得た支援機関であることは、信頼性を測る上で非常に重要なポイントです。

認定支援機関は、ファクタリングのような資金調達の支援だけでなく、経営改善計画の策定支援や、補助金・助成金の申請サポートなど、幅広い経営支援を行います。

銀行融資を申し込む際に、認定支援機関のサポートを受けることで信用保証料が減額されるといったメリットもあり、単なる資金調達先に留まらない、経営のパートナーとしての役割が期待できるのです。

主な事業内容とサービス概要

日本中小企業金融サポート機構は、ファクタリングを中核としつつも、中小企業の多様なニーズに応えるべく、幅広いサービスを提供しています。

| 事業内容 | 概要 |

|---|---|

| ファクタリング | 売掛債権を買い取り、早期に資金化するサービス。2社間・3社間の両方に対応。 |

| オンラインファクタリング「FACTOR⁺U」 | Web完結で最短40分の入金を実現するスピーディーなサービス。 |

| 金融機関紹介 | 企業の状況に応じた最適な金融機関を紹介。 |

| M&A・事業承継支援 | 事業の拡大や再構築、円滑な承継をサポート。 |

| 財務コンサルティング | 資金繰り改善や経営戦略に関するアドバイスを提供。 |

| 補助金・助成金申請支援 | 認定支援機関として、各種補助金・助成金の申請をサポート。 |

このように、単に売掛金を現金化するだけでなく、その後の経営改善まで見据えた多角的なサポート体制を整えている点が、同機構の大きな特徴です。

【結論】日本中小企業金融サポート機構の口コミ・評判を総まとめ

さて、ここからは多くの経営者様が最も気になっているであろう「口コミ」と「評判」について、核心に迫っていきます。ネット上には様々な声が溢れていますが、専門家として、それらの情報を整理し、なぜそのような評価が生まれるのか、その背景まで深掘りしていきます。

良い口コミ・評判の傾向:「手数料の安さ」「対応の丁寧さ」「スピード」

まず、ポジティブな評価として多く見られた口コミを一覧でご紹介します。

| カテゴリ | 口コミ内容 |

|---|---|

| 手数料の安さ | 「比較した3社の中で一番手数料も安かった」 |

| 対応の丁寧さ | 「初めての利用だったが、担当者が丁寧に説明してくれて安心できた」 |

| スピード | 「申し込みから入金までたったの5時間ほどだった」 |

| オンライン完結 | 「非対面で全て完結できたので、忙しい中でも助かった」 |

| 経営サポート | 「ファクタリングだけでなく、補助金の相談にも乗ってもらえた」 |

これらの声から、「手数料の低さ」「担当者の丁寧な対応」「入金までのスピード」が高く評価されていることが分かります。特に、一般社団法人という特性を活かした手数料設定や、非対面で完結する手続きの簡便さが、多忙な経営者にとって大きな魅力となっているようです。

悪い口コミ・評判の傾向:「手数料が思ったより高い」「連絡が遅い」

一方で、ネガティブな評判が全くないわけではありません。主に以下のような口コミが見られました。

| カテゴリ | 口コミ内容 |

|---|---|

| 手数料が思ったより高い | 「2社間ファクタリングでお願いしたが、手数料はやや高めだった」 |

| 入金が遅い | 「3社間ファクタリングでお願いしたら、入金まで2週間かかった」 |

| 連絡がない | 「ホームページから申し込んだが、連絡が来なかった」 |

これらの口コミは、一見すると良い評判と矛盾しているように感じるかもしれません。しかし、これには明確な理由があります。

例えば、「手数料が高い」という評価は、多くが2社間ファクタリングを利用したケースです。2社間ファクタリングは、売掛先に知られずに資金調達できる手軽さがある一方、ファクタリング会社にとっては債権の回収リスクが高まるため、どうしても手数料が割高になる傾向があります。

また、「入金が遅い」「連絡がない」といったケースは、申し込みが殺到している時期であったり、提出書類に不備があったりした場合に起こり得ると考えられます。

専門家の総評:信頼性は高いが、利用条件のマッチングが重要

以上の良い口コミと悪い口コミ、そして私の銀行員およびファクタリング会社での経験を踏まえて、総合的に評価します。

日本中小企業金融サポート機構は、一般社団法人かつ経営革新等支援機関という側面から、組織としての信頼性は非常に高いと言えます。

しかし、重要なのは、「自社の状況とサービスの特性を正しく理解し、マッチングさせること」です。手数料の安さやスピードといったメリットを最大限に享受するには、自社の売掛債権の種類(売掛先が法人か、信用力は高いか)や、希望する契約形態(2社間か3社間か)が、サービスの得意とする条件と合致している必要があります。

「手数料が安いと聞いたのに、実際は高かった」という事態を避けるためにも、次の章で解説するメリット・デメリットをしっかりと理解し、ご自身の状況と照らし合わせてみてください。

良い口コミから分析!日本中小企業金融サポート機構を利用する5つのメリット

良い口コミで評価されていたポイントは、そのまま同機構を利用するメリットに繋がります。ここでは、元銀行員という私の視点も交えながら、5つの具体的なメリットを深掘りしていきましょう。

1. 業界最安水準の手数料(1.5%~)の実現可能性

同機構が提示する手数料は「1.5%~」と、業界でもトップクラスの低水準です。なぜこのような低手数料が実現できるのか。その最大の理由が、前述した「一般社団法人」という非営利の組織形態にあります。

株式会社のように利益を追求するのではなく、中小企業支援という目的のために運営されているため、手数料を低く抑えることが可能なのです。

ただし、ここで注意が必要です。私がファクタリング会社で見てきた経験上、「常に誰もが1.5%の手数料で利用できるわけではない」という事実は、誠実にお伝えしなければなりません。

この最低手数料が適用されやすいのは、主に以下のようなケースです。

- 3社間ファクタリングを利用する場合:売掛先の協力が得られ、ファクタリング会社のリスクが低減されるため。

- 売掛先の信用力が高い場合:上場企業や官公庁など、支払い能力が極めて高い売掛先の債権である場合。

とはいえ、一般的な2社間ファクタリングの手数料相場が8%~18%である中、同機構の上限は10.0%に設定されており、全体的に見ても手数料が良心的な水準であることは間違いありません。

2. 最短3時間の即日入金対応とオンライン完結の利便性

「申し込みから入金までたったの5時間ほどだった」という口コミにもあるように、そのスピード感は大きな魅力です。

- 通常ファクタリング:最短3時間で入金

- オンラインサービス「FACTOR⁺U」:最短40分で入金

- 銀行融資:早くても数週間、1ヶ月以上かかることも

銀行員時代、融資の稟議書を作成し、いくつもの承認印をもらい、実行に至るまでの煩雑さと時間のかかり具合を知っているからこそ、このスピードがいかに経営者にとって価値のあることか、痛いほどわかります。

「来週の支払いが、どうしても足りない…」そんな絶体絶命のピンチを救うことができるのが、このスピードなのです。しかも、申し込みから契約まで全てオンラインで完結するため、多忙な業務の合間を縫って銀行に足を運ぶ必要もありません。

3. 審査通過率95%!赤字・税金滞納でも利用できる柔軟な審査基準

「審査通過率95%」という数字は、多くの経営者にとって希望の光となるでしょう。銀行融資の審査では、決算書の内容、つまり「自社の経営状況」が厳しく評価されます。赤字決算や税金の滞納があれば、その時点で融資のテーブルに乗ることすら難しいのが現実です。

しかし、ファクタリングの審査で最も重視されるのは、そこではありません。審査の主役は、あくまで「売掛先の信用力」、つまり「その売掛金が期日通りに支払われるか」という点です。

私が担当したA社のケースですが、創業間もなく赤字が続いており、銀行からの追加融資は絶望的でした。しかし、取引先は誰もが知る大手企業。その売掛債権をファクタリングで資金化し、当面の運転資金を確保。その間に経営を立て直し、見事に黒字転換を果たしたのです。

このように、自社の経営状況に課題があっても、信頼できる売掛先さえいれば資金調達の道が開ける。これがファクタリングの最大の強みであり、同機構の柔軟な審査基準がそれを後押ししています。

4. 買取金額に上限・下限なし!少額から大口案件まで対応

同機構の公式サイトには、買取金額に上限・下限がないと明記されており、過去の買取実績も非常に幅広いことが分かります。

- 最少買取額:3万円

- 最大買取額:2億円

- 対象:個人事業主から中堅企業まで

これは、事業規模を問わず、幅広い企業が利用できることを意味します。「数万円だけ、つなぎ資金が欲しい」という個人事業主の方から、「数千万円単位の大型案件の材料費を先に支払わなければならない」という建設業の社長まで、それぞれのニーズに応じた利用が可能です。

銀行融資では、ある程度まとまった金額でないと話が進まないことも多いですが、ファクタリングならではのこの柔軟性は、多くの中小企業にとって心強い味方となるでしょう。

5. ファクタリング以外の経営サポートも受けられる

「資金調達だけでなく、経営についての相談にも乗ってもらえる」という口コミは、同機構が単なるファクタリング会社ではないことを示しています。経営革新等支援機関として、以下のようなプラスアルファの経営サポートを提供しているのです。

- 財務コンサルティング

- 補助金・助成金の申請支援

- 経営改善計画の策定サポート

資金繰りに悩む経営者は、同時に多くの経営課題を抱えているものです。目先の資金を調達するだけでなく、その先の経営改善まで見据えたアドバイスを受けられるのは、非常に大きなメリットです。

銀行員時代、私は融資先の経営相談に乗ることも重要な仕事だと考えていました。同機構が持つ「経営支援」という視点は、まさに経営者の孤独な戦いに寄り添う、真のパートナーとしての価値を感じさせます。

悪い口コミにも注目!利用前に知るべき3つのデメリットと注意点

光があれば、必ず影も存在します。メリットばかりに目を向けるのではなく、デメリットや注意点を正しく理解することこそ、賢明な経営判断に繋がります。ここでは、悪い口コミの背景を分析し、利用前に必ず知っておくべき3つのポイントを解説します。

1. 売掛先が「個人事業主」の請求書は利用できない

これは非常に重要な注意点です。同機構のファクタリングサービスは、原則として売掛先が法人である債権を対象としています。

つまり、あなたが個人事業主やフリーランスの方で、取引先もまた個人事業主である場合、その請求書(売掛債権)を買い取ってもらうことはできません。なぜなら、ファクタリング会社にとって、個人事業主の信用力を正確に把握することは、法人に比べて格段に難しいからです。

支払い能力の評価が困難であるため、回収リスクが高いと判断され、審査の対象外となってしまうのです。「個人事業主でも利用可能」という情報を見て安易に申し込むと、「売掛先が対象外だった」ということになりかねません。ご自身の売掛先が法人であるかどうか、事前に必ず確認してください。

2. 2社間ファクタリングは手数料が割高になる傾向

「手数料が思ったより高かった」という悪い口コミの多くは、2社間ファクタリングを利用したケースです。2社間ファクタリングは、売掛先に通知することなく資金調達ができるため、取引関係に影響を与えたくない場合に有効な手段です。

しかし、ファクタリング会社から見れば、売掛先から直接債権を回収できないため、未回収リスクが高まります。このリスクをヘッジするために、3社間ファクタリングに比べて手数料が高く設定されるのが一般的です。

同機構の手数料上限は10.0%とされていますが、これはあくまで上限であり、売掛先の信用力や利用額によっては、それに近い手数料が提示される可能性も十分にあります。「手数料1.5%~」という言葉だけに惹かれるのではなく、2社間ファクタリングを利用する場合は、ある程度のコストがかかることを覚悟しておく必要があります。

3. 債権譲渡登記が必要になるケースがある

2社間ファクタリングを利用する際、ファクタリング会社によっては「債権譲渡登記」を求められることがあります。これは、その債権が確かにあなたからファクタリング会社へ譲渡されたことを法的に証明するための手続きです。これにより、ファクタリング会社は、あなたが同じ債権を別の会社にも売却する「二重譲渡」のリスクを防ぐことができます。

しかし、この登記は誰でも閲覧できるため、取引先や他の金融機関にファクタリングの利用を知られてしまう可能性があります。また、登記には司法書士への報酬など、別途費用がかかるのが一般的です。

同機構の公式サイトでは「債権譲渡登記は応相談」とされていますが、特に高額な取引や、ファクタリング会社がリスクが高いと判断した場合には、登記を条件とされる可能性があることを念頭に置いておきましょう。

【専門家が解説】日本中小企業金融サポート機構の利用をおすすめする企業・しない企業

ここまで、日本中小企業金融サポート機構のメリット・デメリット、そして審査の実態について詳しく解説してきました。それを踏まえ、どのような企業にこのサービスが向いているのか、逆に利用を慎重に検討すべきなのはどのような企業なのか、元銀行員の視点から具体的に整理します。

こんな企業におすすめ

銀行融資を断られたが、売掛先の信用力には自信がある企業

赤字決算や税金滞納といった自社の問題で融資を断られても、取引先が大手企業や官公庁であれば、ファクタリングで資金調達できる可能性は十分にあります。

とにかく早く運転資金が必要な企業

「来週の支払いに間に合わない」「急な受注で仕入れ資金が不足している」など、銀行融資のプロセスを待てない緊急性の高い資金ニーズを抱えている企業にとって、最短3時間という入金スピードは最大の魅力です。

手数料を抑えるため、売掛先の協力が得られる(3社間)企業

売掛先にファクタリングの利用を承諾してもらえる関係性があり、3社間ファクタリングを選択できるのであれば、業界最安水準の手数料の恩恵を最大限に受けることができます。

利用を慎重に検討すべき企業

売掛先が個人事業主メインの企業

同機構は売掛先が個人事業主の債権を原則として取り扱っていません。ご自身の主な取引先が個人事業主である場合は、他のファクタリング会社を検討する必要があります。

ファクタリング以外の資金調達手段(低利の融資など)がまだ残されている企業

もし、資金調達までに数週間~1ヶ月程度の時間的な余裕があるのであれば、最も低コストなのはやはり銀行融資です。ファクタリングは、あくまでスピードと手軽さを優先する場合の選択肢と捉えましょう。

手数料コストを1%でも抑えたいと考えている企業

「手数料1.5%~」という数字は魅力的ですが、これは最良の条件が揃った場合の数字です。2社間ファクタリングを利用する場合や、売掛先の信用力が高くない場合には、手数料が想定より高くなる可能性があります。複数の会社から見積もりを取り、実際の提示額を比較検討する冷静な視点が不可欠です。

よくある質問(FAQ)

Q: 日本中小企業金融サポート機構の審査は厳しいですか?

A: 審査通過率は95%と公表されており、銀行融資に比べると格段に柔軟です。 審査のポイントは自社の経営状況よりも、売掛先企業の支払い能力や信用力です。赤字決算や税金滞納があっても、信頼できる売掛債権があれば通過の可能性は十分にあります。

Q: 個人事業主でも利用できますか?

A: はい、利用可能です。 ただし、買い取ってもらう請求書(売掛債権)の相手先(売掛先)が法人である必要があります。 個人事業主が発行した請求書でも、支払元が法人であれば問題ありません。

Q: なぜ「一般社団法人」なのに手数料を取るのですか?

A: 一般社団法人は「非営利法人」ですが、これは「利益を分配しない」という意味であり、事業活動で利益(手数料)を得ること自体は問題ありません。得た利益は、団体の活動目的(中小企業のサポートなど)のために再投資されます。株式会社のように株主へ配当する必要がないため、手数料を低く抑えることが可能になっています。

Q: 申し込みに必要な書類は何ですか?

A: 基本的には以下の2点のみです。

- 通帳のコピー(表紙付き、直近3ヶ月分)

- 売掛金に関する資料(請求書、契約書、注文書など)

決算書の提出は原則不要で、スピーディーな審査が可能となっています。

Q: 連絡が来ないという口コミは本当ですか?

A: 申込が殺到している場合や、提出書類に不備があった場合に連絡が遅れる可能性は考えられます。もし数日経っても連絡がない場合は、迷惑メールフォルダを確認の上、一度こちらから問い合わせてみることをおすすめします。

まとめ

日本中小企業金融サポート機構は、「一般社団法人」および「経営革新等支援機関」という公的な側面を持ち、信頼性の高いファクタリングサービスの一つと言えます。

特に、業界最安水準の手数料や柔軟な審査基準は、多くの中小企業にとって魅力的な選択肢です。しかし、手数料や利用条件は個々の状況によって変動するため、メリット・デメリットを正しく理解し、自社の状況と照らし合わせることが不可欠です。

この記事が、皆様の賢明な資金調達の一助となれば幸いです。最終的な判断に迷う場合は、一度無料相談を利用してみてはいかがでしょうか。

⏱ 法人の資金繰り課題をスピード解決

┗ 最短3時間入金対応

┗ 審査通過率98%超の高い成約実績

┗ 厳選された優良ファクタリング会社のみ

【完全無料】「ファクタリングベスト」で最適な条件を今すぐ確認

-300x300.jpg)