「うりかけ堂の口コミ、本当に信じていいの?」

そんな疑問をお持ちではないでしょうか。公式サイトには「手数料2%~」と魅力的な数字が並んでいますが、インターネット上では「手数料が想像以上に高かった」という声も見受けられます。

山崎正典

山崎正典元銀行員で、その後ファクタリング会社にも勤務した私、山崎正典から言わせてもらえば、この”手数料の差”にこそ、ファクタリング選びで失敗しないための重要なポイントが隠されています。

銀行員として融資の最前線に立ち、数多くの中小企業の資金繰りを目の当たりにしてきました。そして、ファクタリング会社では、債権を買い取る側の論理と実務を深く経験しました。

本記事では、10年以上にわたり中小企業の資金繰りを現場で見てきたプロの視点から、「うりかけ堂」の口コミを徹底検証します。実際に使って分かったメリット・デメリット、そして誰もが気になる「リアルな手数料」のカラクリまで、一切の忖度なく、私の経験を交えながら解説していきます。

【口コミ・評判でわかった】うりかけ堂の実態

| 良い口コミ・評判 | 悪い口コミ・評判 |

|---|---|

| ✅ 最短2時間の圧倒的な入金スピード | ❌ 手数料が割高になるケースがある(2%~ではない) |

| ✅ 審査通過率92%超の柔軟な審査体制 | ❌ オペレーターの対応にムラがある |

| ✅ 個人事業主や新設法人にも手厚いサポート | ❌ しつこい営業電話がくることがある |

| ✅ オンライン完結で全国どこからでも利用可能 | ❌ 手数料の安さだけを求める人には不向き |

うりかけ堂は最短2時間とスピーディーですが、手数料が割高になることも。1社だけでなく複数社を比較することが賢明です。「ファクタリングベスト」なら優良4社へ一括見積もりでき、手数料や条件を比較しながら最適な選択が可能。審査通過率98%超、最短3時間での資金調達実績もあり、完全無料です。

⏱ 法人の資金繰り課題をスピード解決

┗ 最短3時間入金対応

┗ 審査通過率98%超の高い成約実績

┗ 厳選された優良ファクタリング会社のみ

【完全無料】「ファクタリングベスト」で最適な条件を今すぐ確認

【結論】うりかけ堂はどんな人におすすめ?元銀行員が判定

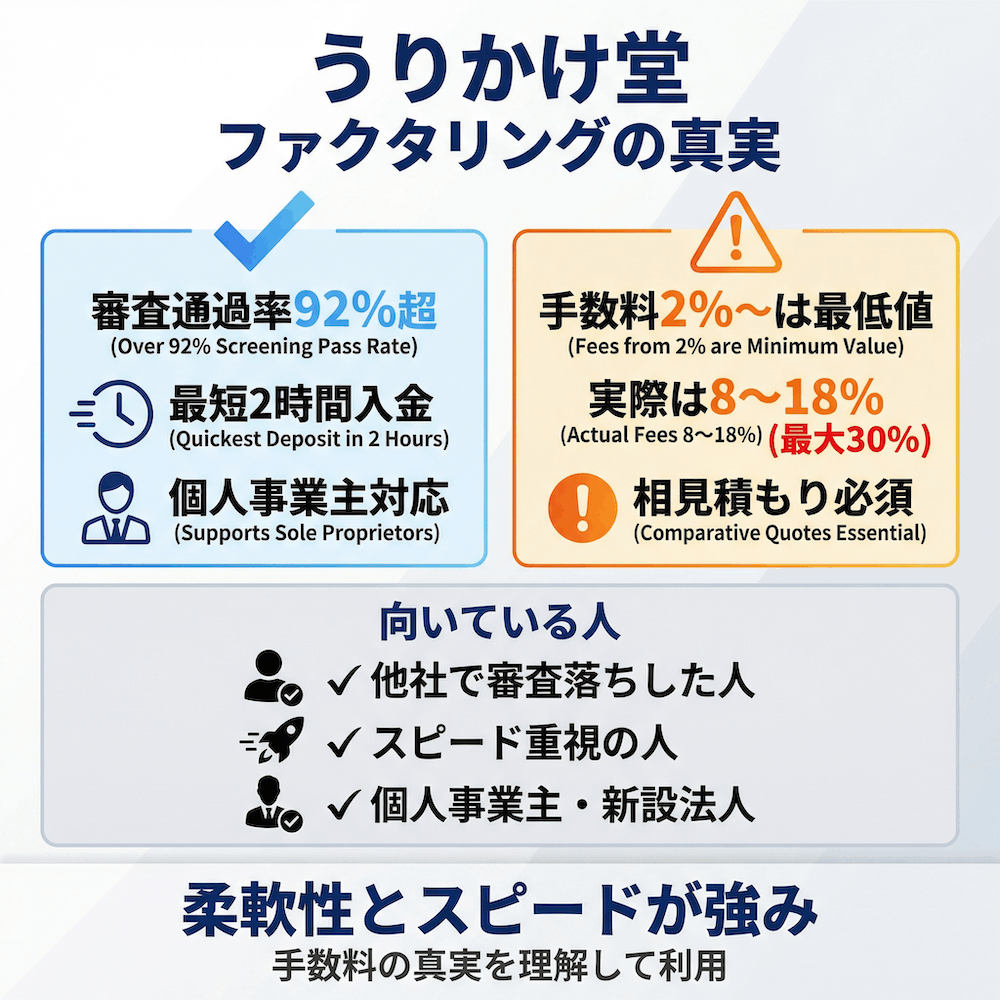

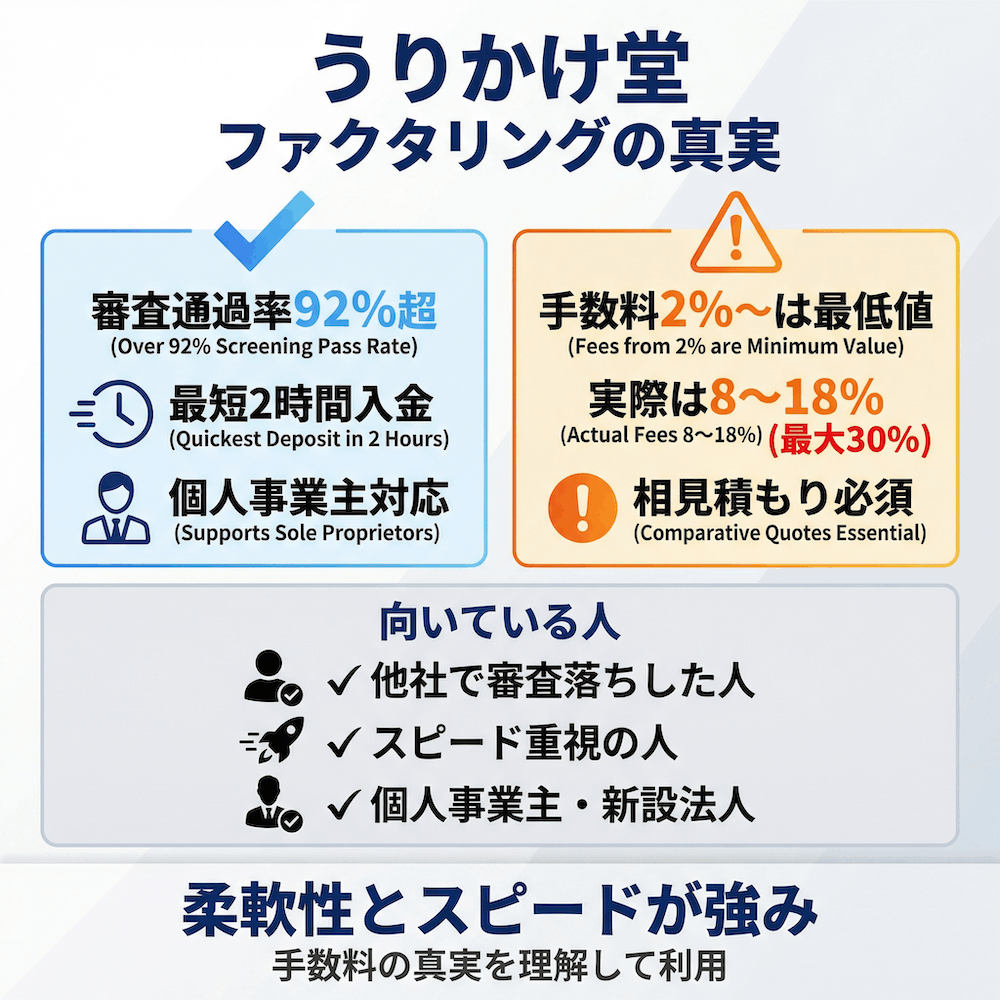

まず結論からお伝えします。うりかけ堂は、すべての人におすすめできるファクタリング会社ではありません。しかし、特定の状況にある経営者にとっては、まさに「救世主」となり得るサービスです。

私が銀行員、そしてファクタリング会社のプロとして見てきた経験から、うりかけ堂の利用が向いているケースと、そうでないケースを以下にまとめました。

| おすすめできる方 | おすすめできない方 |

|---|---|

| ✅ 1. 他社で審査に落ちた経験がある事業者 | ❌ 4. 手数料の安さだけを求める人 |

| ✅ 2. 個人事業主や開業間もない法人 | ❌ 5. 丁寧さよりもスピードや柔軟性を求める人 |

| ✅ 3. とにかくスピードを重視する人 |

1. 他社で審査に落ちた経験がある事業者

「銀行融資はもちろん、他のファクタリング会社にも断られてしまった…」

このような経験をお持ちの経営者にこそ、うりかけ堂は最初の相談先として検討する価値があります。なぜなら、うりかけ堂の最大の強みは、その「柔軟な審査体制」にあるからです。

私が銀行員時代、融資の可否を判断する際には、企業の財務状況や担保・保証人の有無が絶対的な基準でした。これは多くのファクタリング会社でも同様です。しかし、うりかけ堂は審査通過率92%超を公表しており、これは業界でも高い水準です。

彼らは、利用者であるあなたの会社の状況よりも、売掛先の信用力を重視します。たとえあなたの会社が赤字決算や税金滞納といった状況にあっても、売掛先が健全な企業であれば、資金調達の可能性が十分にあるということです。

2. 個人事業主や開業間もない法人

「個人事業主だから」「設立して間もないから」という理由で、資金調達を諦めていませんか?うりかけ堂は、そうした個人事業主や新設法人にとって、非常に心強い味方です。

実際に、うりかけ堂の顧客の約半数は個人事業主であるという情報もあり、対応実績が豊富であることが伺えます。

大手ファクタリング会社の中には、取引実績の少ない個人事業主や新設法人との契約に消極的なところもあります。しかし、うりかけ堂のような中小規模のファクタリング会社は、小回りの利く体制で、一件一件の状況を丁寧に見てくれる傾向があります。

3. とにかくスピードを重視する人

「明日までに、どうしても運転資金が必要なんだ!」

資金繰りにおいて、スピードが命綱となる場面は少なくありません。うりかけ堂は、「最短2時間」での入金を公表しており、このスピードは業界でもトップクラスです。

なぜこれほどのスピードが可能なのか。それは、申し込みから契約までを完全オンラインで完結できる仕組みと、先述した独自の柔軟な審査体制にあります。銀行融資であれば、審査だけで数週間を要することも珍しくありません。

うりかけ堂は、必要書類(基本的には以下の3点)が揃っていれば、迅速に審査を進めてくれます。

- 本人確認書類

- 買取対象の請求書

- 通帳のコピー

このスピード感は、緊急の資金ニーズを抱える経営者にとって、何物にも代えがたい価値を持つでしょう。

4. 手数料の安さだけを求める人には「非推奨」

ここで、厳しい現実もお伝えしなければなりません。もしあなたが「どこよりも安い手数料で資金調達したい」と考えているのであれば、うりかけ堂は最適な選択ではない可能性が高いです。

公式サイトでは「手数料2%~」と謳われていますが、これは主に3社間ファクタリングの場合の最低手数料です。多くの事業者が利用する2社間ファクタリングの場合、業界相場は8%~18%であり、うりかけ堂も例外ではありません。

実際に、「審査を受けたら30%の手数料を提示された」という口コミも存在します。特に、初回利用時や売掛先の信用力が低いと判断された場合、手数料は高くなる傾向にあります。

私がファクタリング会社で見てきた現実として、「手数料が安い=良いサービス」とは限りません。低い手数料を提示する会社の中には、審査が非常に厳しかったり、結局は様々な理由をつけて手数料を上乗せしてきたりするケースもあるんです。

うりかけ堂の高い審査通過率やスピードは、ある程度のリスクを許容する対価として、手数料が設定されていると理解すべきです。

5. 丁寧さよりもスピードや柔軟性を求める人

最後に、サービスの「質」についてです。口コミの中には、「オペレーターの対応が不慣れ」「数分おきに何度も電話がかかってきて手間だった」といった声が見られます。

これは、マニュアル通りの洗練された対応を期待する方にとっては、デメリットに感じるかもしれません。しかし、この点を逆の視点から見ることもできます。私が銀行で見てきたような、形式的で時間のかかる手続きとは異なり、うりかけ堂の対応は、良くも悪くも「人間味」があると言えます。

完璧で丁寧な対応よりも、「目的(=資金調達)を達成するためのスピードと柔軟性」を重視する経営者にとっては、むしろ合理的なスタイルと捉えることができるのではないでしょうか。

うりかけ堂の評判は本当?口コミと専門家の視点で分析

インターネット上には、うりかけ堂に関する様々な口コミが溢れています。「審査が早くて助かった」という声もあれば、「手数料が高すぎる」という声もあり、一体どちらが本当の姿なのか、混乱している方も多いのではないでしょうか。

このセクションでは、私が見つけた19件の口コミ情報を基に、良い評判と悪い評判の両方を公平に分析します。

良い口コミ・評判から見える3つのメリット

1. 圧倒的な「審査スピード」と「柔軟性」

「他社と相見積もりをしていたのですが、うりかけ堂さんが一番早く審査が通りました。」

「税金の滞納があっても資金調達できました。」

口コミで最も多く見られたのが、審査のスピードと柔軟性に関する高評価です。「最短2時間での入金」というスピードは、銀行融資では考えられません。

私が銀行員時代、どれだけ急いでも稟議書の作成と承認プロセスで数日はかかっていました。

このスピードを実現しているのが、AIを活用した審査ではなく、経験豊富なスタッフによる「人間味のある」審査です。彼らは、決算書の数字だけでは見えない事業の将来性や、売掛先の信用力を総合的に判断しようとします。だからこそ、赤字決算や税金滞納といった、銀行なら即座にNGとなるような状況でも、資金調達の道が拓けるわけです。

2. 「個人事業主」への手厚いサポート

「ファクタリングを使用するのが初めてでしたが、個人事業主でも問題なく使うことができました。スタッフも個人事業主の対応に慣れており、迅速に対応いただき、振込までのスピードは想像以上でした。」

個人事業主やフリーランスの方にとって、うりかけ堂は非常に頼りになる存在です。実際に、うりかけ堂は顧客の約半数が個人事業主という実績があり、その対応ノウハウが豊富に蓄積されています。

初めてファクタリングを利用する個人事業主の方でも、安心して相談できる体制が整っていると言えるでしょう。

3. 「オンライン完結」で全国どこからでも利用可能

「オンライン完結型で地方からの利用に便利です。」

うりかけ堂は、申し込みから契約まで来店不要のオンライン完結に対応しています。地方にお住まいの経営者にとって、これは大きなメリットです。わざわざ都心のオフィスまで足を運ぶ必要がなく、移動時間やコストをかけずに資金調達が可能です。

悪い口コミ・評判から学ぶべき2つの注意点

一方で、ネガティブな口コミにも真摯に向き合う必要があります。特に重要なのが、「手数料」と「対応品質」に関する2つの注意点です。

1. 「手数料が想像以上に高い」という現実

「HPでは『業界最安の手数料2%~』となっていましたが、審査結果で手数料30%と言われました。創業したばかりだったので手数料が割高になることは覚悟していましたが、それでも高いと感じました。」

これは、うりかけ堂の口コミで最も深刻な問題点です。公式サイトの「2%~」という数字だけを見て申し込むと、提示された手数料とのギャップに愕然とすることになります。

なぜ、このようなことが起こるのでしょうか?

結論から言えば、うりかけ堂の2社間ファクタリングの実質的な手数料は、業界相場である8%~18%の範囲か、あるいはそれ以上になるケースが多いということです。特に、創業間もない、売掛先の信用力が低い、少額の取引である、といった場合には、ファクタリング会社のリスクが高まるため、手数料は30%に近い数字になることも覚悟しておく必要があります。

2. 「オペレーターの対応」にムラがある

「数分おきに何度も電話がかかってきたため、その頻度には多いと感じました。」

「オペレーターからの電話でメールアドレスを確認されましたが、電話口で1つ1つアルファベットを言って伝えなければならなかったです。」

審査スピードの速さと裏腹に、手続きの進め方やオペレーターの対応に不満を感じる声も少なくありません。これは、うりかけ堂が、洗練されたマニュアル対応ではなく、属人的な「人間力」で審査を進めていることの表れとも言えます。

担当者によっては、確認事項が多くなり、結果として連絡が頻繁になったり、手続きが煩雑に感じられたりすることがあるようです。

【専門家の視点】口コミは本当か?

私が銀行とファクタリング会社の両方を経験して断言できるのは、「口コミは、半分本当で、半分は誤解である」ということです。

特に「手数料が高い」という不満は、ファクタリングの仕組みを正しく理解していないことから生じるケースがほとんどです。ファクタリングは、融資ではありません。「債権の売買」です。

ファクタリング会社は、あなたの会社が回収できなくなるかもしれない売掛債権を、そのリスクごと買い取ります。手数料は、そのリスクを引き受けるための対価なのです。

銀行融資の金利が数%であるのに比べ、ファクタリングの手数料が10%以上になるのは、この「回収不能リスク」を織り込んでいるからです。特に、利用者とファクタリング会社の2社間で行う「2社間ファクタリング」は、売掛先に通知しないため、ファクタリング会社のリスクがより高くなり、手数料も高騰します。

重要なのは、表面的な手数料の数字に一喜一憂するのではなく、「なぜその手数料になるのか」という背景を理解し、自社の状況と照らし合わせて、その手数料を支払ってでも資金調達する価値があるのかを冷静に判断することです。

【最重要】うりかけ堂の”リアルな手数料”は2%ではない!

このセクションが、本記事で最もお伝えしたい核心部分です。なぜ、公式サイトの「手数料2%~」という甘い言葉と、「実際は30%だった」という厳しい現実の間に、これほど大きなギャップが生まれるのでしょうか。

元銀行員であり、ファクタリング会社で審査と営業の両方を経験した私だからこそお話しできる、手数料の「不都合な真実」を、ここですべて明らかにします。

なぜ公式サイトでは「2%~」と書かれているのか?

まず、多くのファクタリング会社が使う「手数料●%~」という表記のカラクリを理解する必要があります。

これは、景品表示法で問題にならない範囲で、最も条件が良い場合の最低手数料を提示しているに過ぎません。

うりかけ堂の「2%~」という手数料は、主に「3社間ファクタリング」で、かつ「売掛先の信用力が非常に高く、取引額も大きい」といった、極めて限定的な条件が揃った場合にのみ適用される数字です。

しかし、多くの事業者が利用するのは、売掛先に知られずに資金調達ができる「2社間ファクタリング」です。この場合、ファクタリング会社が負うリスクは格段に高くなるため、手数料は必然的に跳ね上がります。

うりかけ堂の公式ブログ(2020年時点)には、2社間ファクタリングの手数料は「11%~25%」と明記されていました。現在の業界相場(8%~18%)と照らし合わせても、この数字が実態に近いと考えるのが妥当です。

つまり、公式サイトの「2%~」という表記は、あくまで広告上の「入口」であり、あなたが利用する際のリアルな手数料とは全く別物だと認識しておく必要があります。

手数料が決まる6つの要素

私がファクタリング会社で審査を担当していた時の経験を基に、手数料が決定される具体的なプロセスを解説します。ファクタリング会社は、主に以下の6つの項目を総合的に評価して、リスクを算定し、手数料を決定します。

| 評価項目 | 手数料が「高く」なる要因 | 手数料が「安く」なる要因 |

|---|---|---|

| 1. 売掛先の信用力 | 個人事業主、中小企業、取引実績が浅い | 上場企業、官公庁、取引実績が長い |

| 2. 取引の種類 | 2社間ファクタリング | 3社間ファクタリング |

| 3. 売掛金の金額 | 少額(例:50万円未満) | 高額(例:500万円以上) |

| 4. 利用実績 | 初回利用 | 継続利用(2回目以降) |

| 5. 利用者の状況 | 創業直後、赤字決算、税金滞納 | 業歴が長い、黒字決算、財務状況良好 |

| 6. 債権譲渡登記 | 登記を留保(行わない) | 登記を行う |

「手数料30%」と提示された創業間もない法人のケースは、この表に当てはめてみると非常に分かりやすいです。

- 利用者の状況 → 「創業直後」であり、信用力が低いと判断された(手数料UP要因)

- 利用実績 → 「初回利用」である(手数料UP要因)

- 取引の種類 → おそらく「2社間ファクタリング」を選択した(手数料UP要因)

- 登記の有無 → おそらく「登記留保」を希望した(手数料UP要因)

このように、手数料が「高く」なる要因が複数重なった結果、上限に近い「30%」という数字が提示されたと考えられます。高い手数料は、決して歓迎すべきものではありません。しかし、それはあなたの会社が持つ「リスク」を金融のプロが引き受けた証しでもあります。

手数料を少しでも安くするための3つの交渉術

では、提示された手数料をただ受け入れるしかないのでしょうか?いいえ、そんなことはありません。元営業担当の視点から、手数料を少しでも安く引き下げるための、実践的な交渉術を3つ伝授します。

交渉術1:必ず「相見積もり」を取る

これは、ファクタリングを利用する上での鉄則です。必ず2~3社から見積もりを取り、「他社は●%でした」と交渉の材料にしてください。ファクタリング会社も、競合の存在を意識せざるを得ません。特に、うりかけ堂のように柔軟な審査を強みとする会社は、優良な顧客を逃したくないというインセンティブが働きます。

「他社ではこの条件なのですが、御社ではもう少し頑張れませんか?」

この一言が、数%の手数料引き下げに繋がるケースは決して珍しくありません。

交渉術2:提出書類で「売掛先の信用力」をアピールする

審査の最重要項目は「売掛先の信用力」です。請求書や通帳のコピーだけでなく、売掛先との基本契約書や、過去の取引履歴が分かる資料などを自主的に提出し、「この売掛先とは、これだけ安定的で良好な取引関係にある」ということをアピールしてください。

審査担当者に「この債権は回収不能リスクが低い」と判断させることができれば、それが手数料引き下げの直接的な要因となります。

交渉術3:「継続利用の意思」を明確に伝える

ファクタリング会社にとって、一度きりの顧客よりも、継続的に利用してくれる顧客の方がありがたいのは言うまでもありません。

「今回、良い条件で取引させていただければ、今後も継続的に利用を検討しています」

この一言を伝えることで、担当者は「初回の手数料を多少下げてでも、長期的な関係を築きたい」と考える可能性があります。

実際に使って分かった!うりかけ堂のメリット・デメリット

ここまでの分析を踏まえ、うりかけ堂のメリットとデメリットを改めて以下の表に整理します。

| メリット | デメリット |

|---|---|

| 窮地を救う「柔軟な審査」 | 覚悟すべき「手数料の高さ」 |

| 驚異的な「入金スピード」 | 「対応品質のムラ」 |

メリット:窮地を救う「柔軟な審査」と「入金スピード」

うりかけ堂の最大のメリットは、信頼できる売掛債権さえあれば、決算書の内容や業歴に関係なく、最短2時間で資金を手にできるという点です。銀行や他社に断られた経営者にとって、「最後の希望」となり得る存在です。

デメリット:覚悟すべき「手数料の高さ」と「対応品質のムラ」

一方で、その恩恵を受けるためには、相応の対価を支払う覚悟が必要です。最大のデメリットは、手数料の不透明性と高さです。公式の「2%~」を鵜呑みにすると、実際の提示額とのギャップに驚くことになります。

初回利用で売掛先の信用力に不安がある場合、手数料は20%を超え、時には30%に達することもあります。また、対応品質にムラがあるという点も留意が必要です。

よくある質問(FAQ)

最後に、うりかけ堂に関して特に多く寄せられる質問について、Q&A形式で分かりやすくお答えします。

Q: うりかけ堂は闇金ではないですか?

A: 結論として、闇金ではありません。正規のファクタリング会社です。

「うりかけ堂」と検索すると「闇金」という関連キーワードが表示されることがあり、不安に思われる方もいらっしゃるかもしれません。しかし、これはGoogleマップに投稿された根拠の不明な口コミが原因と考えられます。

正規のファクタリング会社です。運営会社の株式会社hs1は法人登記されており、6年以上の営業実績があります。ファクタリングは債権売買であり、貸金業法の適用外のため、貸金業登録がなくても合法です。

Q: 個人事業主でも本当に利用できますか?

A: 問題なく利用できます。

口コミにもある通り、うりかけ堂は顧客の約半数が個人事業主という実績があり、その対応に非常に慣れています。ただし、売掛先が個人の場合は、ファクタリングの対象外となるケースが多いため、事前に確認が必要です。法人や個人事業主が売掛先であれば問題ありません。

Q: 必要な書類は何ですか?

A: 基本的には以下の3点です。

- 本人確認書類(運転免許証、パスポートなど)

- 買取対象の請求書(売掛債権を証明する書類)

- 通帳のコピー(売掛先との取引実績を確認するため)

この3点があれば最短2時間での審査が可能です。状況によっては、決算書や売掛先との基本契約書などの追加書類を求められることもあります。

Q: 債権譲渡登記は必要ですか?

A: 2社間ファクタリングでは原則必要ですが、留保の相談も可能です。

債権譲渡登記とは、売掛債権の所有権がファクタリング会社に移ったことを法的に公示する手続きです。登記を行うと手数料が安くなる傾向がありますが、取引先に知られるリスクや登記費用がかかります。登記留保を希望する場合は、手数料が高くなることを覚悟してください。

Q: 相見積もりはすべきですか?

A: 必ずすべきです。

ファクタリングは、会社によって手数料や条件が大きく異なります。最低でも2~3社から見積もりを取り、手数料、入金スピード、対応の質などを比較してください。

相見積もりを取ることで、「他社は●%でした」という交渉材料が手に入ります。これは、手数料を引き下げるための強力な武器になります。また、複数の会社と接することで、ファクタリング業界の相場感や、各社の特徴も理解できるようになります。

元銀行員として、そしてファクタリング業界に身を置いた者として断言できるのは、「情報を持つ者」が、有利な条件を引き出せるという金融の世界の普遍的な事実です。

まとめ

うりかけ堂は、「手数料の安さ」を最優先する方には向いていません。しかし、「銀行にも、他のファクタリング会社にも断られた」「とにかく一日でも早く資金が必要だ」といった、切実な悩みを抱える事業者にとっては、非常に頼りになる最後の砦となり得る存在です。

重要なのは、公式サイトの「手数料2%~」といった美辞麗句だけを信じるのではなく、その裏にあるファクタリングの仕組み、特に手数料が決定されるロジックを正しく理解することです。

高い手数料には、それ相応の理由があります。それは、あなたの事業が抱えるリスクを、ファクタリング会社が引き受けている証しなのです。そのリスクを理解した上で、提示された条件を冷静に評価し、交渉し、利用するかどうかを決定する。その一連のプロセスこそが、経営者に求められる資金調達力と言えるでしょう。

この記事が、資金繰りの改善に向けて奮闘するあなたの「武器」となり、厳しい状況を乗り越えるための一助となれば、専門家としてこれに勝る喜びはありません。

⏱ 法人の資金繰り課題をスピード解決

┗ 最短3時間入金対応

┗ 審査通過率98%超の高い成約実績

┗ 厳選された優良ファクタリング会社のみ

【完全無料】「ファクタリングベスト」で最適な条件を今すぐ確認

-300x300.jpg)