「今日中に資金が必要なのに、即日ファクタリングに申し込んでも結果が出ない…」ーーそんな絶望的な状況に陥っていませんか?

実は、多くの経営者が知らない衝撃的な事実があります。

即日ファクタリングを希望する方の約7割が、実際には即日での資金調達に失敗しているのです。

「即日対応」と謳っているサービスは数多くありますが、なぜこれほど多くの方が失敗してしまうのでしょうか?

それは、ファクタリング会社が公開していない「審査の現実」と「成功の秘訣」を知らないからです。

山崎正典

山崎正典この記事では、ファクタリング業界の内情を知り尽くした私たちが、即日ファクタリングで確実に成功する5つの秘訣と、本当に即日対応可能な厳選25社を包み隠さず公開します。

【結論】今すぐ資金調達したい方へ!即日ファクタリング会社3選

- QuQuMo(ククモ):とにかく早くオンラインで完結させたい方向け

- 入金まで最短2時間。必要書類は「請求書」と「通帳」の2点のみ。

- 日本中小企業金融サポート機構:信頼性と安心感を重視する方向け

- 非営利団体が運営。手数料は1.5%〜と業界最低水準。

- ベストファクター:審査通過に不安がある方向け

- 審査通過率92.25%という高い実績。個人事業主や少額債権にも強い。

- 【最速・確実な方法】急ぎなら「一括査定」がベスト

- 複数社へ同時に申し込める「ファクタリングベスト」なら、審査落ちのリスクを減らし、最も好条件な会社を効率的に見つけられます。

- 必要書類は事前に準備する

- 「請求書」「通帳のコピー」「身分証明書」はすぐに提出できるよう手元に用意しましょう。

- 午前中(できれば10時まで)に申し込む

- 多くの金融機関が15時で閉まるため、午後の申し込みは翌日扱いになるリスクがあります。

- オンライン完結の会社を選ぶ

- 契約のための移動や郵送の時間が発生しないため、圧倒的にスピーディーです。

- 初回は少額の債権で申し込む

- 高額案件より審査が通りやすく、結果的に早く資金化できる可能性が高まります。

- 連絡は即レスを心がける

- 審査中の電話やメールにはすぐ対応することで、手続きがスムーズに進みます。

本文では、これらの鉄則に加え、手数料の相場や悪質業者の見分け方、本当におすすめできる優良企業25社を詳しく解説します。

⏱ 法人の資金繰り課題をスピード解決

┗ 最短3時間入金対応

┗ 審査通過率98%超の高い成約実績

┗ 厳選された優良ファクタリング会社のみ

【完全無料】「ファクタリングベスト」で最適な条件を今すぐ確認

即日ファクタリングを確実に成功させる5つの必須チェックリスト

すぐに資金調達をしたくて焦る気持ちも十分に分かりますが、「急いては事を仕損じる」という言葉にもあるとおり、焦って進めるとかえって失敗してしまうリスクが高まります。

よってまずは、即日ファクタリングで失敗しないためのコツをしっかりと把握しましょう。

- 午前中には契約を終わらせる

- 必要書類はあらかじめ準備しておく

- 信頼度の高い売掛債権を提出する

- 支払いサイトが短い売掛債権を選ぶ

- 複数回取引がある取引先の売掛金を利用する

上記を理解して実行すると、即日ファクタリングで失敗する確率が下がります。

では、それぞれのコツについて詳しく解説します。

なぜ午前中の申込が必須?即日入金のタイムリミットと流れ

即日ファクタリングは、1日のうちで早い時間に申し込むほど成功できる可能性が高くなります。

依頼は早いものから優先して対応していき、営業時間内に処理できなかったものは翌日以降になってしまうからです。

そのため、なるべく午前中のうちに契約を終わらせるつもりで手続きを進めるのが即日ファクタリングを失敗しないコツといえます。

即日ファクタリングの1日の流れは以下の記事で詳しく解説しています。

必要書類はこれだけ!事前に揃えて審査をスピードアップ

即日ファクタリングを成功させるには、必要書類を準備しておくことも大切です。

一般的なファクタリングは、利用登録・買取書類の依頼やアップロード・審査可否・契約締結といった順で進みます。

買取書類の依頼やアップロードの際にようやく必要な書類を集めると手続き全体が遅くなるためおすすめできません。

即日で対応してもらうには、必要書類をあらかじめ用意しておくべきです。

ファクタリングで最低限必要な書類は、以下の3点です。

- 本人確認書類

- 請求書

- 入出金明細書

上記以外にも決算書や登記簿謄本といった書類を必要とする場合もあり、平日に取得しかできないものも多いです。

そのため、ファクタリングをすると決めた際は、まずは書類の準備から行っていきましょう。

審査通過率が上がる『信頼度の高い売掛債権』とは?

即日ファクタリングを行う場合、審査は必ず通過しなければなりませんので、信頼度の高い売掛債権の提出は必須です。

信頼度の高さは、確実に債権回収ができるかどうかが基準で、大手や公的機関からの売掛債権や複数回の取引履歴がわかるエビデンスが必要になります。

特に即日ファクタリングの審査では、AIによって可否を判断する傾向があるので、資本力や継続性といった目に見えた信頼度の高さは大きなプラスになるでしょう。

支払いサイトは30日以内が理想!審査に有利な売掛債権の選び方

審査に通るという意味では、支払いサイトが短い売掛債権を選ぶのが賢明です。

支払いサイトは短いほど買い取ってもらえる可能性が高く、逆に長くなるほど審査に通らなくなります。

支払いサイトが大体90日以上になる売掛債権は避け、30日以内の売掛債権を選ぶのが良いでしょう。

継続取引の実績が審査を有利にする理由

複数回取引したことのある取引先の売掛金を利用するのが、即日ファクタリングを失敗しないためのコツの1つです。

ファクタリング会社からすると、初回取引で交わされた売掛債権は回収できるかが不明瞭であり、リスクが高いと判断します。

一方、取引を複数回行っている取引先は、売掛債権を期日までに支払ってくれる可能性は十分にあるとみなされ、審査を有利に進めてくれます。

最低でも3回以上は取引したことがある取引先を選び、提出する入出金明細でも証明できるように準備を進めておきましょう。

【警告】即日ファクタリングに潜む3つの罠と悪質業者の見分け方

即日ファクタリングは目的によって効果的な資金調達法ですが、使い方や利用方法には注意が必要です。

- 売掛金の管理は徹底する

- 審査なしの言葉に惑わされない

- ファクタリングを装った闇金業者に気をつける

これから紹介する注意点を理解し、正しい使い方をしましょう。

売掛金の二重管理に注意!2社間ファクタリングの落とし穴

売掛金の管理を徹底する点も注意をしなくてはいけません。

即日入金を希望する場合、ほぼ2社間ファクタリングを選択することになります。

2社間ファクタリングは自社で売掛金をファクタリング会社へ送金しなくてはならず、管理を怠っていると思わぬトラブルを招いてしまいます。

資金の流れとしては以下のとおりです。

- ファクタリング会社から手数料分を引いた売掛金が入金される

- 取引先から売掛金が入金される

- 売掛金をファクタリング会社へ送金する

上記の中で、取引先から入金された売掛金を使用し、ファクタリング会社に送るはずの売掛金が不足するといったトラブルがまれに起こります。

故意ではないにしろ、ファクタリング契約をした以上、資金が不足して送金できないのは信用性を欠く行為です。

どの売掛債権をファクタリングに使用したかは必ず覚えておき、管理を徹底しましょう。

「審査なし」「誰でもOK」は100%危険!闇金融との関連性とリスク

即日ファクタリングを行う上で最も気をつけなければならないのが、審査なしと謳う業者を利用してしまう点です。

ファクタリングにおいて審査は必ず行うもので、審査なしや審査通過率100%、誰でも通るといった内容は虚偽でしかありません。

急いで資金調達をしたい方を騙す手段として用いられるため、即日で現金が必要な場合でも利用はしないよう注意しましょう。

偽装ファクタリングの手口と法外な手数料に注意

ファクタリングには、高額な利息や手数料を請求する闇金業者が混在しているので注意が必要です。

特に資金調達ができずに焦っていると、闇金業者の甘い誘惑に引っかかりやすくなります。

例えば、以下のような闇金業者の手口があります。

- 審査なしと謳い、高額な手数料や売掛金の返済を命じる

- 担保・保証人が必要と促され、実質貸付の契約をさせられる

- 分割返済を案内され、利息を取られる

いずれも一般的なファクタリングでは起こり得ないことなので、正しい見分け方と知識を身につけておきましょう。

【結論】迷ったらまずココ!無料で最適な一社が見つかる一括査定

25社もの中から自分に合った一社を探し出すのは大変な作業です。

もしあなたが、『とにかく早く、最も条件の良い会社を見つけたい』とお考えなら、まずは無料で使える一括査定サービスを試してみるのが一番の近道です。

ファクタリングベスト:わずか1分で複数社の相見積もりが取れる無料診断

ファクタリングベストは、優良ファクタリング会社4社へ一括見積もりができるサービスです。

希望条件と売掛債権額を入力するだけなので、手間がなく信頼できるファクタリング会社を選定・比較ができます。

最短3時間で現金化できるので、緊急的な資金調達にも柔軟に対応可能です。

対象は法人限定で、税金滞納・赤字決算、融資やローンを断られた方でもご利用いただけます。

- 安心して取引できるファクタリング会社を見つけたい

- 相見積もりをするのが手間

- 自社に最適なファクタリング会社がどこなのかわからない

上記でお悩みの方は、ぜひベストファクタリングをご利用ください。

| 公式サイト | https://factoringbest.com/ |

|---|---|

| 対象事業 | 法人 |

| 入金速度 | 最短3時間 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 非公開 |

| 買取可能額(下限〜上限) | 無制限 |

| 審査通過率 | 最大98% |

| 必要書類 | 非公開 |

| 運営会社 | 株式会社ウェブブランディング |

まずは一括査定でご自身の請求書がいくらで買い取ってもらえるのかを確認し、その上で、特定のニーズに強い会社をより詳しく知りたい場合は、この先の『目的別紹介』もぜひ参考にしてください。

【目的別】こだわりで選ぶ!おすすめ優良即日ファクタリング24選

ここからは、特定の強みや専門性を持つファクタリング会社を、あなたの目的や状況に合わせてご紹介します。

カテゴリ①:とにかくスピード重視!最短即日・数時間で入金可能なファクタリング7選

「今日・明日中に資金が必要」「一刻も早くキャッシュフローを改善したい」という、緊急性が最も高い方向けのカテゴリです。

ペイトナーファクタリング

ペイトナーファクタリングは、業界最速の入金速度を誇るファクタリングサービスです。

審査から入金まで最短10分となっているので、スムーズにいけば逼迫した資金調達にも対応できる可能性があります。

手数料は一律10%(別途振込手数料250円/回)と固定制でわかりやすい点も特徴です。

ペイトナーファクタリングは初回25万円、最大で100万円までしか対応できないため、少額の資金調達に向いています。

他社のファクタリングで11%以上の手数料なら、ペイトナーファクタリングを検討しましょう。

ペイトナーファクタリングが最適な人

- 年商1,000万円以下の個人事業主・フリーランス

- とにかく急いで資金調達したい方(最短10分入金)

- 少額の資金調達を希望する方(1万円〜100万円)

- 面談や電話対応を避けたい方(完全オンライン完結)

- 開業直後で確定申告書がない方

- 個人間取引の請求書を現金化したい方

・ラボルと比較:同じ手数料10%だが、ペイトナーは「最短10分」、ラボルは「最短1時間」

・みんなのファクタリングと比較:みんなのファクタリングは「最短60分」だが、ペイトナーは「最短10分」と6倍速い

・PAYTODAYと比較:PAYTODAYは手数料1-9.5%と安いが審査に最短30分、ペイトナーは手数料10%固定だが最短10分の圧倒的スピード

・AI審査による安定性:人的要因に左右されない機械審査のため、繁忙期でも入金スピードが変わらない

ペイトナーファクタリングの注意点・デメリット

- 初回利用時は25万円が上限となっており、50万円の請求書があっても25万円までしか現金化できません

- 利用日から支払い日までの期間(支払いサイト)が70日を超える請求書は買取対象外となります

- 手数料が一律10%のため、高額な請求書でも手数料率は下がりません

- 問い合わせ対応は基本的にメールのみとなっており、緊急時の電話サポートは提供されていません

| 公式サイト | https://paytner.co.jp/factoring |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短10分 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 10% |

| 買取可能額(下限〜上限) | 〜100万円(初回25万円まで) |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細(3ヶ月程度) |

| 運営会社 | ペイトナー株式会社 |

PayToday

Dual Life Partners株式会社が提供しているPayTodayは、最短30分で入金できるスピーディーさが特徴のサービスです。

2社間ファクタリングの中では低水準である1〜9.5%の手数料なので、できるだけ資金を減らさずに調達できる可能性があります。

審査にAIを導入しているため、柔軟性には欠けてしまうものの、即日ファクタリングの実現性は非常に高いサービスです。

信用度の高い売掛債権を保有しているなら、見積もりや利用を検討すべきファクタリングサービスといえるでしょう。

PayTodayが最適な人

- 手数料を抑えたい事業者(業界最安水準の1〜9.5%)

- 信用度の高い売掛債権を保有している法人・個人事業主

- オンライン完結での資金調達を希望する方

- 銀行融資を待てない急ぎの資金調達が必要な方

- 法人との取引実績がある事業者(個人間取引は対象外)

- まとまった金額の資金調達を希望する方(買取金額に上限なし)

- ペイトナーファクタリングとの比較:ペイトナーは手数料10%固定だが、PayTodayは1-9.5%と最大9%も安い

- ラボルとの比較:ラボルも手数料10%だが、PayTodayは1-9.5%で大幅に安く、買取金額に上限がない

- みんなのファクタリングとの比較:入金スピードは同等だが、PayTodayは手数料面で圧倒的に有利

- AI審査による24時間365日対応:人的要因に左右されない安定した審査体制で、土日祝日でも対応可能

- 2社間ファクタリング特化:取引先にバレることなく、秘匿性を保った資金調達が可能

PayTodayの注意点・デメリット

- 3社間ファクタリングは利用できず、2社間ファクタリングのみの対応となります

- AI審査のため柔軟性に欠ける面があり、審査基準がやや厳しめに設定されています

- 提出書類が6種類と他社より多く、決算書や確定申告書の準備が必要です

- 買取金額が渋めで、請求書の満額買取されないケースがあります

- 対面契約を希望する場合は別途費用がかかります

- 個人間取引の請求書は買取対象外となっており、法人との取引のみが対象です

| 公式サイト | https://paytoday.jp/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短30分 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 1〜9.5% |

| 買取可能額(下限〜上限) | 10万円〜 |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細書(直近6ヶ月分) ・決算書 ・確定申告書 |

| 運営会社 | Dual Life Partners株式会社 |

ラボル

ラボルは最短30分の迅速なファクタリングサービスを提供しています。

買取可能額は1万円から対応しているため、少額から大規模な資金調達が可能で、個人事業主から法人まで全ての事業者が利用しやすいです。

また、土日祝日も審査および入金対応しており、休日にしか手続きが進められない方や土日に資金が必要な場合でも調達できる可能性があります。

ラボルの支払い先延ばしサービスも併用すれば、より資金繰りの改善に役立てるでしょう。

ラボルのような、いつでもファクタリングができるサービスを知っておくだけでも、有事の際に安心です。

ラボルが最適な人

- 年商1,000万円以下の個人事業主・フリーランス

- 少額(1万円〜)の資金調達を希望する方

- 提出書類を最小限に抑えたい方

- 土日祝日に資金調達が必要な方

- オンライン完結で手続きを済ませたい方

- 独立直後で実績が少ない事業者

- QuQuMoとの比較:QuQuMoは手数料1-14.8%で最短2時間だが、ラボルは手数料10%固定で最短30分と2倍速い

- アクセルファクターとの比較:アクセルファクターは手数料3-10%だが最短即日、ラボルは手数料10%固定で最短30分の圧倒的スピード

- ソクデルとの比較:ソクデルは手数料5%〜で最短1時間だが、ラボルは提出書類が業界最少レベルで審査がスムーズ

- ファストファクタリングとの比較:ファストファクタリングは手数料2-5%と安いが最短2時間、ラボルは最短30分で4倍速い

- 24時間365日の土日祝日対応:他社が休業中でも資金調達を実現できる独自の強み

ラボルの注意点・デメリット

- 手数料が一律10%のため、高額な請求書でも手数料率は下がりません。

- 個人間取引の請求書は買取対象外となっており、法人との取引のみ対応しています。

- 請求書の支払い期日が150日を超える場合は利用できません。

- 取引先担当者とのやり取りを証明するメッセージやメールの提出が必須となります。

| 公式サイト | https://labol.co.jp/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短30分 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 10% |

| 買取可能額(下限〜上限) | 1万円〜 |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細 ・取引先担当者が請求内容を了承していることがわかるメッセージ ・公共料金領収書 |

| 運営会社 | 株式会社ラボル |

QuQuMo

株式会社アクティブサポートが提供しているQuQuMoは、最短2時間で現金化できるファクタリングサービスです。

完全オンライン対応なので場所問わず利用でき、債権譲渡登記も不要とスピーディーな手続きで進められます。

手数料も最低で1%と業界トップクラスの低コストで提供できる点も魅力です。

即日かつコスパの良いファクタリングサービスを探している方は、ぜひQuQuMoを検討してみてください。

QuQuMoが最適な人

- 手数料を重視する事業者(業界最安水準1-14.8%)

- 高額な資金調達を希望する方(買取可能額に制限なし)

- オンライン完結で手続きを済ませたい方

- 必要書類を最小限に抑えたい方(請求書と通帳のみ)

- 地方在住で対面契約が困難な方

- 債権譲渡登記を避けたい方(登記不要)

- ペイトナーファクタリングとの比較:ペイトナーは手数料10%固定だが、QuQuMoは1-14.8%で条件次第では大幅に安い

- PayTodayとの比較:PayTodayは手数料1-9.5%だが最短30分、QuQuMoは最短2時間だが買取可能額に上限がない

- ラボルとの比較:ラボルは手数料10%固定で最短30分だが、QuQuMoは手数料1%からの業界最安水準を実現

- アクセルファクターとの比較:アクセルファクターは手数料3-10%だが、QuQuMoは債権譲渡登記が不要で秘匿性が高い

- ソクデルとの比較:ソクデルは手数料5%〜だが、QuQuMoは必要書類が2点のみで手続きが簡単

QuQuMoの注意点・デメリット

- 審査に時間がかかる場合があり、申し込み状況によっては1週間程度要することがある

- 手数料の上限が14.8%と他社より高く設定されている

- オンライン完結のため対面での相談や契約ができない

- 売掛債権の状況や経営状況によっては審査に落ちる可能性がある

| 公式サイト | https://ququmo.net/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短2時間 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 1~14.8% |

| 買取可能額(下限〜上限) | 無制限 |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書・入出金明細 |

| 運営会社 | 株式会社アクティブサポート |

アクセルファクター

アクセルファクターも即日ファクタリングが可能なサービスの1つです。

2社間ファクタリングの手数料は3〜10%と、変動はするものの全体的に相場よりも低水準に設定されています。

審査通過率も93%と高いため、売掛債権に不安がある方でも申し込んでみる価値はあるでしょう。

3社間ファクタリングも利用できるので、今後の資金繰りも見越した上で使い勝手の良いファクタリングサービスとなっています。

アクセルファクターが最適な人

- 手数料を重視する事業者(取引額が大きいほど手数料が下がる仕組み)

- 高額な資金調達を希望する方(30万円〜1億円まで対応)

- 審査スピードを重視する方(最短30分審査)

- 16時までに申し込みができる方(即日入金を希望する場合)

- 法人との取引実績がある事業者(個人・個人事業主宛ての請求書は不可)

- リピート利用を検討している方(利用回数に応じて手数料が下がる)

- ペイトナーファクタリングとの比較:ペイトナーは最短10分だが25万円上限、アクセルファクターは最短30分で1億円まで対応可能

- ラボルとの比較:ラボルは手数料10%固定だが、アクセルファクターは取引額に応じて2%まで下がる変動制

- QuQuMoとの比較:QuQuMoは最短2時間だが、アクセルファクターは最短30分と2倍速い審査スピード

- PayTodayとの比較:PayTodayは手数料1-9.5%だが2社間のみ、アクセルファクターは2社間・3社間両方に対応

- 利用回数に応じた手数料優遇制度:他社にはない独自のリピート利用者向けサービス

アクセルファクターの注意点・デメリット

- 個人・個人事業主宛ての請求書は買取対象外となります。

- 審査途中で追加書類を求められることがあり、場合によっては買取不可になる可能性があります。

- 土日祝日は電話対応がなく、メールでの申し込みのみとなります。

- 必要書類が多く(最大7種類)、事前準備に時間がかかる場合があります。

- 担当者からの連絡が遅れる場合があり、進捗確認が必要になることがあります。

| 公式サイト | https://accelfacter.co.jp/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短即日 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 2社間ファクタリング:3〜10% 3社間ファクタリング:1〜8% |

| 買取可能額(下限〜上限) | 30万円〜 |

| 審査通過率 | 93% |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細 ・決算書 |

| 運営会社 | 株式会社アクセルファクター |

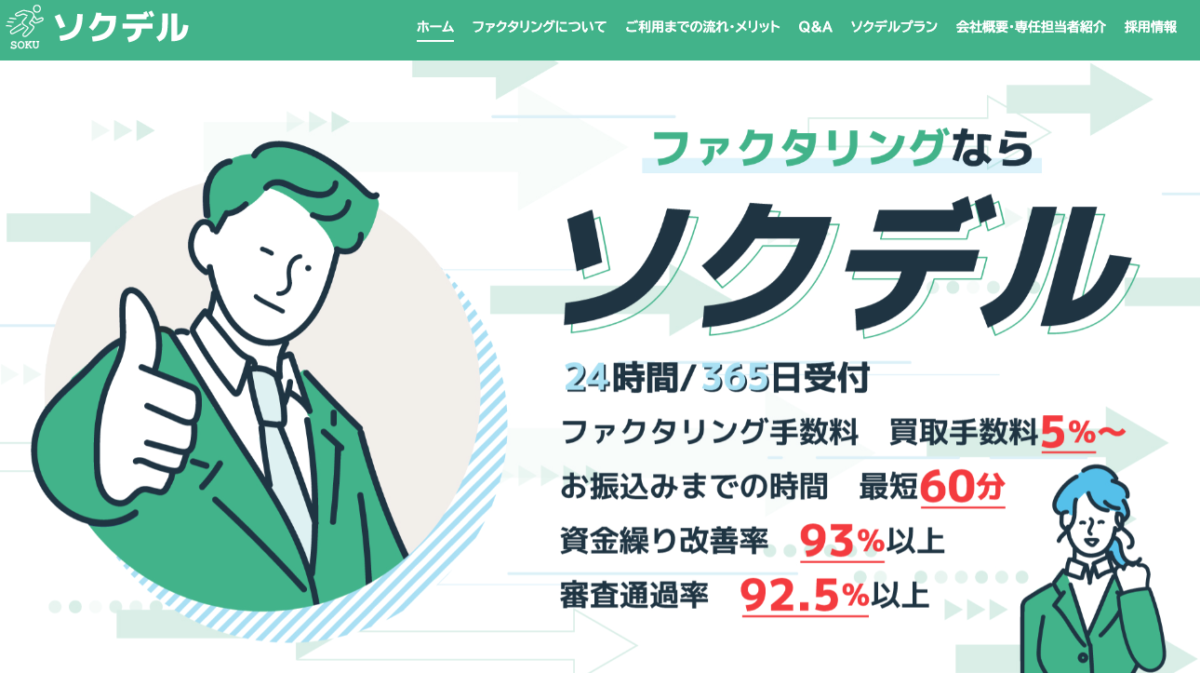

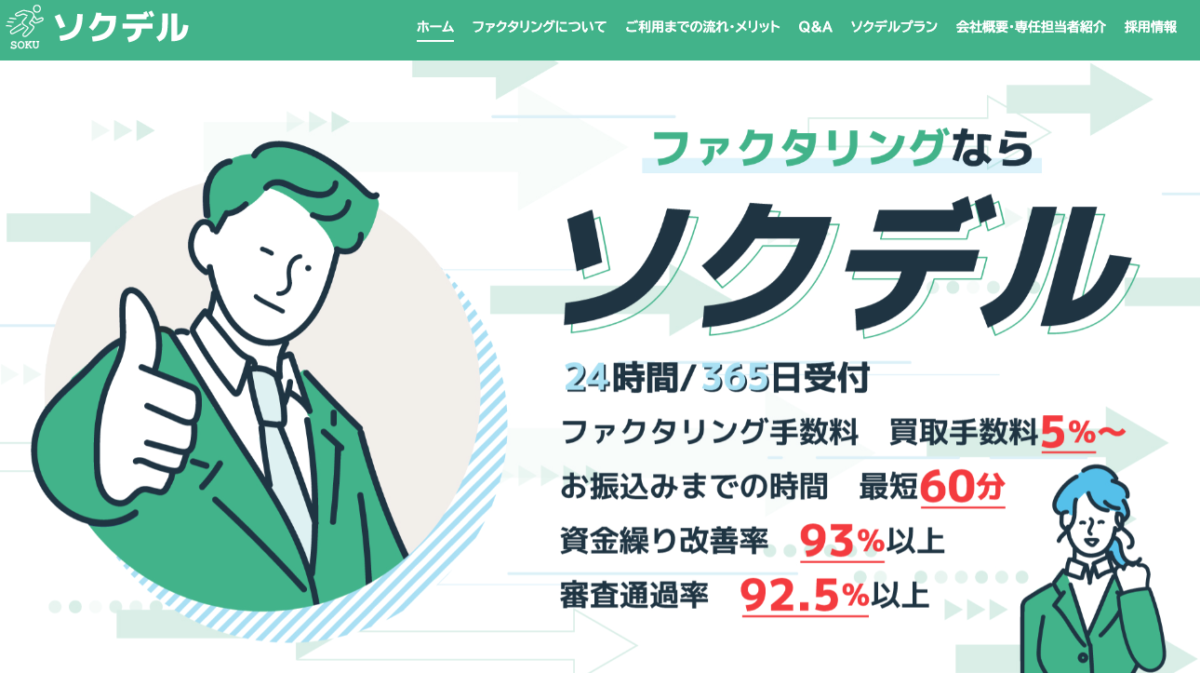

ソクデル

ソクデルは株式会社フラップコミュニケーションが提供している、最短1時間で資金化できるファクタリングサービスです。

審査通過率は92.5%と高く、即日ファクタリングの実現性が高いサービスの1つといえるでしょう。

また、担当が1社につき1人ついてくれるので、ファクタリングに関する悩みや不安も気軽に相談が可能です。

丁寧にサポートしてくれるファクタリングを希望しているなら、ソクデルを検討すると良いでしょう。

ソクデルが最適な人

- 審査通過率を重視する事業者(92.5%以上の高い通過率)

- 最短1時間での資金調達を希望する方

- 24時間365日いつでも申し込みたい方

- 専任担当者による手厚いサポートを求める方

- オンライン完結で全国どこからでも利用したい方

- 信用情報に影響を与えずに資金調達したい方

- ペイトナーファクタリングとの比較:ペイトナーは最短10分だが、ソクデルは審査通過率92.5%以上と圧倒的に高い通過率を誇る

- PayTodayとの比較:PayTodayは手数料1-9.5%だが、ソクデルは24時間365日受付で土日祝日も対応可能

- ラボルとの比較:ラボルは最短30分だが、ソクデルは最短1時間で審査通過率が92.5%以上と安定性が高い

- QuQuMoとの比較:QuQuMoは最短2時間だが、ソクデルは最短1時間と2倍速く、専任担当者制でサポートが充実

- アクセルファクターとの比較:アクセルファクターは最短30分だが、ソクデルは審査通過率92.5%以上で承認される可能性が高い

ソクデルの注意点・デメリット

- 手数料の上限が明示されておらず、実際の手数料が不透明な場合がある

- 小口債権(少額の請求書)ほど手数料負担の割合が大きくなりがち

- 審査結果によっては希望金額に満たない買取金額になる可能性がある

- 手数料5%〜の「〜」部分が不明で、高額になるリスクがある

| 公式サイト | https://www.sokuderu.com/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短1時間 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 5%〜 |

| 買取可能額(下限〜上限) | 〜1,000万円 |

| 審査通過率 | 92.5% |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細書 ・決算書 |

| 運営会社 | 株式会社フラップコミュニケーション |

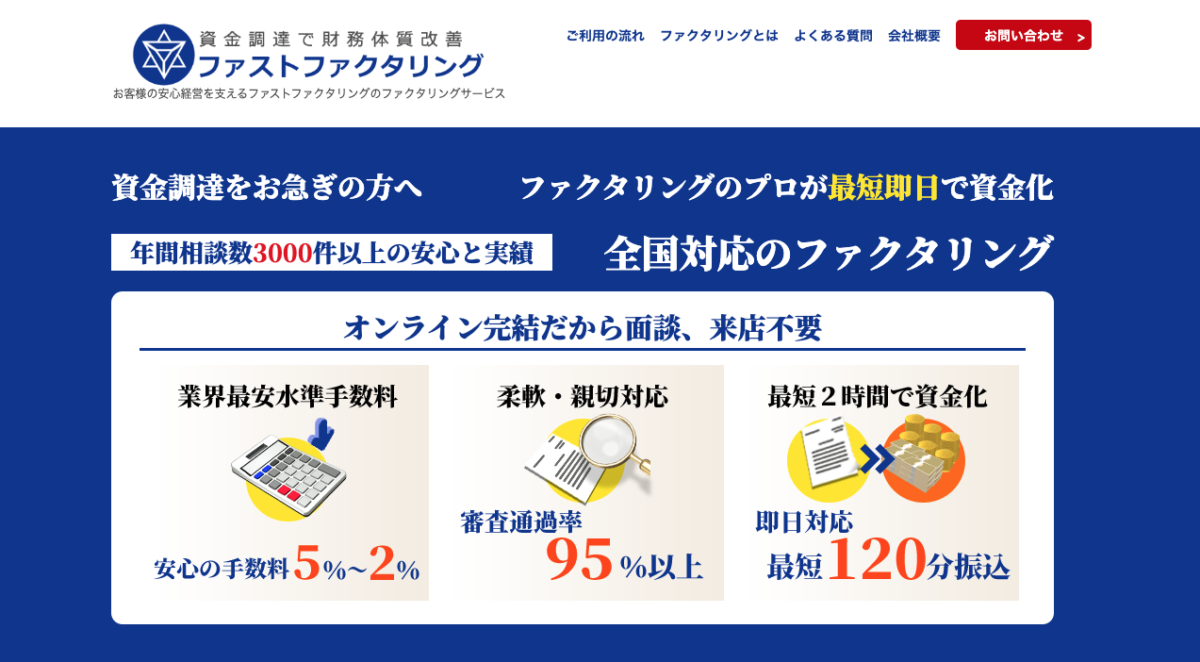

ファストファクタリング

株式会社ミラージュが提供しているファクタリングサービスがファストファクタリングです。

審査から入金まで最短2時間で完了し、手数料も2〜5%と非常に低水準なサービス形態となっています。

買取可能額も下限なしの1億円までのため、人件費の補填や大型設備修理など、さまざまな資金調達に対応可能です。

手数料・審査通過率・買取可能額どれをとっても優れたファクタリングサービスといえるでしょう。

ファストファクタリングが最適な人

- 手数料を最重視する事業者(業界最安水準2-5%)

- 高額な資金調達を希望する方(最大1億円まで対応)

- 最短2時間での超スピード入金を求める方

- 2社間・3社間どちらでも選択したい方

- 審査通過率を重視する方(95%の高い通過率)

- 平日の営業時間内に対応可能な方

- ペイトナーファクタリングとの比較:ペイトナーは手数料10%固定だが、ファストファクタリングは2-5%と最大8%も安い

- PayTodayとの比較:PayTodayは手数料1-9.5%だが最短即日、ファストファクタリングは2-5%で最短2時間とより速い

- ラボルとの比較:ラボルは手数料10%固定で最短30分だが、ファストファクタリングは2-5%の低手数料で最短2時間

- QuQuMoとの比較:QuQuMoは手数料1-14.8%で最短2時間だが、ファストファクタリングは2-5%と上限が大幅に低い

- アクセルファクターとの比較:アクセルファクターは手数料3-10%で最短即日だが、ファストファクタリングは2-5%で最短2時間の圧倒的スピード

ファストファクタリングの注意点・デメリット

- 土日祝日は営業していないため、平日9:00-18:00の営業時間内でのみ対応

- 売掛先が個人事業主の場合は審査対象外となり利用できません

- 提供されている情報が少なく、事前の検討材料が限られています

- 回収リスクが高い不良債権の場合は審査に通らない可能性があります

- 申し込み後の連絡が遅れる場合があり、レスポンスに不安があります

| 公式サイト | https://factoring-f.com/aseo1/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短2時間 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 2〜5% |

| 買取可能額(下限〜上限) | 〜1億円 |

| 審査通過率 | 95% |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細書 |

| 運営会社 | 株式会社ミラージュ |

カテゴリ②:個人事業主・フリーランス・特定業種に特化 2選

「フリーランスの働き方に理解のあるサービスを探している」「建設業など、特定の業種に強い会社がいい」という方向けのカテゴリです。

FREENANCE(フリーナンス)

FREENANCEは、個人事業主やフリーランス向けに提供されているファクタリングサービスです。

請求書と本人確認書類のみで利用できる簡易さをふまえつつ、最短即日で資金化できる利便性を兼ね備えています。

フリーランスに嬉しい損害賠償保険や労働保険のサービスも利用できるので、ファクタリング以外のサービスも受けたい方におすすめです。

FREENANCEが最適な人

- フリーランス・個人事業主で損害賠償リスクを抱えている方

- 屋号付きの専用口座を開設したい個人事業主

- 無料で損害賠償保険に加入したい方

- 1万円からの少額ファクタリングを希望する方

- GMOグループの安心感を重視する方

- 法人との取引がメインの事業者

- けんせつくんとの比較:けんせつくんは建設業特化で最短2時間だが、FREENANCEは全業種対応で損害賠償保険とGMOグループの安心感を提供

- 損害賠償保険無料付帯:他社にはない最大5,000万円の損害賠償保険が無料で利用可能

- GMOグループの安心感:大手IT企業グループによる安定したサービス運営

- 専用口座サービス:屋号付きの専用口座開設により事業の信頼性向上が可能

FREENANCEの注意点・デメリット

- 個人間の取引は利用できず、法人口座からの振込のみが対象となります

- 資金の引き出しは週1回(金曜日)のみで、急な資金需要に対応できない場合があります

- FREENANCE口座への入金について、すべての請求書を登録する必要があります

- 管理画面が直感的ではなく、残高確認などの操作が分かりにくい場合があります

| 公式サイト | https://freenance.net/sokujitsu |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短即日 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 3〜10% |

| 買取可能額(下限〜上限) | 1万円〜 |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・本人確認書類 |

| 運営会社 | GMOクリエイターズネットワーク株式会社 |

けんせつくん

けんせつくんはその名の通り、建設業を専門にしているファクタリングサービスです。

最短2時間の入金スピードを誇り、建設業界特有の支払いサイトの長さや資金化しにくい現場に寄り添ってくれます。

対応スタッフも建設業界に精通した方なので、相談がある場合も話が通じやすく安心です。

建設業界以外は受け付けてないものの、即日ファクタリングを実現しやすいファクタリングサービスのため、建設関連の事業者はぜひ覚えておきましょう。

けんせつくんが最適な人

- 建設業界の事業者(一人親方、工務店、建設会社など)

- 請求書だけでなく注文書でも資金調達したい方

- 最短2時間での超スピード資金調達を求める方

- 建設業界の専門知識を持つスタッフに相談したい方

- スマホだけで全国どこからでも申し込みたい方

- 他社で建設業の特殊事情を理解してもらえなかった方

- FREENANCEとの比較:FREENANCEは全業種対応だが、けんせつくんは建設業界特化で業界特有の事情に精通した専門スタッフが対応

- 建設業界特化による独自性:建設業界の専門知識を持つスタッフが審査・対応を行うため、業界特有の事情を理解した柔軟な審査が可能

- 請求書・注文書両方対応:一般的なファクタリングは請求書のみだが、建設業でよくある注文書での資金調達も可能

- 最短2時間入金:建設業界特化でありながら、業界トップクラスの入金スピードを実現

けんせつくんの注意点・デメリット

- 建設業界以外の事業者は利用不可(建設業界専門サービス)

- 3社間ファクタリングは対応しておらず、2社間のみの取り扱い

- 手数料の上限が明示されておらず、売掛先の与信によって大きく変動する可能性

- 一人親方など個人事業主の場合、専属契約がないと審査で不利になる場合がある

- 希望額通りの資金調達ができない場合がある(特に個人事業主)

| 公式サイト | https://xn--y8jd4aybzqd.jp/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短2時間 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 5%〜 |

| 買取可能額(下限〜上限) | 非公開 |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・本人確認書類 |

| 運営会社 | 株式会社ウィット |

カテゴリ③:請求書1枚・少額からでも利用しやすいファクタリング 2選

「数万円単位の請求書を現金化したい」「高額な取引ではないので、最低買取金額が低いところがいい」という方向けのカテゴリです。

ベストファクター

ベストファクターは株式会社アレシアが提供しているファクタリングサービスです。

最短24時間以内に入金ができる体制を整えているため、即日で資金が必要な方にもおすすめできます。

手数料は2%〜と2社間ファクタリングの中では低水準を誇っている点もベストファクターの魅力です。

信用度の高い売掛債権を保有しているなら、得られる資金が多くなりやすいファクタリングサービスだといえるでしょう。

資金調達額が30万円以上なら、ベストファクターを検討しましょう。

ベストファクターが最適な人

- 30万円〜1億円の幅広い金額での資金調達を希望する方

- 最短1日での超スピード資金調達を求める方

- 手数料を重視する事業者(業界最高水準2%〜)

- 個人事業主・フリーランスで他社に断られた方

- 審査通過率を重視する方(92.2%の高い通過率)

- 土日祝日以外の平日に対応可能な方

- ファクタープランとの比較:ファクタープランは個人事業主専用だが、ベストファクターは法人・個人事業主両方に対応し、より幅広い事業者が利用可能

- 買取金額の幅が広い:30万円〜1億円まで対応し、ファクタープランより大口案件に強い

- 審査通過率92.2%の高い通過率で他社NGでも対応可能

- 最短1日入金で急ぎの資金調達ニーズに対応

- 業界最高水準のセキュリティー対策で安心して利用可能

ベストファクターの注意点・デメリット

- 手数料の上限が20%と高く設定されており、売掛先の与信によっては高額になる可能性がある

- 土日祝日は営業していない(平日10:00〜19:00のみ)

- 資料提出後に連絡が取れなくなるケースが報告されている

- 電話対応が雑な場合があるとの口コミがある

- 必要書類が多く(免許証・通帳・請求書・納税証明書・印鑑証明書・登記簿謄本など)、準備に時間がかかる場合がある

| 公式サイト | https://bestfactor.jp/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短24時間以内 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 2%〜 |

| 買取可能額(下限〜上限) | 30万円〜1億円 |

| 審査通過率 | 92.2% |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細書 ・納税証明書 ・印鑑証明書 ・商業登記簿謄本 |

| 運営会社 | 株式会社アレシア |

ファクタープラン

株式会社ワイズコーポレーションが提供しているファクタープランは、審査通過率の高さが特徴のファクタリングサービスです。

審査通過率は96%となっており、ほとんどの売掛債権を買い取っている実績を誇っています。

また、審査から入金までの時間も最短4時間なので、即日ファクタリングをしたいが信用度の高い売掛債権かどうか不安な方にもおすすめです。

個人事業主・法人どちらでも対象のため、ほぼ全ての事業者に推奨できるファクタリングサービスといえるでしょう。

ファクタープランが最適な人

- 個人事業主・フリーランスで他社に断られた方(個人事業主専用サービスあり)

- 10万円からの少額資金調達を希望する個人事業主

- 手数料を重視する事業者(個人事業主1%〜、法人3.0%〜)

- 最短4時間での超スピード資金調達を求める方

- オンライン完結で全国どこからでも利用したい方

- 他社で審査NGとなった事業者(審査通過率96%)

- ベストファクターとの比較:ベストファクターは手数料2%〜20%だが、ファクタープランは1.8%〜8%でより低コスト

- 最短入金時間:ベストファクターは最短1日だが、ファクタープランは最短4時間で大幅に速い

- 業界最安クラスの手数料1.8%〜8%:他社の多くが10%以上の中、圧倒的な低コストを実現

- 完全オンライン対応:Zoomでの面談とクラウドサインによる契約で全国対応

- 債権譲渡登記省略可能:取引先にバレるリスクを回避できる独自の強み

ファクタープランの注意点・デメリット

- 個人事業主と法人でサービス内容が異なる(手数料・最低金額・入金時間)

- 土日祝日は営業していない(平日9:00〜19:00のみ対応)

- 個人事業主向けサービスの詳細条件が不明確な部分がある

- 法人向けサービスでは最低利用額が50万円からで小口には不向き

| 公式サイト | https://factorplan.net/3/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短4時間 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 2社間ファクタリング:5%〜 3社間ファクタリング:3%〜 |

| 買取可能額(下限〜上限) | 30万円〜5,000万円 |

| 審査通過率 | 96% |

| 必要書類 | 要問い合わせ |

| 運営会社 | 株式会社ワイズコーポレーション |

カテゴリ④:オンライン完結で手続きが簡単なファクタリング 3選

「面談や郵送の手間を省きたい」「スマホやPCだけで、場所を選ばず資金調達を完結させたい」という方向けのカテゴリです。

OLTA

OLTAは即日かつ低手数料で利用できるファクタリングサービスです。

クラウドファクタリングと呼ばれるサービスを提供していますが、内容はオンライン完結のファクタリングと同じです。

買取可能額に制限が設けられていないため、少額から大規模な資金調達まで用途幅の広い活用ができます。

面談や対面での契約は避けたい、インターネット上で契約が完結したいと考えているならOLTAを検討してみましょう。

OLTAが最適な人

- オンライン完結で面談を避けたい方

- AI審査による迅速な資金調達を求める方(最短即日)

- 手数料を重視する方(2〜9%の低コスト)

- 買取金額に制限を求めない方(下限・上限なし)

- 全国どこからでも利用したい方

- 個人事業主・法人問わず利用したい方

- 納品済みの請求書を持つ方

- みんなのファクタリングとの比較:みんなのファクタリングは最短1時間だが、OLTAは手数料2〜9%と上限が明確で低コスト

- SOKULAとの比較:SOKULAは手数料2〜15%だが、OLTAは上限9%でより低コスト、かつ買取金額に制限なし

- 日本初のオンライン完結型ファクタリングサービスとしての実績

- AI審査による24時間以内の迅速な審査回答

- 累計申込件数10,000件、累計申込金額1,000億円突破の豊富な実績

- 中小企業経営者・個人事業主が選ぶオンライン型ファクタリングNo.1の評価

OLTAの注意点・デメリット

- 審査通過率が非公開のため、審査の通りやすさが不明

- 3社間ファクタリングは利用できない(2社間のみ)

- 納品済みの請求書のみが買取対象(納品前は不可)

- 土日祝日の対応状況が不明確

| 公式サイト | https://www.olta.co.jp/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短即日 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 2〜9% |

| 買取可能額(下限〜上限) | 無制限 |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・本人確認書類 ・昨年度の決算書 ・入出金明細 |

| 運営会社 | OLTA株式会社 |

みんなのファクタリング

株式会社チェンジが提供しているみんなのファクタリングは、最短1時間で入金してもらえるファクタリングサービスです。

毎日18時まで営業しており、土日祝日でも対応してくれるので、緊急的に資金が必要になった際にも利用できます。

ただし、土日祝日の場合は銀行がメンテナンスなど行っている可能性があるため、利用時は注意が必要です。

みんなのファクタリングが最適な人

- 土日祝日に資金調達が必要な方(年中無休対応)

- 最短60分での迅速な資金調達を求める方

- 少額の売掛債権を現金化したい方(1万円から利用可能)

- 個人事業主・フリーランスの方

- 完全オンライン完結を希望する方(電話不要・来社不要)

- 赤字や税金滞納があっても資金調達したい方

- 必要書類を最小限に抑えたい方

- 明瞭な料金体系を重視する方

- OLTAとの比較:OLTAは平日のみだが、みんなのファクタリングは土日祝日も年中無休で対応

- SOKULAとの比較:SOKULAは手数料2〜15%だが、みんなのファクタリングは最短60分入金でより迅速

- 業界唯一の年中無休営業(9時〜18時)で土日祝日でも当日入金可能

- 最短60分の業界最速クラスの入金スピード

- 1万円からの少額対応で個人事業主・フリーランスに特化

- 赤字・税金滞納でも利用可能な柔軟な審査基準

- 完全オンライン完結で電話・来社・現地確認一切不要

- 初期費用・事務手数料・出張費等すべて0円の明瞭料金

みんなのファクタリングの注意点・デメリット

- 3社間ファクタリングは利用できない(2社間のみ)

- 手数料の上限が15%と他社より高め

- 買取金額の上限が300万円と大口案件には対応不可(初回は50万円まで)

- 審査通過率が非公開のため審査の通りやすさが不明

- みんなのファクタリングへの振込手数料は利用者負担

- 運営会社が2023年設立と比較的新しく実績が少ない

| 公式サイト | https://minnanofactoring.net/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短1時間 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 非公開 |

| 買取可能額(下限〜上限) | 非公開 |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細書 |

| 運営会社 | 株式会社チェンジ |

SOKULA

SOKULAは最短2時間のスピード審査・入金が定評のファクタリングサービスです。

手数料は2社間ファクタリングの平均よりも低い水準ながら、審査通過率は93%と対応の幅広さが光っています。

SOKULAはインターネット上で全ての手続きが完了するので、全国どこからでも申込が可能です。

なるべく低い手数料で審査に通りやすいファクタリングサービスを探しているなら、SOKULAを検討しましょう。

SOKULAが最適な人

- 大手グループ運営の安心感を重視する方

- 高い審査通過率を求める方(93%超の通過率)

- 最短2時間での迅速な資金調達を求める方

- 他社で審査に落ちた経験がある方

- 少額から大口まで柔軟な買取を希望する方(下限なし〜1億円)

- 個人事業主・フリーランスの方

- 完全オンライン完結を希望する方(面談不要)

- 赤字や税金滞納があっても資金調達したい方

- 明瞭な料金体系を重視する方

- OLTAとの比較:OLTAは手数料2〜9%だが、SOKULAは審査通過率93%超でより通りやすい

- みんなのファクタリングとの比較:みんなのファクタリングは土日対応だが、SOKULAは大手グループ運営でより安心感がある

- 業界最高水準の審査通過率93%超で他社NGでも対応可能

- 大手ネクステージグループ運営(資本金2億7,052万円)の安心感

- 最短2時間の業界最速クラスの入金スピード

- 買取金額の下限なしで少額案件にも柔軟対応

- 「どうすれば買い取ることができるか」という前向きな審査姿勢

- 完全オンライン完結で全国どこからでも利用可能

SOKULAの注意点・デメリット

- 3社間ファクタリングは利用できない(2社間のみ)

- 債権譲渡登記が原則必要(状況により省略可能だが登記費用発生の可能性)

- 営業時間が平日10時〜18時30分と限定的(土日祝日は対応なし)

- 手数料の上限が15%と他社より高め

- 必要書類が状況により追加で求められる可能性

- 電話対応が平日のみで緊急時の対応に制限

| 公式サイト | https://sokula.info/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短2時間 |

| 契約方式 | 記載なし |

| 手数料 | 2〜15% |

| 買取可能額(下限〜上限) | 記載なし |

| 審査通過率 | 93% |

| 必要書類 | 記載なし |

| 運営会社 | 株式会社アクセルファクター |

カテゴリ⑤:審査が柔軟・通りやすいと評判のファクタリング 6選

「赤字決算や税金滞納がある」「創業間もない」など、銀行融資や他社で断られてしまった方向けのカテゴリです。

No.1ファクタリング

No.1ファクタリングは最短30分で現金化ができ、審査通過率も90%以上と利用者にとっては嬉しい特徴ばかりのファクタリングサービスです。

特に法人限定でNo.1ファクタリングを初めて利用する場合、買取手数料50%割引あるいは他社より高額買取保証の特典を受けられます。

そのため、初めて利用する法人の方は、他社より資金が多くなる可能性が非常に高いのでおすすめです。

そもそもが充実したサービス体系なので、継続利用を想定しても優れたファクタリングサービスといえるでしょう。

No.1ファクタリングが最適な人

- 業界最安水準の手数料を重視する方(2社間5〜15%、3社間1〜5%)

- 他社で審査に落ちた経験がある方(高い審査通過率)

- 設立1年未満の新しい会社の方

- 債務超過や赤字決算でも資金調達したい方

- 全国どこからでも利用したい方(3拠点展開・出張対応)

- オンライン契約で非対面取引を希望する方

- 診療報酬・介護報酬ファクタリングを利用したい方

- 建設業特化のサービスを求める方

- グッドプラスとの比較:グッドプラスは個人事業主特化だが、No.1ファクタリングは法人・個人事業主両方に対応し手数料1〜15%でより安い

- 事業資金エージェントとの比較:事業資金エージェントは最短3時間だが、No.1ファクタリングは全国3拠点展開でより安心感がある

- 業界最安水準の手数料(2社間5〜15%、3社間1〜5%)で明確な料金体系

- 全国3拠点展開(東京・名古屋・福岡)の大手企業としての安心感

- 豊富なサービス種類(通常・診療報酬・介護報酬・建設業特化)

- 高い顧客満足度(リピート率88%・顧客満足度92%)

- 他社乗り換え実績業界トップクラスで乗り換えメリット大

No.1ファクタリングの注意点・デメリット

- 営業時間が平日9:00〜19:00のみ(土日祝日は対応なし)

- 2社間ファクタリングの手数料上限15%は他社より高い場合がある

- 必要書類が状況により多くなる可能性(決算書、入金確認書類等)

- 最短翌日入金で即日対応ではない

- 買取可能額の下限が50万円と少額案件には対応していない

- 出張対応はあるが基本的には来店・訪問が必要な場合がある

| 公式サイト | https://no1service.co.jp/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短30分 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 1%〜15% |

| 買取可能額(下限〜上限) | 20万円~5,000万円※5,000万円以上は要相談 |

| 審査通過率 | 90%以上 |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細書 ・決算書 |

| 運営会社 | 株式会社No.1 |

グッドプラス

グッドプラスはGoodPlus株式会社が提供しているファクタリングサービスです。

最短90分の入金速度でオンライン完結と、利用のしやすさに定評があります。

また、土日祝日も利用でき、業種も問わず申請できる点もグッドプラスの特徴です。

債権譲渡登記不要でファクタリングできるので、即日ファクタリングを利用したい方向きのサービスといえるでしょう。

グッドプラスが最適な人

- 個人事業主・フリーランスの方(個人事業主特化サービス)

- 土日祝日に急ぎで資金調達したい方(365日営業)

- 最短90分の超高速対応を求める方

- 手数料を抑えたい方(5%~15%の業界最安水準)

- 完全オンラインで手続きを完結したい方

- 必要書類を最小限に抑えたい方(基本2点のみ)

- 設立間もない会社の方

- 債務超過や赤字決算でも資金調達したい方

- 税金滞納があっても利用したい方

- No.1ファクタリングとの比較:No.1ファクタリングは全国3拠点展開だが、グッドプラスは土日祝日365日営業で緊急時対応に強い

- 事業資金エージェントとの比較:事業資金エージェントは最短3時間だが、グッドプラスは最短90分でより高速対応

- 個人事業主・フリーランス特化で他社NGでも積極対応

- 土日祝日365日営業(受付時間8:30-20:00)で緊急時も安心

- 最短90分の業界最速クラスの資金化スピード

- 手数料5%~15%の業界最安水準で明確な料金体系

- 完全オンライン完結で来店不要・全国対応

- 必要書類が基本2点のみ(請求書・通帳)で手続き簡単

グッドプラスの注意点・デメリット

- 3社間ファクタリングに対応していない(2社間のみで手数料が高くなる可能性)

- 設立が2021年と比較的新しく業歴が浅い(約4年)

- 買取下限額が30万円からで少額案件には対応していない場合がある

- 内容により債権譲渡登記が必要になる場合がある

- 審査通過率が非公開で透明性に欠ける

- 売掛先が個人(屋号)経営の場合は対象外

- 遅延債権・回収不能な債権は対象外

| 公式サイト | https://goodplus-service.co.jp/factoring/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短90分 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 5〜15% |

| 買取可能額(下限〜上限) | 非公開 |

| 審査通過率 | 90% |

| 必要書類 | ・請求書 ・本人確認書類 |

| 運営会社 | GoodPlus株式会社 |

事業資金エージェント

事業資金エージェントは、アネックス株式会社が運営しているファクタリングサービスです。

契約締結まで2時間、最短即日のファクタリングを提供しており、審査の柔軟性も評価されています。

事業資金エージェントは買取可能額は10万円からなので、法人だけでなく個人事業主も使いやすい点も特徴です。

手数料も1.5%からのため、相見積もりの比較会社としても優秀なファクタリングサービスといえるでしょう。

事業資金エージェントが最適な人

- 最短2時間の超高速資金調達を求める方(8割以上が2時間で振込完了)

- 手数料を抑えたい方(業界最安水準1.5%~)

- 審査通過率を重視する方(90%超の高い通過率)

- 個人事業主・フリーランスの方

- 開業直後で実績が少ない方(売掛金があれば利用可能)

- 完全オンラインで手続きを完結したい方

- 2社間・3社間の選択肢を求める方

- 赤字決算でも資金調達したい方

- 20万円~2億円の幅広い金額に対応してほしい方

- No.1ファクタリングとの比較:No.1ファクタリングは買取下限50万円だが、事業資金エージェントは20万円からで少額案件に強い

- グッドプラスとの比較:グッドプラスは最短90分だが、事業資金エージェントは最短2時間で8割以上が2時間で完了する確実性が高い

- 最短2時間の業界最速クラスの資金化スピード(8割以上が2時間で振込完了の実績)

- 業界最安水準の手数料1.5%~(3社間)で明確な料金体系

- 審査通過率90%超の高い通過率で他社NGでも対応可能

- 年間取扱件数3,000件以上の豊富な実績と信頼性

- 2社間・3社間ファクタリング両対応で選択肢が豊富

- 完全オンライン完結で来店不要・全国対応

事業資金エージェントの注意点・デメリット

- 営業時間が平日のみ(土日祝日は休業)で緊急時の土日対応ができない

- 2社間ファクタリングの手数料が5%~20%と幅が広く高めになる可能性

- 買取下限額が20万円からで少額案件(20万円未満)には対応していない

- 給与支払いには使えない場合がある

- 運営会社情報に一部不明確な点がある(ANNEX株式会社と株式会社モンキーポッドの記載が混在)

- 債権譲渡登記の要否が明確でない

- 償還請求権の有無が明確でない

| 公式サイト | https://js-agent.com/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短即日 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 1.5%〜 |

| 買取可能額(下限〜上限) | 10万円〜2億円 |

| 審査通過率 | 90%以上 |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細書 |

| 運営会社 | アネックス株式会社 |

ファクタリングのトライ

ファクタリングのトライは、株式会社SKOが提供しているファクタリングサービスです。

最短即日で入金可能ではあるものの、面談や契約時は来社・来訪しなくてはならないため、ある程度の時間が必要です。

必要書類も最近のファクタリングサービスの中では多いですが、その分丁寧なサポートおよび審査を行ってくれるため、信頼感があります。

即日を希望している中でもある程度時間に余裕があるなら、ファクタリングのトライを検討しても良いでしょう。

ファクタリングのトライが最適な人

- 業界最低水準の手数料を求める方(3%~の低手数料)

- 最短即日の超高速資金調達を求める方(当日最短2時間)

- 24時間365日いつでも相談したい方(WEB・電話窓口が24時間対応)

- 個人事業主・フリーランスの方

- 秘密厳守を重視する方(2社間ファクタリング専門)

- 真摯で親身な対応を重視する方(経験豊富な担当者によるサポート)

- 他社からの乗り換えを検討している方(手数料5%割引サービス)

- No.1ファクタリングとの比較:No.1ファクタリングは買取下限50万円だが、ファクタリングのトライは10万円からで少額案件に強い

- グッドプラスとの比較:グッドプラスは土日祝日営業だが、ファクタリングのトライは24時間365日受付で相談しやすい

- 業界最低水準の手数料3%~で明確な低コスト設定

- 当日最短2時間の業界最速クラスの資金化スピード

- 24時間365日受付対応で他社にない利便性

- 2社間ファクタリング専門で徹底した秘密厳守

- 他社からの乗り換え時に手数料5%割引の特別サービス

ファクタリングのトライの注意点・デメリット

- 2社間ファクタリング専門で3社間ファクタリングは利用できない

- 営業時間が9:00~18:00(土日祝日は休業)で緊急時の土日対応ができない

- 手数料の上限が明記されておらず実際の手数料が不透明

- 契約時に来社が必要な場合があり遠方からの利用には不向きな可能性

- 2018年設立で比較的新しい会社のため長期的な実績が少ない

- 買取可能額の下限に関する情報が一部不明確(10万円~または100万円~)

| 公式サイト | https://factoring-try-sko.co.jp/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短即日 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 3%〜 |

| 買取可能額(下限〜上限) | 非公開 |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細 ・決算書 ・契約書(基本契約書・請負契約書など) ・代表者の実印 ・法人印 ・印鑑証明書 |

| 運営会社 | 株式会社SKO |

PMGファクタリング

PMGファクタリングも最短即日で入金してもらえるファクタリングサービスです。

手数料は2%〜と低水準で提供されていますが、必要書類が多いため利用ハードルは少し高いかもしれません。

しかし、30万円〜2億円と買取可能額の幅が広く、資金調達がしたい多くの方におすすめできます。

PMGファクタリングが最適な人

- 業界最高水準の低手数料を求める方(2%~の業界最安水準)

- 高い信頼性と実績を重視する方(独立系ファクタリング企業売上No.1)

- 迅速な資金調達を求める方(最短2時間入金)

- 継続的な資金調達ニーズがある方(リピート率96%の高満足度)

- 高いセキュリティを重視する方(ISO/IEC 27001・プライバシーマーク取得)

- 全国どこからでも利用したい方(10拠点の豊富なネットワーク)

- 50万円以上の中規模~大規模な資金調達を求める方

- No.1ファクタリングとの比較:No.1ファクタリングは平日のみ営業だが、PMGファクタリングは土日祝日対応で利便性が高い

- グッドプラスとの比較:グッドプラスは個人事業主特化だが、PMGファクタリングは法人・個人事業主両方に対応し買取上限も2億円と大幅に高い

- 業界最高水準の手数料2%~で圧倒的な低コスト

- 他社からの乗り換え率98%という圧倒的な優位性

- 独立系ファクタリング企業売上No.1の確固たる実績

- ISO/IEC 27001・プライバシーマーク取得の最高水準セキュリティ

- 全国10拠点展開で他社を上回る対応力

PMGファクタリングの注意点・デメリット

- 買取下限額が50万円で少額債権(50万円未満)には対応困難

- 他社と比較して審査基準が厳しめで審査落ちの可能性がある

- 2社間取引の買取率が期待より低い場合がある

- 営業時間が8:00~20:00で24時間営業ではない

- 大手企業のため個別対応の柔軟性に限界がある場合がある

- 手数料の上限が明記されておらず実際の条件が不透明な場合がある

| 公式サイト | https://p-m-g.tokyo/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短即日 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 2%〜 |

| 買取可能額(下限〜上限) | 50万円〜2億円 |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細 ・決算書 ・印鑑証明書 ・商業登記簿謄本 |

| 運営会社 | ピーエムジー株式会社 |

えんナビ

株式会社インターテックが提供しているファクタリングサービスがえんナビです。

24時間365日対応しているため、資金が必要になったタイミングで利用できるサービスとなっています。

買取可能額が50万円からなので、数万円のみ必要な小規模の資金調達には不向きです。

数百万円規模の資金調達を考えている方は、えんナビを検討しましょう。

えんナビが最適な人

- 24時間365日いつでも相談したい方(土日祝日も査定・入金対応)

- 最短1日の超スピード資金調達を求める方

- 審査通過率の高さを重視する方(97%の高い審査通過率)

- 中額の資金調達を求める方(50万円~5,000万円対応)

- 徹底した秘密厳守を重視する方(2社間ファクタリング特化)

- 債務超過・赤字決算・税金滞納中でも利用したい方

- 建設業・運送業・人材派遣業・製造業・IT系企業の事業者

- No.1ファクタリングとの比較:No.1ファクタリングは買取下限50万円で同額だが、えんナビは24時間365日対応で利便性が圧倒的に高い

- PMGファクタリングとの比較:PMGファクタリングは営業時間8:00~20:00だが、えんナビは24時間365日対応で土日祝日も入金可能

- 24時間365日対応で他社にない利便性(土日祝日も査定・入金可能)

- 審査通過率97%で業界最高水準の柔軟な審査

- 最短1日の超スピード資金調達

- 債務超過・赤字決算・税金滞納中でも柔軟に対応

- 2社間ファクタリング特化による徹底した秘密厳守

えんナビの注意点・デメリット

- 買取下限額が50万円で小規模事業者には敷居が高い

- 手数料の上限が明記されておらず実際の条件が不透明

- 2017年設立で比較的新しい会社のため長期的な実績が少ない

- 公式サイトに資本金や詳細な実績情報が少ない

- 支払い期日を過ぎた売掛金や長期支払いサイトの売掛金は買取不可

- 業界最低水準をPRしているが期待より手数料が高い場合がある

| 公式サイト | https://ennavi.tokyo/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短即日 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 非公開 |

| 買取可能額(下限〜上限) | 50万円~5000万円 |

| 審査通過率 | 非公開 |

| 必要書類 | 非公開 |

| 運営会社 | 株式会社インターテック |

カテゴリ⑥:信頼と実績で選ぶ!大手・老舗のファクタリング 4選

「手数料やスピードも大事だが、何より安心して取引したい」「高額な取引なので、運営会社の信頼性を最重視したい」という方向けのカテゴリです。

ビートレーディング

ビートレーディングは、審査から入金まで最短2時間で完了するオンライン完結可能なファクタリングサービスです。

買取可能額に制限がないため、自社の用途に合わせて調達ができる利便性の高さがあります。

累計買取額1,300億円と実績が豊富で信頼できる点もビートレーディングの特徴です。

信頼できるファクタリング会社に申し込みたいと考えているなら、ビートレーディングを検討しましょう。

ビートレーディングが最適な人

- 業界最大手の信頼性を重視する経営者(累計買取額1,550億円・7.1万社の実績)

- 大口案件の資金調達が必要な法人(買取金額無制限で数億円規模も対応)

- 最短2時間の超スピード資金化を求める事業者(審査30分・入金最短2時間)

- 全国どこからでも利用したい事業者(5拠点展開・オンライン完結)

- アフターフォローを重視する経営者(経営コンサル・資金繰り相談)

- 多様なサービスを検討したい事業者(2社間・3社間・医療・注文書対応)

- 長期的なパートナーを求める事業者(2012年設立の老舗企業)

- トップマネジメントとの比較:最短即日に対し、ビートレーディングは最短2時間とより高速

- 日本ビジネスリンクスとの比較:中小企業特化に対し、買取金額無制限で大手企業も対応

- 日本中小企業金融サポート機構との比較:非営利に対し、豊富な資金力と迅速な意思決定

- 業界最大手の圧倒的実績(累計買取額1,550億円・7.1万社)

- 全国5拠点の大規模展開(東京・仙台・名古屋・大阪・福岡)

- 豊富な資金力による買取金額無制限(小口から数億円まで対応)

- 最短2時間の業界最速入金(審査30分・入金2時間)

ビートレーディングの注意点・デメリット

- 土日祝日の対応制限(平日のみ電話対応、土日祝日はメール受付のみ)

- 他社併用不可(他社利用中は申込不可、乗り換えは可能)

- 手数料幅の広さ(2社間4-12%と条件により差が大きい)

- 審査通過率非公開(具体的な数値を公表せず透明性に欠ける)

- 必要書類の準備(請求書・入出金明細書2ヶ月分など複数必要)

- 大手企業ゆえの審査基準(小規模事業者には敷居が高い可能性)

| 公式サイト | https://betrading.jp/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短2時間 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 2社間ファクタリング:4〜12% 3社間ファクタリング:2〜9% |

| 買取可能額(下限〜上限) | 無制限 |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・入出金明細書(2ヶ月分) |

| 運営会社 | 株式会社ビートレーディング |

トップマネジメント

トップマネジメントは、面談30分・契約手続き30分の最短1時間で入金してもらえるファクタリングサービスです。

依頼主が法人かつ条件を満たしている場合、見積書・受注書・発注書でもファクタリングができるサービスを展開しています。

また、助成金申請とファクタリングを同時にスタートできる「ゼロファク」と呼ばれるサービスも特徴的です。

多彩なサービスを通じて、自社の資金調達を実現したいならトップマネジメントは検討の余地が大いにあるでしょう。

トップマネジメントが最適な人

- 創業15年の老舗企業で安心して取引したい経営者

- 親身で丁寧なサポートを重視する事業者

- 長期支払いサイトの売掛金を抱える事業者

- 注文書・発注書段階での早期資金化を求める事業者

- 個人事業主・フリーランスで資金調達に困っている方

- 他社で断られた経験がある事業者

- 広告・IT業界で専門的なサービスを求める事業者

- ビートレーディングとの比較:最短2時間に対し、トップマネジメントは最短即日だが親身な対応力で差別化

- 日本ビジネスリンクスとの比較:中小企業特化に対し、最大3億円まで対応可能な資金力

- 日本中小企業金融サポート機構との比較:非営利に対し、営利企業として迅速な意思決定と豊富なサービス展開

- 創業15年の老舗としての安定した経営基盤(業界でも長い歴史と実績)

- 元警察官僚・元衆議院議員が経営顧問の高い信頼性(小野次郎氏)

- 豊富な商品ラインナップ(6種類のファクタリングサービスを展開)

- 注文書・発注書ファクタリングの先駆者(仕事受注段階での資金化を実現)

トップマネジメントの注意点・デメリット

- 土日祝日は営業していない(平日10:00~19:00のみで緊急時対応に制限)

- 債権譲渡登記が必要な場合がある(2社間でも登記を求められることがある)

- 審査通過率を公開していない(具体的な数値が不明で透明性に欠ける)

- 手数料に幅がある(3.5%~12.5%と条件により差が大きい)

- 買取下限額が30万円(小規模事業者には敷居が高い可能性)

- オンライン完結だが面談を求められる場合がある(完全非対面ではない)

| 公式サイト | https://top-management.co.jp/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短1時間 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 2社間ファクタリング:3.5〜12.5% 3社間ファクタリング:0.5〜3.5% |

| 買取可能額(下限〜上限) | 非公開 |

| 審査通過率 | 非公開 |

| 必要書類 | 非公開 |

| 運営会社 | 株式会社トップ・マネジメント |

日本ビジネスリンクス

日本ビジネスリンクスも最短即日でファクタリングが可能なサービスです。

平均すると2〜3日かかってしまうようなので、利用時は必要書類を揃えておくなどの工夫がいるでしょう。

審査通過率が90%以上となっているので、他社でファクタリングを断られてしまった際に検討してみてもいいかもしれません。

日本ビジネスリンクス(JBL)が最適な人

- 土日祝日でも緊急で資金調達が必要な事業者

- 診療報酬・介護報酬・調剤報酬の早期資金化を検討している医療・介護事業者

- 他社ファクタリングからの乗り換えを検討している事業者

- オンライン完結で全国どこからでも利用したい事業者

- 資金調達と併せて経営コンサルティングも受けたい事業者

- 24時間いつでも相談したい事業者

- 最短2時間での超高速資金調達が必要な事業者

- ビートレーディングとの比較:ビートレーディングは平日のみだが、JBLは土日祝日も契約・入金対応で365日資金化可能

- トップマネジメントとの比較:トップマネジメントは対面重視だが、JBLは完全オンライン完結で全国どこからでも利用可能

- 業界最安水準の手数料2.0%~14.9%(大手企業でありながら競合他社より低コスト)

- 乗り換え優遇制度による他社より1%でも高い買取率保証(業界唯一の明確な乗り換え特典)

- 診療報酬・介護報酬・調剤報酬ファクタリングの専門対応(医療・介護業界への深い理解と実績)

- 弁護士ドットコム監修の電子契約システム(法的安全性と利便性の両立)

- 資金調達とコンサルティングのワンストップサービス(単なる資金調達を超えた総合的な経営支援)

日本ビジネスリンクス(JBL)の注意点・デメリット

- 債権譲渡登記が原則必要(2社間ファクタリングでも登記コストが発生する可能性)

- 手数料上限が14.9%と高め(条件によっては他社より高額になるリスク)

- 3社間ファクタリング非対応(取引先への通知を避けたい場合の選択肢が限定)

- 手数料の最低ラインが不明確(2.0%が適用される具体的条件が不透明)

- 即日対応の買取上限が5,000万円(1億円対応は翌日以降になる可能性)

- 審査通過率の公式発表なし(90%~という情報はあるが公式確認が困難)

| 公式サイト | https://jbl-japanbusinesslinks.co.jp/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短2時間 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 非公開 |

| 買取可能額(下限〜上限) | 〜1億円 |

| 審査通過率 | 90%以上 |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細 ・決算書 ・契約書(基本契約書・請負契約書など) |

| 運営会社 | 株式会社日本ビジネスリンクス |

日本中小企業金融サポート機構

日本中小企業金融サポート機構は、最短3時間で入金可能なファクタリングサービスです。

手数料は10%以下となっているため、信用度の売掛債権ならより資金を残したファクタリングができるでしょう。

助成金や補助金のサポートサービスも提供しているので、ファクタリング以外の資金調達も検討している方は日本中小企業金融サポート機構を検討してみましょう。

日本中小企業金融サポート機構が最適な人

- 手数料を最重視してファクタリング会社を選びたい事業者

- 国の認定を受けた信頼できる機関で資金調達したい事業者

- 資金調達と併せて経営コンサルティングも受けたい事業者

- 少額から高額まで柔軟に対応してほしい事業者

- 他社で審査に落ちた経験がある事業者

- 非営利組織の安心感を重視する事業者

- 最短3時間での超高速資金調達が必要な事業者

- ビートレーディングとの比較:ビートレーディングは株式会社だが、当機構は一般社団法人として非営利運営で手数料1.5%~を実現

- トップマネジメントとの比較:トップマネジメントは民間企業だが、当機構は経営革新等支援機関として国の認定を受けた公的信頼性

- 業界最安水準の手数料1.5%~10%(利益を第一目的としない組織だからこそ実現)

- 経営革新等支援機関認定による国のお墨付き(関東財務局長及び関東経済産業局長認定)

- 急成長の実績(2018年150社→2024年5,060社、支援額5億円→117億円の圧倒的成長)

- 資金調達とコンサルティングのワンストップサービス(単なるファクタリングを超えた総合経営支援)

- 買取金額無制限の柔軟性(売掛債権の額面に一切制限なし)

日本中小企業金融サポート機構の注意点・デメリット

- 土日祝日は営業していない(平日9:30~18:00のみの営業時間)

- 手数料上限が10%と高めの場合がある(条件によっては他社より高額になるリスク)

- 設立が2017年と比較的新しい(老舗企業と比べて歴史が浅い)

- 審査通過率の公式発表なし(柔軟な審査とあるが具体的数値は非公開)

- 債権譲渡登記に関する詳細が不明確(留保可能とあるが条件が不透明)

- 3社間ファクタリング対応の可否が不明確(2社間中心のサービス展開)

| 公式サイト | https://chushokigyo-support.or.jp/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短3時間 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 1.5~10% |

| 買取可能額(下限〜上限) | 無制限 |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細書(3ヶ月分) |

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

もう迷わない!自分に最適な即日ファクタリングを選ぶ5つの判断基準

「どのファクタリング会社を選べばいいのか分からない…」

「手数料だけで比較して本当に大丈夫?」

数多くの即日ファクタリングサービスを前に、誰もが一度はこんな悩みを抱えるはずです。しかし、ご安心ください。

これからご紹介する5つの判断基準さえ押さえれば、あなたはもう迷うことなく、ご自身の状況に最も適した優良ファクタリング会社を見つけ出すことができます。

- スピード最優先なら「オンライン完結型」か?

- 即日入金の絶対条件「2社間ファクタリング」か?

- 審査の速さは「必要書類の数」でわかる

- 本当に見るべきは「手数料の相場」と「隠れコスト」

- 最大のリスク回避策「償還請求権なし(ノンリコース)」か?

これらの基準を一つずつ確認し、後悔のない選択をしましょう。

オンライン完結型か、対面型か?

まず最初に決めるべきは、手続きの進め方です。「即日」というスピードを最優先するなら、結論から言えばオンライン完結型が圧倒的に有利です。

| 比較項目 | オンライン完結型 | 対面型 |

|---|---|---|

| スピード | ◎ 最速(申込から入金まで数時間) | △ (移動や面談で半日〜1日かかる) |

| 手軽さ | ◎ (スマホやPCでどこからでも申込可能) | × (事務所への訪問が必要) |

| 対応エリア | ◎ (全国対応が基本) | × (都市部に集中しがち) |

| 安心感 | △ (担当者の顔が見えない不安) | ◎ (直接相談できる安心感) |

| 費用 | ◎ (交通費などがかからない) | △ (交通費や移動時間がかかる) |

オンライン完結型は、必要書類をデータでアップロードし、契約も電子契約サービス(クラウドサインなど)で行うため、物理的な移動時間が一切かかりません。これが、申込から入金までの時間を劇的に短縮できる最大の理由です。

一方、対面型は担当者と直接会って相談できる安心感が魅力ですが、「今日中に資金が必要」という状況では、移動時間や面談のスケジュール調整が大きなボトルネックとなります。

【結論】

1分1秒でも早く資金を調達したいなら、選択肢は「オンライン完結型」です。

なぜ2社間ファクタリング一択?即日入金における3社間との決定的な違い

ファクタリングには「2社間」と「3社間」の2つの契約形態がありますが、即日入金を希望する場合、選択肢は「2社間ファクタリング」しかありません。

その理由は、両者の仕組みに決定的な違いがあるからです。

- 2社間ファクタリング: あなたとファクタリング会社の2社間で契約が完結します。売掛先に通知や承諾を得る必要が一切ありません。

- 3社間ファクタリング: あなた、ファクタリング会社、そして売掛先の3社間で契約を結びます。売掛先から「債権を譲渡しても良い」という承諾を得る必要があります。

この「売掛先の承諾」プロセスが、即日入金を不可能にする最大の壁です。売掛先の担当者を探し、事情を説明し、承諾書にサインをもらう…これには数日から数週間かかるのが一般的です。

| 比較項目 | 2社間ファクタリング | 3社間ファクタリング |

|---|---|---|

| スピード | ◎ 最速(即日可能) | × (数日〜数週間) |

| 売掛先への通知 | なし | あり(必須) |

| 手数料 | △ (8%〜18%が相場) | ◎ (5%〜10%が相場) |

| 審査通過率 | ◎ (比較的柔軟) | △ (売掛先の信用力が重視される) |

手数料の安さでは3社間ファクタリングに軍配が上がりますが、スピードと「売掛先に知られずに資金調達したい」というニーズを満たせるのは2社間ファクタリングだけです。

【結論】

即日での資金調達を目指すなら、必ず「2社間ファクタリング」に対応しているサービスを選びましょう。

必要書類の数でわかる審査スピードの見極め方

「本当に即日で入金してくれるの?」その会社の審査スピードを見極める、専門家ならではの簡単な方法があります。それは「最低限必要な書類の数」を確認することです。

審査プロセスがシンプルで速い会社ほど、最初に求められる書類は少なくなります。

- 【最速タイプ】必要書類が2〜3点

- 請求書

- 入出金明細(通帳のコピー)

- (代表者の身分証明書)

- AI審査などを導入し、審査プロセスを徹底的に自動化・効率化している可能性が高いです。最もスピーディーな対応が期待できます。

- 【慎重タイプ】必要書類が4点以上

- 上記に加えて、決算書や確定申告書、印鑑証明書、登記簿謄本などを求められる場合。

- 人の手による詳細な審査を行うため、信頼性は高いですが、その分時間がかかる傾向にあります。

もちろん、書類が少ないからといって審査が甘いわけではありません。しかし、「即日入金」をウェブサイトで謳っているにもかかわらず、最初から多くの書類を要求してくる場合は、実際の審査プロセスに時間がかかる可能性があると判断できます。

【結論】

公式サイトで「請求書」と「通帳」の2点だけで審査可能と明記している会社は、スピードに自信がある証拠です。

手数料の相場と隠れコストの確認方法

ファクタリングで最も注意すべきは、もちろん費用です。しかし、表面的な手数料率だけで判断するのは非常に危険です。見るべきは「手数料の相場」と、そこに含まれない「隠れコスト」です。

手数料の相場

まず、即日対応の2社間ファクタリングにおける手数料の相場は8%〜18%です。この範囲から著しく外れている場合は注意が必要です。

- 相場より高すぎる: 悪質な業者の可能性があります。

- 相場より低すぎる(例: 1%〜): 魅力的に見えますが、別途高額な「隠れコスト」を請求されるケースや、実際には審査が厳しく即日対応が難しいケースがあります。

隠れコストの具体例と確認方法

契約後に「話が違う!」とならないために、以下の隠れコストが存在しないか必ず確認してください。

- 債権譲渡登記費用

- 印紙代

- 弁護士・司法書士費用

- 出張費・交通費

- 振込手数料

【確認方法】

見積もりを取る際に、担当者へ「見積書に記載されている手数料以外に、最終的に私たちが支払う費用は1円でもありますか?」と直接質問してください。優良な会社であれば、すべての費用について明確に回答してくれます。この質問を曖昧にする業者は絶対に避けましょう。

償還請求権なし(ノンリコース)であることの重要性

最後に、これは最も重要な確認項目です。契約するファクタリングが「償還請求権なし(ノンリコース)」であることを絶対に確認してください。

償還請求権とは?

簡単に言うと、「万が一、売掛先が倒産して売掛金が回収できなくなった場合に、ファクタリング利用者が代わりにその代金を支払う義務」のことです。

償還請求権なし(ノンリコース)

売掛先が倒産しても、あなたに支払い義務は一切ありません。貸し倒れリスクを完全にファクタリング会社へ移転できます。これが本来のファクタリングです。

償還請求権あり(リコース)

売掛先が倒産した場合、あなたがファクタリング会社へ全額返済する義務を負います。これは実質的に「売掛債権を担保にした融資(借金)」と同じです。

資金繰りが苦しくてファクタリングを利用したのに、売掛先の倒産でさらに大きな負債を抱えてしまっては本末転倒です。

【結論】

必ず契約書で「償還請求権なし」または「ノンリコース」の文言を確認してください。この記載がない、あるいは「償還請求権あり(リコース)」となっている契約は、絶対に結んではいけません。

即日ファクタリングに関するよくある質問

即日ファクタリングを初めて検討する際には、多くの疑問や不安がつきものです。ここでは、特に多くの方が抱える質問に対して、専門家の視点から明確にお答えします。契約前の最終チェックとして、ぜひお役立てください。

Q1. 赤字決算や税金滞納がありますが、利用できますか?

A. はい、赤字決算や税金の滞納があっても、利用できる可能性は非常に高いです。

銀行融資との最も大きな違いがここにあります。ファクタリングの審査で最重要視されるのは、あなたの会社の経営状況ではなく、「売掛先の支払い能力(信用力)」だからです。

- 銀行融資: あなたの会社の財務状況(決算書など)を厳しく審査します。

- ファクタリング: 売掛金が期日通りに支払われるか、つまり売掛先の信用力を審査します。

そのため、たとえあなたの会社が赤字であったり、税金を滞納していたりしても、売掛先が国や大手企業であったり、継続的な取引実績があったりすれば、問題なく買い取ってもらえるケースがほとんどです。

ただし、税金を滞納している場合、税務署によって売掛債権が差し押さえられるリスクがあります。

そのため、申込時に正直に状況を伝えることが、スムーズな審査の鍵となります。

Q2. 個人事業主・フリーランスでも申し込めますか?

A. はい、多くのファクタリング会社が個人事業主やフリーランスの利用に積極的に対応しています。

かつては法人向けサービスが中心でしたが、働き方の多様化に伴い、現在では個人事業主を歓迎する会社が非常に増えています。

- 公式サイトで確認: 申し込みの前に、公式サイトで「個人事業主対応可」の記載があるかを必ず確認しましょう。当記事で紹介しているサービスは、個人事業主に対応しているものを中心に選んでいます。

- 必要書類: 法人の場合の「登記簿謄本」の代わりに、「開業届」や「確定申告書」の控えが必要になることがあります。事前に準備しておくと手続きがスムーズです。

Q3. 信用情報(CIC/JICC)に影響はありますか?

A. いいえ、信用情報には一切影響ありません。

これは非常に重要なポイントです。ファクタリングは、お金を借りる「融資・借入」ではなく、自社の資産(売掛債権)を売却する「債権売買契約」です。

そのため、

- 信用情報機関(CIC、JICCなど)への照会は行われない

- 利用履歴が信用情報に登録されることもない

という特徴があります。したがって、ファクタリングの利用が原因で、将来的に銀行のローンやクレジットカードの審査に悪影響が及ぶことは一切ありませんので、ご安心ください。

Q4. 本当に売掛先に知られずに資金調達できますか?

A. はい、「2社間ファクタリング」を選択すれば、原則として売掛先に知られることはありません。

即日ファクタリングで利用されるのは、基本的にこの「2社間ファクタリング」です。この契約形態では、あなたとファクタリング会社の2社間のみで手続きが完結するため、売掛先への通知や承諾は一切不要です。

秘密が守られる大前提は、あなたが契約を守ることです。万が一、売掛先から入金された資金をファクタリング会社へ期日通りに支払わなかった場合など、悪質な契約不履行があった際には、ファクタリング会社が債権を保全するために売掛先へ連絡する可能性があります。期日を守っていれば、知られるリスクはまずありません。

Q5. 土日祝日でも即日入金は可能ですか?

A. 「審査や契約手続き」は可能ですが、「銀行口座への着金」は翌営業日になるケースがほとんどです。

多くのオンライン完結型ファクタリング会社は、土日祝日でもAI審査や担当者による審査対応を行っています。しかし、送金を行う銀行の多くは営業していないため、審査に通っても実際の振込処理は銀行の翌営業日(通常は月曜日)となります。

【例外】

近年普及している「モアタイムシステム」に対応している銀行同士であれば、土日祝日や夜間でも即時着金が可能です。利用したいファクタリング会社と、ご自身がお持ちの銀行口座が両方とも対応しているか、事前に確認してみる価値はあります。

Q6. もし審査に落ちてしまったら、どうすればいいですか?

A. 諦めずに、すぐに別のファクタリング会社へ申し込みましょう。

ファクタリングの審査基準は、各社で大きく異なります。A社では断られた売掛債権が、B社では全く問題なく買い取ってもらえた、という事例は日常的に起こります。

【審査に落ちた後の具体的な対策】

希望額を下げてみる: 必要な最低限の金額で申し込むことで、ファクタリング会社のリスクが低減し、審査に通りやすくなることがあります。

審査通過率の高さを強みにしている会社に申し込む: 会社によっては、他社で断られた案件を積極的に受け入れているところもあります。

別の売掛債権で申し込む: もし複数の売掛債権をお持ちなら、より信用力の高い(例:上場企業や取引期間が長い)売掛先の債権で再度申し込んでみましょう。

まとめ

今回は、即日ファクタリングで失敗しないためのコツとおすすめのファクタリングサービスについて解説しました。

即日対応してもらえるファクタリング会社は増えており、入金スピードだけでなく手数料や必要書類数なども含めて選定するのが適切です。

もし、ファクタリングサービスを選びきれない、絞るのが手間だと感じるなら、ファクタリングベストがおすすめです。

ファクタリングベストなら、条件を入力するだけで4社の優良ファクタリング会社の一括見積もりが可能です。

審査通過率は最大98%で、優良4社を厳選しているので悪徳業者を選んでしまうリスクもありません。

一括見積もりのあとは、自身で最適だと思うファクタリング会社を選ぶだけなので、手間なく即日ファクタリングを実現できるでしょう。

ぜひ、即日ファクタリングの失敗しないコツを理解し、賢い資金調達を実施してください。

-300x300.jpg)