赤字決算が続き、銀行融資を断られてしまった――。

そんな状況で資金繰りに悩む経営者の方は少なくないでしょう。

元銀行員の私だからこそわかるのですが、資金繰りの相談は本当に勇気がいるものですよね。

実は、ファクタリングは赤字決算でも利用できる可能性が高い資金調達手段です。

山崎正典

山崎正典私は大手都市銀行で14年間、中小企業向け融資案件を担当し、その後ファクタリング専門会社で営業から商品開発まで携わってきました。

銀行員時代には、赤字決算の企業が融資審査で苦戦する現場を数多く見てきましたが、ファクタリングでは審査基準がまったく異なります。

この記事では、元銀行員の視点から、なぜファクタリングは赤字決算でも利用できるのか、銀行融資との審査基準の違いは何か、そして審査通過率を高めるための具体的な秘訣を解説します。

【この記事の結論】赤字決算でもファクタリングは使える?

■ 結論:赤字決算でも利用できる可能性は高い

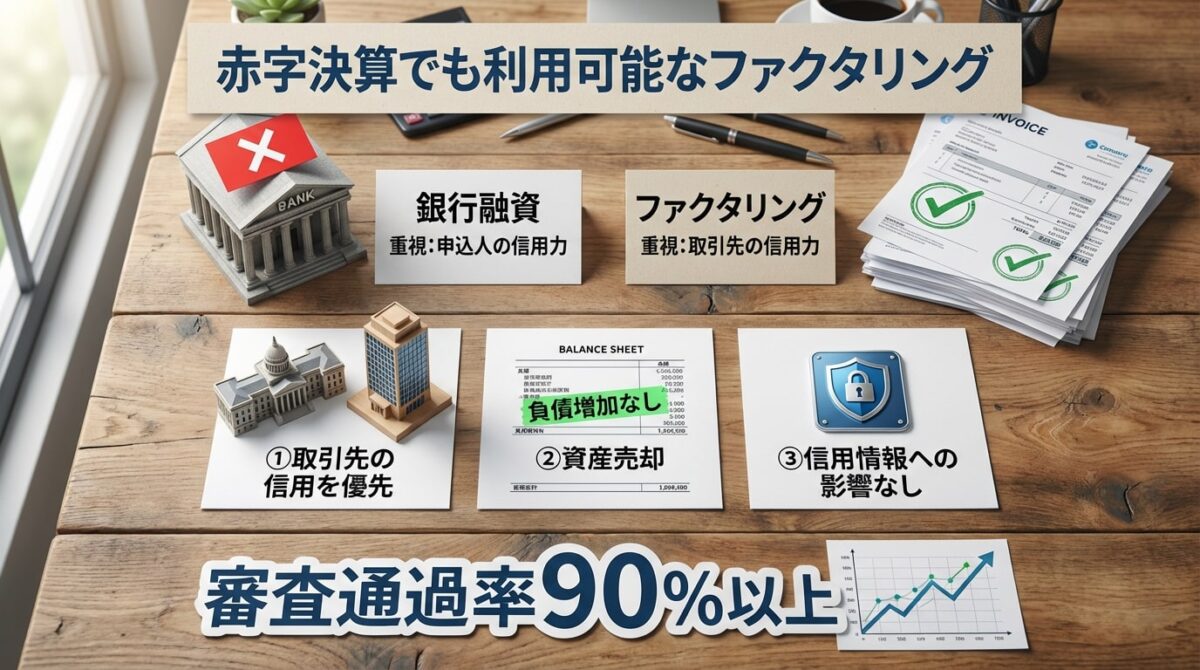

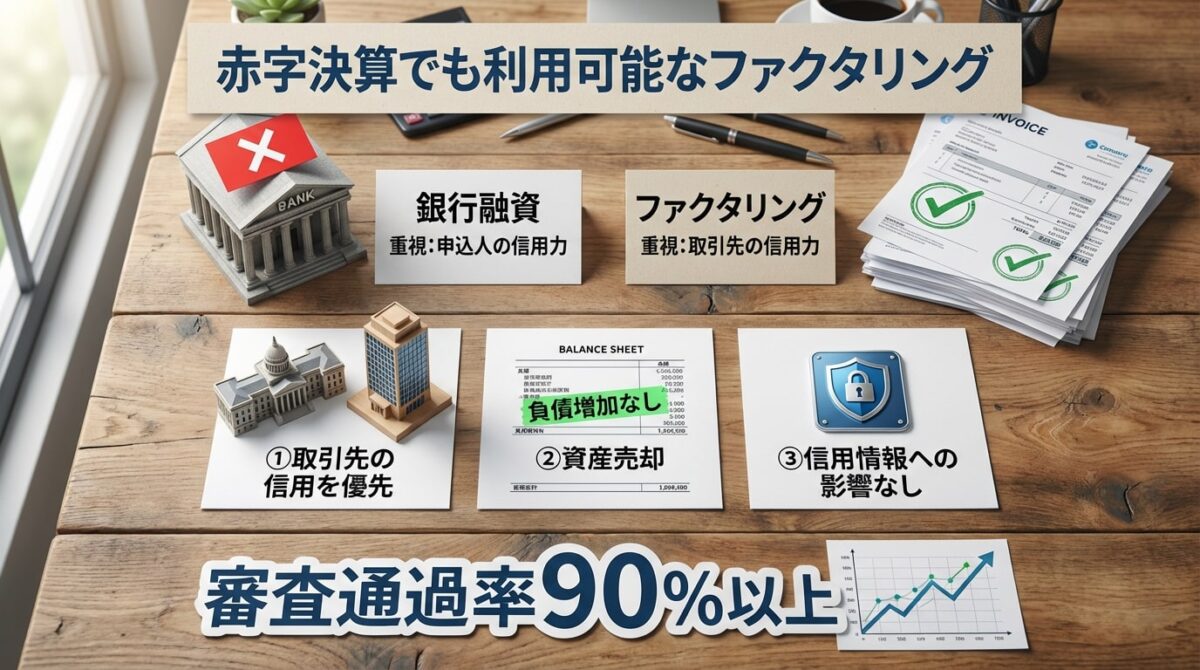

ファクタリングは融資と違い、自社の経営状況より「売掛先の信用力」が最重視されるため、赤字や税金滞納があっても審査通過が可能です。

■ 審査の鍵:売掛金の「質」が重要

売掛先が「国・地方公共団体」や「上場企業」であったり、過去の入金実績が通帳で確認できたりすると、審査で極めて有利になります。

■ 通過の秘訣:2者間ファクタリングを選ぶ

売掛先に通知が不要な「2者間ファクタリング」は、審査が柔軟でスピーディーです。まずは信用力の高い売掛金で、少額から試すのがおすすめです。

⏱ 法人の資金繰り課題をスピード解決

┗ 最短3時間入金対応

┗ 審査通過率98%超の高い成約実績

┗ 厳選された優良ファクタリング会社のみ

【完全無料】「ファクタリングベスト」で最適な条件を今すぐ確認

ファクタリングは赤字決算でも本当に使えるのか?結論から解説

結論:赤字決算でもファクタリングは利用可能

結論から申し上げますと、赤字決算でもファクタリングは利用可能です。

実際に、多くのファクタリング会社が赤字決算や税金滞納を理由に断ることはありません。

中には審査通過率90%以上を公表している会社もあり、銀行融資とは比較にならないほど間口が広いのが実情です。

なぜなら、ファクタリングは「融資」ではなく「債権売買」だからです。

この違いが、審査のあり方を根本的に変えているのです。

ファクタリングと銀行融資の決定的な違い

私が銀行員だった頃、融資審査で最も重視していたのは「その会社がきちんと返済できるか(返済能力)」でした。

つまり、融資を申し込む「利用企業の信用力」が全てです。

一方で、ファクタリング会社が見ているのは、「売掛金が期日通りに支払われるか」という点です。

審査の主役は、「売掛先の信用力」なのです。

この視点の違いが、赤字企業にとって大きな希望となります。

関連記事: ファクタリングと銀行融資の違い徹底比較!資金調達に失敗しない選び方ガイド

赤字決算でも審査を通過できる3つの理由

1. 売掛先の信用力が重視されるから

あなたの会社の決算状況が赤字でも、売掛先が国や地方公共団体、あるいは上場企業のように信用力が非常に高ければ、ファクタリング会社は「この売掛金はほぼ確実に回収できる」と判断します。これが最大の理由です。

2. 負債ではなく資産の売却だから

銀行融資は「負債(借金)」ですが、ファクタリングは「資産(売掛金)の売却」です。貸借対照表上、負債が増えるわけではないため、自己資本比率が悪化することもありません。この会計処理の違いも、赤字企業が利用しやすい一因です。

3. 信用情報に影響しないから

ファクタリングは借入ではないため、信用情報機関に利用履歴が登録されることはありません。したがって、過去の延滞履歴などが審査に影響することも、将来の銀行融資に直接的な悪影響を与えることも基本的にはありません。

関連記事: ファクタリングと信用情報の真実|元銀行員がCIC・JICCへの影響を徹底解説

元銀行員が明かす:銀行融資の審査で赤字企業が断られる本当の理由

私が銀行の融資担当だった頃、赤字企業の稟議書を通すことには大変な困難が伴いました。その内情を少しお話ししましょう。

銀行融資の審査で重視される3つのポイント

銀行は主に以下の3つのポイントを見て、企業の返済能力を判断します。

1. 決算内容(財務状況)

特に「自己資本比率」と「営業利益」は厳しく見られます。自己資本比率が低い(一般的に20%未満)と、会社の安定性が低いと判断されます。また、本業で利益を出せているか(営業黒字か)は、事業の継続性を見る上で極めて重要です。

2. 返済原資(キャッシュフロー)

融資の返済は、当然ながら現金(キャッシュ)で行われます。そのため、税引後利益に減価償却費を足した「キャッシュフロー」が、年間返済額を十分に上回っているかが重要な指標となります。

3. 資金使途の明確性

「何のために資金が必要なのか」が明確で、その投資によって将来的に収益が改善する見込みがあることを、具体的な事業計画書で示す必要があります。運転資金だとしても、なぜ必要なのかを合理的に説明できなければなりません。

赤字決算が融資審査に与える致命的な影響

創業期の一時的な赤字は許容されることもありますが、創業から3年以上経過して2〜3期連続で赤字を計上していると、「慢性的な赤字体質」と見なされ、審査通過は極めて困難になります。

銀行の稟議書には、「なぜこの会社に融資するのか」「どうやって返済していくのか」を、具体的なデータに基づいて記述する必要があります。

赤字決算では、そのストーリーを描くことが非常に難しいのです。

さらに、決算書に「代表者への貸付金」や「仮払金」などの勘定科目があると、「事業資金が代表者個人に流用されているのではないか」という「資金流用リスク」を疑われ、致命的なマイナス評価につながります。

銀行が「貸し倒れリスク」を極度に恐れる背景

なぜ銀行はここまで厳しく審査するのでしょうか。

それは、融資の原資が、一般のお客様からお預かりしている「預金」だからです。

銀行の最優先事項は、絶対に貸し倒れを発生させないことです。

一度でも貸し倒れが発生すると、その情報は支店内で共有され、担当者の評価にも響きます。

そのため、少しでもリスクのある案件は、自然と後回しにされがちになるのです。

ファクタリングの審査で金融機関が本当に見ているポイント

銀行とは対照的に、ファクタリング会社はどこを見ているのでしょうか。私がファクタリング会社で商品開発に携わった経験から、その核心をお伝えします。

最重要ポイント:売掛先の信用力と支払い実績

繰り返しになりますが、審査で最も重視されるのは「売掛先の信用力」です。

【信用力が高いと判断される売掛先の例】

- 国、地方公共団体(官公庁)

- 上場企業およびそのグループ会社

- 設立から年数が経っており、安定した経営を続けている大企業・中堅企業

これらの売掛先に対する売掛金は、ほぼ100%回収可能と見なされるため、非常に有利な条件で審査を通過できます。

また、「過去の支払い実績」も同様に重要です。

ファクタリング会社は、提出された通帳のコピーを見て、「この売掛先から、過去に何度も期日通りに入金があるな」という事実を確認します。

この実績こそが、売掛金の信頼性を裏付ける何よりの証拠となるのです。

売掛金の内容:支払期日と金額の関係

売掛金そのものの内容も審査に影響します。

支払期日

期日までの期間が短いほど、未回収リスクが低いと判断されます。30日以内が理想的で、60日を超えると審査が厳しくなる傾向があります。

売掛金額

一般的に、金額が大きいほど手数料率は低くなる傾向があります。ただし、初回利用の場合は、少額から始めて信頼関係を築くことが有効な場合もあります。

利用企業の信用力も完全に無視されるわけではない

「赤字でも大丈夫」と強調してきましたが、利用企業の状況が全く見られないわけではありません。

例えば、極端な債務超過や高額な税金の滞納がある場合、ファクタリング会社は「この会社は事業継続が困難で、二重譲渡(同じ売掛金を複数のファクタリング会社に売却する詐欺行為)のリスクがあるかもしれない」と判断し、審査が慎重になります。

あくまで審査の主役は「売掛先」ですが、利用企業の状況も「回収リスク」を判断する一要素として考慮される、と理解しておきましょう。

赤字決算の企業がファクタリング審査を通過する7つの秘訣

では、具体的にどうすれば審査通過の可能性を高めることができるのでしょうか。

元銀行員、そしてファクタリングのプロとしての経験から、7つの秘訣を伝授します。

秘訣①:信用度が高い売掛先の売掛金を選ぶ

最も確実な方法です。もし複数の売掛金をお持ちなら、官公庁や上場企業など、誰が見ても信用力が高いとわかる売掛金を選んで申し込みましょう。これだけで審査通過率は劇的に上がります。

秘訣②:支払期日まで30日以内の売掛金を優先する

回収までの期間が短いほど、ファクタリング会社のリスクは低減します。手数料も安くなる傾向があるため、可能な限り支払期日が近い売掛金を選びましょう。

秘訣③:必要書類を完璧に揃える

審査をスムーズに進めるために、必要書類は事前に完璧に揃えておきましょう。書類の不備は、それだけで「管理体制が杜撰な会社」という印象を与えかねません。

【一般的な必要書類リスト】

- 身分証明書(代表者)

- 決算書(2〜3期分)

- 売掛金の存在を証明する書類(請求書、発注書、契約書など)

- 入出金が確認できる通帳のコピー(直近3〜6ヶ月分)

秘訣④:初回は少額から始めて信頼関係を構築する

初めての取引でいきなり高額を申し込むと、ファクタリング会社も慎重になります。まずは少額の売掛金で取引実績を作り、「この会社はきちんと対応してくれる」という信頼を築くことで、2回目以降の取引がスムーズになり、手数料が下がる可能性もあります。

秘訣⑤:複数のファクタリング会社に相談する

ファクタリング会社によって、審査基準や手数料体系は異なります。1社に断られたからといって諦めず、必ず2〜3社に相談(相見積もり)しましょう。条件を比較することで、自社に最も有利な会社を見つけることができます。

秘訣⑥:赤字の理由を正直かつ明確に説明する

赤字である事実を隠す必要はありません。むしろ、「先行投資で一時的に赤字になった」「取引先の倒産という特殊要因があった」など、赤字の理由を正直に、そして今後の改善計画と共に明確に説明することで、担当者に誠実な印象を与え、信頼を得ることができます。

秘訣⑦:2者間ファクタリングを選択する

3者間ファクタリングは売掛先の承諾が必要なため、審査のハードルが上がります。まずは売掛先に通知が不要で、審査が比較的柔軟な2者間ファクタリングを選択するのが、迅速な資金調達への近道です。

ファクタリングの手数料相場と費用を抑える方法

ファクタリングを利用する上で、最も気になるのが手数料でしょう。ここでは、手数料の相場と、少しでも費用を抑えるためのテクニックを解説します。

2者間ファクタリングと3者間ファクタリングの手数料相場

契約形態によって、手数料相場は大きく異なります。

| 契約形態 | 手数料相場(一般的) | 特徴 |

|---|---|---|

| 2者間ファクタリング | 8% 〜 18% | 売掛先に通知不要。審査が早く、即日入金も可能。未回収リスクが高いため手数料は高め。 |

| 3者間ファクタリング | 5% 〜 10% | 売掛先の承諾が必要。審査に時間がかかるが、未回収リスクが低いため手数料は安い。 |

上記はあくまで一般的な相場です。最近ではAI審査の導入などにより、2者間でも1%台〜という低い手数料を提示する会社も出てきています。

手数料を決める5つの要因

手数料は、主に以下の5つの要因を総合的に判断して決定されます。

- 売掛先の信用度:信用度が高いほど手数料は安くなります。

- 売掛金額:金額が大きいほど手数料率は下がる傾向があります。

- 契約形態:3者間の方が2者間より格段に安くなります。

- 支払期日までの期間:期間が短いほど安くなります。

- 取引実績:継続して利用することで、信用が積み上がり手数料が下がる可能性があります。

手数料を抑えるための実践的なテクニック

私がファクタリング会社で手数料設定に関わった経験から言えるのは、「ファクタリング会社のリスクをいかに下げてあげられるか」が交渉の鍵だということです。

【手数料を抑えるテクニック】

- 信用力の高い売掛金を選ぶ:これが最も効果的です。

- 3者間ファクタリングを検討する:もし売掛先に承諾を得られるなら、手数料を大幅に削減できます。

- 継続利用で交渉する:2回目以降の利用時に「前回もきちんと取引させて頂きましたので、今回は少し手数料を勉強していただけませんか?」と交渉してみる価値はあります。

- 複数社で相見積もりを取る:「他社では〇%の提示を受けているのですが…」という一言が、有効な交渉材料になります。

赤字決算でファクタリングを利用するメリットとデメリット

ファクタリングは魔法の杖ではありません。メリットとデメリットを正しく理解した上で、慎重に利用を判断することが重要です。

赤字企業にとっての6つのメリット

- 借入をせずに資金繰り改善:負債を増やさずに、キャッシュフローを改善できます。

- 最短即日の資金調達:銀行融資では考えられないスピードで資金を調達できます。

- 信用情報に影響なし:借入ではないため、信用情報に記録が残りません。

- 担保・保証人不要:代表者の個人保証などを求められることは基本的にありません。

- 売掛先倒産時の返還義務なし:ノンリコース契約であれば、万が一売掛先が倒産しても、受け取った代金を返す必要はありません。

- 税金滞納中でも利用可能:税金や社会保険料を滞納していても、審査を通過できる可能性があります。

知っておくべき5つのデメリット

- 手数料が融資より高い:銀行融資の金利と比較すると、手数料は高額です。

- 調達可能額が売掛金額に限定:保有している売掛金の額面以上の資金は調達できません。

- 支払期日が長いと手数料高:支払期日が長い売掛金は、手数料が高くなるか、買取を断られる可能性があります。

- 3者間は売掛先に通知が必要:売掛先に資金繰りの状況を知られてしまう可能性があります。

- 継続利用で資金繰り悪化の可能性:安易に利用を続けると、手数料負担が重くなり、かえって資金繰りを悪化させる「ファクタリング依存」に陥るリスクがあります。

銀行融資とファクタリングの比較表

| 項目 | 銀行融資 | ファクタリング |

|---|---|---|

| 審査対象 | 利用企業の信用力・返済能力 | 売掛先の信用力 |

| 資金調達速度 | 数週間〜数ヶ月 | 最短即日〜数日 |

| 信用情報への影響 | あり(借入として記録) | なし(債権譲渡) |

| 手数料/金利 | 年1%〜15%程度 | 2者間: 8%〜18% 3者間: 2%〜9% |

| 担保・保証人 | 必要な場合が多い | 原則不要 |

| 赤字決算での利用 | 困難 | 可能 |

| 税金滞納中の利用 | 困難 | 可能 |

悪徳業者を見分ける7つのチェックポイント

残念ながら、ファクタリングを装ったヤミ金融業者が存在することも事実です。

実際に、金融庁も公式に注意喚起を行っています。

大切な会社を守るため、以下のチェックポイントを必ず確認してください。

金融庁も警告:偽装ファクタリングの実態

金融庁は、ファクタリングを装って高金利の貸付を行う業者について、以下のようなケースは「偽装ファクタリング(ヤミ金融)」の疑いがあると指摘しています。

【金融庁が指摘する偽装ファクタリングの疑いがあるケース】

- ファクタリング業者から受け取る金銭(債権の買取代金)が、債権額に比べて著しく低額である。

- 売掛金が回収できなかった場合に、売主(利用者)が債権を買い戻したり、自己資金で支払ったりする契約になっている(償還請求権がある契約)。

このような契約は、実質的に「債権を担保にした貸付」と見なされ、貸金業法の規制対象となります。

悪徳業者の7つの特徴

私の経験や業界の情報を基に、悪徳業者の具体的な特徴を7つ挙げます。一つでも当てはまったら、その業者との契約は絶対に避けてください。

1. 手数料が相場より著しく高い(または低い)

相場(2者間で8%〜18%)を大きく超える手数料(例:30%以上)を提示してくる業者は論外です。逆に、「手数料1%!」などと極端に低い手数料を提示し、後から追加費用を請求するケースもあります。

2. 見積書や契約書の内容が不明瞭

手数料の内訳が不明確であったり、契約書に「買い戻し特約」など不利な条項が小さな文字で書かれていたりする場合があります。契約書を渡さずに契約を迫る業者は100%悪徳です。

3. 会社の所在が不明

ウェブサイトに住所が記載されていない、あるいは記載されていてもバーチャルオフィスである場合は要注意です。必ず登記情報を確認し、可能であればオフィスを訪問してみましょう。

4. 分割返済を謳う

「売掛金の入金日に一括ではなく、分割で支払っていいですよ」と持ちかけてくる業者は、ほぼ間違いなくヤミ金融です。これは債権の売買ではなく、完全に貸付行為です。

5. 審査が甘すぎる

「審査なし」「誰でもOK」など、異常に甘い言葉で誘ってくる業者は危険です。優良なファクタリング会社ほど、売掛先の審査は慎重に行います。

6. 個人名義の口座への入金を指示する

振込先が法人口座ではなく、個人名義の口座である場合は、絶対に振り込んではいけません。

7. 貸金業登録を偽る

ファクタリングを装った貸付を行うには貸金業登録が必要ですが、無登録で営業しているか、虚偽の登録番号を記載している場合があります。金融庁の「登録貸金業者情報検索サービス」で必ず確認しましょう。

優良ファクタリング会社を選ぶための5つの基準

- 会社の実在性と実績を確認する:登記情報やウェブサイトで設立年月日や資本金、取引実績を確認しましょう。

- 手数料の透明性:手数料の内訳が明確で、追加費用がないかを確認しましょう。

- 契約書の明確性:契約内容を丁寧に説明してくれ、契約書の写しを事前に渡してくれるかを確認しましょう。特に「償還請求権なし(ノンリコース)」が明記されているかは最重要ポイントです。

- 担当者の専門知識と対応:こちらの質問に的確に答え、親身に相談に乗ってくれるかを見極めましょう。

- 口コミ・評判を確認する:インターネットで社名を検索し、実際に利用した人の評判を確認しましょう。

実例:赤字決算の企業がファクタリングで資金繰りを改善したケース

私が銀行員時代やファクタリング会社で見てきた中で、ファクタリングを上手く活用して危機を乗り越えた企業は数多くあります。ここでは3つの代表的なケースをご紹介します。

ケース①:建設業A社(創業5年、2期連続赤字)

- 状況:公共工事の受注が決まったものの、先行する人件費や資材費の支払いが困難に。2期連続の赤字で銀行融資も断られていた。

- 活用方法:官公庁に対する1,000万円の売掛金を、2者間ファクタリングで資金化。

- 結果:手数料10%(100万円)で、申し込み翌日に900万円を調達。無事に工事を完了させ、その後の利益で黒字転換に成功した。

ケース②:製造業B社(創業10年、債務超過状態)

- 状況:主要取引先からの受注が急増し、設備投資が必要になったが、債務超過で銀行からの追加融資は絶望的だった。

- 活用方法:大手メーカーに対する500万円の売掛金(支払期日30日以内)を、売掛先の承諾を得て3者間ファクタリングで資金化。

- 結果:手数料5%(25万円)という低コストで475万円を調達。資金繰りを安定させ、その後の事業再生計画が軌道に乗った。

ケース③:IT企業C社(創業2年、税金滞納中)

- 状況:急成長中のスタートアップだったが、利益管理が追いつかず、法人税を滞納。銀行口座を差し押さえられるリスクがあった。

- 活用方法:上場企業に対する300万円の売掛金を、2者間ファクタリングで資金化。

- 結果:手数料は12%(36万円)とやや高めだったが、即日で264万円を調達。滞納税金を支払い、差し押さえを回避。事業を継続することができた。

よくある質問(FAQ)

Q: 赤字決算が何期続いていてもファクタリングは利用できますか?

A: はい、利用可能です。ファクタリングの審査では、利用企業の決算内容よりも売掛先の信用力が重視されます。たとえ3期以上連続で赤字決算であっても、信用力の高い売掛先の売掛金があれば、審査を通過できる可能性は十分にあります。

元銀行員の視点から言えば、銀行融資では絶望的な状況でも、ファクタリングは別の基準で評価されるため、諦めずに相談する価値があります。

Q: 銀行融資を断られた後でもファクタリングは利用できますか?

A: はい、全く問題なく利用できます。実際、私がファクタリング会社で対応した案件の多くは、銀行融資を断られた後のご相談でした。審査基準が根本的に異なるため、銀行の判断はファクタリングの審査に直接影響しません。

Q: ファクタリングの手数料は高すぎませんか?

A: 確かに、銀行融資の金利と比較すると高く感じられるかもしれません。しかし、ファクタリングは「融資」ではなく、ファクタリング会社が「未回収リスク」を負担する「債権売買」です。最短即日で資金調達できるスピード、担保・保証人不要といったメリットを考慮すると、緊急時の資金調達手段としては合理的なコストと言えます。

コストを「時間と信用の対価」と捉えてみてはいかがでしょうか。

Q: 税金や社会保険料を滞納していてもファクタリングは利用できますか?

A: はい、利用可能です。ファクタリングは信用情報を照会しないため、滞納の事実が直接審査に影響することはありません。ただし、既に税務署から資産の差し押さえを受けている場合は、売掛金も対象となるため利用できません。差し押さえを受ける前に、早めに相談することが重要です。

Q: 売掛先にファクタリングの利用を知られたくないのですが、可能ですか?

A: はい、2者間ファクタリングを利用すれば、売掛先に知られることなく資金調達が可能です。これは利用企業とファクタリング会社の2者間のみで契約が完結するためです。多くの企業がこの方法を選択しています。

Q: ファクタリングを利用すると、今後の銀行融資に影響しますか?

A: ファクタリングは借入ではないため、信用情報に登録されず、直接的な影響はありません。ただし、決算書に「売掛金の減少」と「現預金の増加」が計上されるため、銀行の担当者から質問される可能性はあります。

その際は、「一時的な資金需要に対応するため、資産をオフバランス化しました」などと、理由を明確に説明できるかが重要です。正直に説明すれば、それ自体がマイナス評価になることは少ないでしょう。

Q: ファクタリング会社はどうやって選べばいいですか?

A: 上記の「悪徳業者を見分ける7つのチェックポイント」を参考に、複数の会社を比較検討することが最も重要です。特に、①手数料の透明性、②契約書の内容(ノンリコースか)、③担当者の対応、の3点は必ず確認してください。私の経験上、優良な会社ほど、質問に対して丁寧かつ明確に回答してくれます。

Q: ファクタリングを継続利用すると、資金繰りが悪化しませんか?

A: そのリスクは確かに存在します。手数料負担が累積し、常にファクタリングを利用しないと資金が回らない「ファクタリング依存」の状態に陥る可能性があるからです。ファクタリングはあくまで「緊急時のつなぎ資金」と位置づけ、根本的な収益構造の改善や、銀行融資を受けられる体制づくりと並行して、計画的に利用することが極めて重要です。

まとめ

ファクタリングは、赤字決算の企業にとって、銀行融資とは異なる道を開く、非常に有効な資金調達手段です。

審査の主役は「あなたの会社」ではなく「売掛先の信用力」。この一点を理解するだけで、資金繰りの選択肢は大きく広がります。

元銀行員として、赤字というだけで可能性の芽が摘まれてしまう企業の姿を、私は何度も見てきました。

しかし、ファクタリングという選択肢があれば、乗り越えられる危機は確実に存在します。

もちろん、手数料の高さや悪徳業者の存在といったデメリットも正しく理解し、慎重に利用する必要があります。この記事で解説した審査通過の秘訣や業者選定のポイントを参考に、ぜひ信頼できるパートナーを見つけてください。

⏱ 法人の資金繰り課題をスピード解決

┗ 最短3時間入金対応

┗ 審査通過率98%超の高い成約実績

┗ 厳選された優良ファクタリング会社のみ

【完全無料】「ファクタリングベスト」で最適な条件を今すぐ確認

-300x300.jpg)