「他社でファクタリングを利用中だけど、手数料の高さに悩んでいませんか?」

「追加で資金が必要になったけれど、併用すると違法になるのでは…」

と不安を感じている経営者の方は決して少なくありません。実際、多くの方が「バレたらどうしよう」「契約違反になるのでは?」という恐怖心から、より良い条件での資金調達を諦めてしまっています。

この記事では、そんなあなたの不安を完全に解消するために、他社利用中でも安全に併用・乗り換えできる具体的な方法と、手数料を最大30%削減する実践的なテクニックを徹底解説します。

【この記事の結論】他社ファクタリングからの乗り換え・併用を成功させる3つの鉄則

現在、他社のファクタリングを利用中の方でも、より良い条件の会社への乗り換えや併用は可能です。ただし、成功のためには以下のポイントを必ず押さえてください。

- 鉄則1:絶対に「二重譲渡」はしない

同じ売掛債権を複数の会社に売却することは違法行為です。乗り換え・併用時は、必ず「別の売掛債権」を用意しましょう。異なる取引先の売掛金はもちろん、同じ取引先の異なる月の売掛金でも問題ありません。 - 鉄則2:メリット・デメリットを理解する

乗り換え・併用には「手数料の削減」や「利用可能額の増額」といった大きなメリットがあります。一方で、「再審査の手間」や「信頼関係の再構築」といったデメリットも存在することを理解しておきましょう。 - 鉄則3:乗り換えを検討すべきタイミングを見極める

現在利用中の会社に対して「手数料が高い」「入金が遅い」「担当者の対応が悪い」と感じたら、それは乗り換えを検討すべきサインです。複数の会社を比較し、最適な条件を見つけましょう。

本文では、これらのポイントに加え、審査に通りやすくするコツや具体的な注意点について、さらに詳しく解説します。

⏱ 法人の資金繰り課題をスピード解決

┗ 最短3時間入金対応

┗ 審査通過率98%超の高い成約実績

┗ 厳選された優良ファクタリング会社のみ

【完全無料】「ファクタリングベスト」で最適な条件を今すぐ確認

ファクタリングでは他社利用中の併用や乗り換えが自由

ファクタリングでは、他社利用中でも、自由に併用や乗り換えができます。

例えば追加で資金調達をするために併用したり、より条件が良いところに乗り換えたりすることが可能です。

実際に、複数のファクタリング会社から資金調達をしている方はいます。手数料が安いファクタリング会社に乗り換える方もいます。

ファクタリングは、売掛金を資金化する仕組みです。借入や融資とは異なり、契約の縛りや厳しい審査はありません。

現在利用中のファクタリング会社を使い続けるのか、他社と併用するのか、それとも他社に完全に乗り換えてしまうのか、自身にあった選択肢を選びましょう。

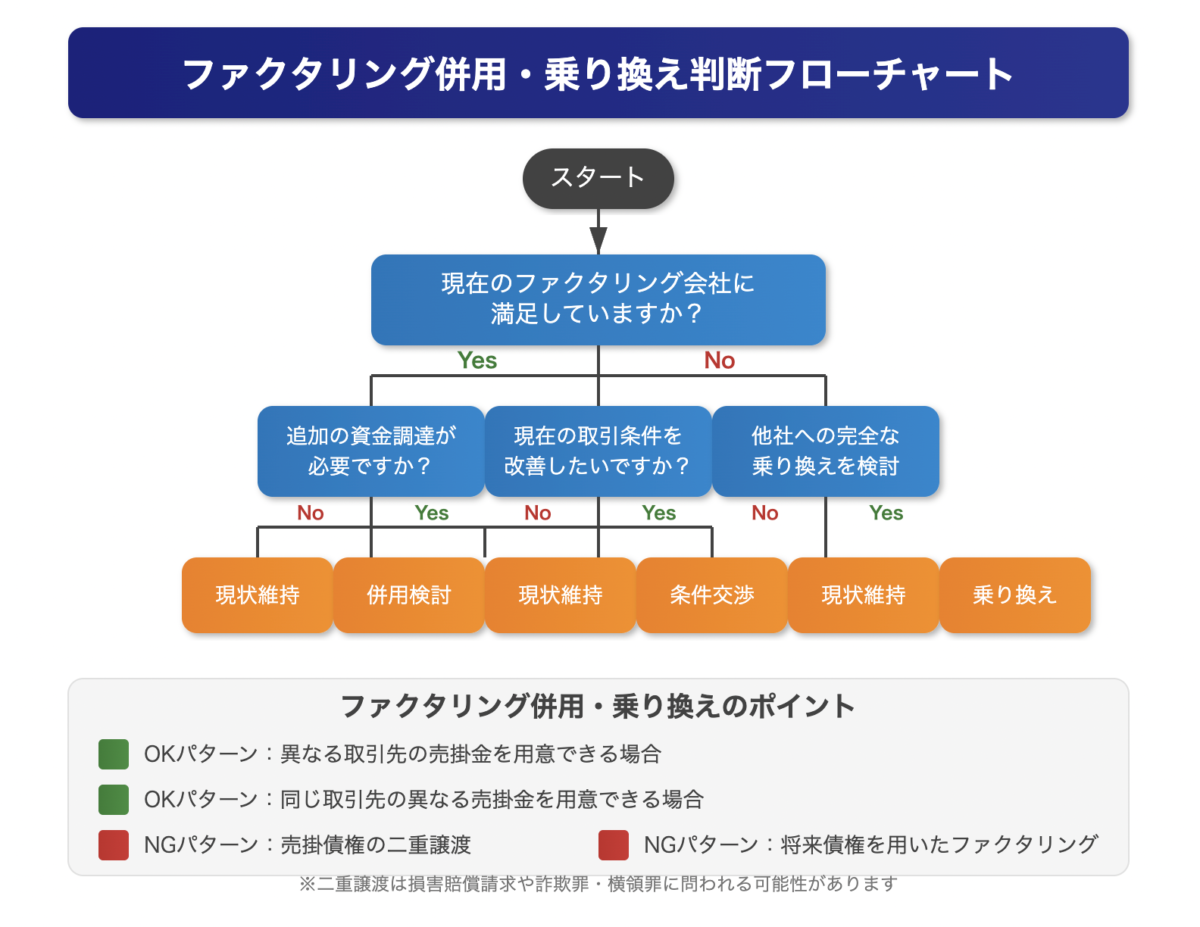

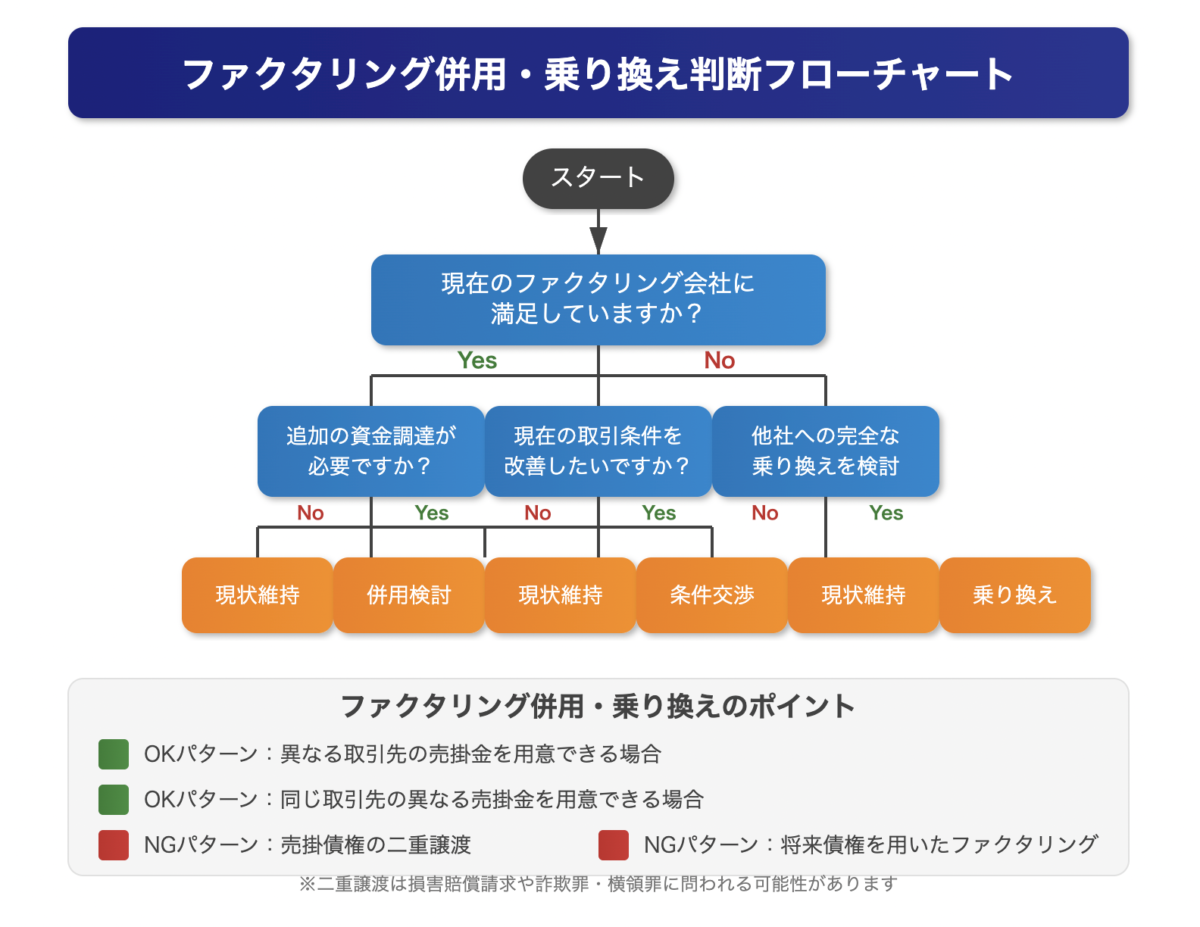

他社利用中のファクタリング併用がOKであるパターン

以下のいずれかに当てはまる場合は、他社利用中のファクタリング併用が可能です。

- 異なる取引先の売掛金を用意できる場合

- 同じ取引先の異なる売掛金を用意できる場合

それぞれ詳しく見てみましょう。

異なる取引先の売掛金を用意できる場合

ファクタリングは、売掛金を資金化する仕組みです。

売掛債権をファクタリング会社に買い取ってもらい、売掛金から手数料を引いた額を受け取ります。

つまりA社とB社の売掛金が存在しており、それをファクタリング会社CとDに買い取ってもらうことに、何の問題もありません。

もちろんファクタリング会社CにA社とB社の売掛債権の両方を買い取ってもらうことも、理論上は可能です。

しかしA社の売掛金が未回収の状態でB社の売掛債権を買い取るのは、ファクタリング会社にとって大きなリスクです。

よって一般的には、A社の売掛金を回収した後に、B社の売掛債権を買い取ってもらえます。

短期間でより多くの資金を調達したい場合には、ファクタリング会社の併用がおすすめです。

同じ取引先の異なる売掛金を用意できる場合

同じ取引先の同じ売掛金をファクタリング会社2社に買い取ってもらうのは、二重譲渡で犯罪です。

ファクタリング会社2社のうち1社しか売掛金を回収できないからです。

しかし同じ取引先の異なる売掛金であれば問題ありません。「同じ取引先の売掛金は同じファクタリング会社でしか買い取ってもらえない」といった決まりはありません。

3社間ファクタリングで複数社を併用する場合、取引先に重複して通知がいく可能性があるので要注意です。

3社間ファクタリングとは?:

利用者とファクタリング会社、売掛先の3社が契約を結ぶ資金調達方法。一方2社間ファクタリングは利用者とファクタリング会社間で行われ、売掛先に知られずに資金調達ができる。

1回ならまだしも何度も通知が来ると「この会社本当に大丈夫なの?」と不信感を抱かれます。

ここまでの内容をまとめると、1社目に買い取ってもらった売掛債権と別のものを用意できれば、ファクタリング会社は自由に併用できます。

他社利用中のファクタリング併用がNGであるパターン

前述のとおり、売掛債権の二重譲渡にあたる場合ファクタリングの併用はNGです。

二重譲渡をすると損害賠償を請求されたり、詐欺罪や横領罪に問われたりする可能性があります。

また将来債権を用いたファクタリングの併用もNGです。

将来債権とは?:

未確定だが将来発生する可能性がある売掛債権のこと。

要するに、1つの売掛金を2つに見せたり、まだ発生していない売掛金をあるように見せたりするのはNGということです。

通常のファクタリングで審査に通らないような方法は、併用だからと言ってOKになることはありません。

ファクタリングの複数依頼はばれる

ファクタリングの複数依頼、つまり二重譲渡はばれるのでやめましょう。

ファクタリングでは、売掛債権を譲渡する際に債権譲渡登記が行われます。見積もりや契約の際に債権譲渡登記を確認すると、二重譲渡かどうか簡単に分かります。

ファクタリング会社のチェックがあまいと、見積もりや契約ではばれずに済むかもしれません。

しかし売掛金の支払い期日を過ぎると結局ばれます。売掛金をどちらか1社にしか入金できないからです。

ばれないために、自己負担で売掛金の2倍の額をファクタリング会社2社に支払うのは本末転倒です。

前述のとおり二重譲渡をすると刑事責任に問われる可能性があるため、絶対にやめましょう。

基本、ファクタリング会社間で繋がりはないが、一部の業者間ではある

二重譲渡や将来債権を避ければ、ファクタリングの併用は可能であるとお伝えしました。

しかし2社目以降のファクタリング会社を利用する際に「この人は他社も利用してるのか。信用できないな…」とばれてしまわないか心配という方もいらっしゃるでしょう。

結論、他社利用がばれることはありません。各ファクタリング会社は競合関係にあり、基本的に協力し合うことはないからです。

しかしながら、一部業者間で情報が共有されているため他社利用がバレる可能性もあります。

とはいえ条件さえ守っていれば、安心して他社利用中のファクタリング会社の併用や乗り換えができます。

以下のフローチャートを参考に、あなたの状況に最適なファクタリング戦略を判断してください。

他社利用中にファクタリングの併用や乗り換えをするメリット

他社利用中にファクタリングの併用や乗り換えをするメリットは、以下の2つです。

- 手数料を抑えられる

- 買取限度額を増額できる

1つずつ詳しく解説します。

手数料を抑えられる

手数料は、ファクタリング会社によって異なります。相場は5〜18%です。

3社間ファクタリングの方が売掛先の確認を取る分未回収リスクが低いので、手数料相場は3〜10%と低くなっています。

一方2社間ファクタリングの手数料相場は8〜20%です。

そして同じ3社間ファクタリング・2社間ファクタリングでも、依頼先によって手数料は異なります。

同じファクタリング会社に依頼し続けるのではなく、他社と併用したり乗り換えたりすることで、場合によっては手数料を抑えられるでしょう。

ファクタリングでは、売掛金から手数料を引いた額を調達できます。手数料が抑えられるに越したことはありません。

一括見積もりで手数料が安いファクタリング会社を探すのもおすすめの方法です。

買取限度額を増額できる

各ファクタリング会社は、買取限度額を設けています。限度額を設けなければ、売掛金を回収できなかった際のリスクが上がるからです。

利用者は、買取限度額の範囲内でしか資金調達ができません。

買取限度額はファクタリング会社によって異なります。例えば「3,000万円の資金調達をしたかったのに買取限度額が1,000万円だった」なんてことも起こり得ます。

他社利用中にファクタリング会社を併用、乗り換えすれば、この悩みは解決可能です。

まず併用をすれば、単純計算で買取限度額は2倍ほどになります。乗り換えをすれば、買取限度額が上がるかもしれません。

ファクタリング会社のなかには、初回は信用力が低いからと買取限度額を低めに設定しているところもあります。

しかし反対に、利用者獲得のために買取限度額を高く設定しているところもあります。

他社利用中にファクタリングの併用や乗り換えをするデメリット

他社利用中にファクタリングの併用や乗り換えをするデメリットは、以下の3つです。

- 必要書類を再度全て提出し直す必要がある

- 1から信頼関係を構築し直す必要がある

- 審査に時間がかかる可能性が高い

それぞれ詳しく解説します。

必要書類を再度全て提出し直す必要がある

ファクタリングでは、申込時に審査のための必要書類を提出しなければなりません。

提出を求められる必要書類は、主に以下9つです。

- 身分証明書

- 通帳のコピー

- 売掛金の存在を証明するための請求書

- 過去の請求書

- 印鑑証明書

- 決算報告書

- 商業登記簿謄本

- 基本契約書

- 納品書

これらの書類は、利用者・売掛先・売掛金の信用力を担保するために提出を求められます。

手元にあったり、データとして保存されていたりするものが大半です。しかし印鑑証明書と商業登記簿謄本は法務局で取得しなければなりません。

他社利用中にファクタリング会社を併用・乗り換えするたびに、必要書類を再提出することとなり手間がかかります。

必要書類については、以下の記事で詳しく解説しています。

1から信頼関係を構築し直す必要がある

同じファクタリング会社を繰り返し利用することで「この利用者(売掛先)はきちんと売掛金を支払ってくれるな」と信頼関係が構築されていきます。

信頼関係が構築されると、審査に通りやすくなったり、買取限度額が増額されたりします。

しかし他社利用中にファクタリング会社の併用・乗り換えを行う場合、信頼関係を1から構築し直さなければなりません。

最初の方は、条件が厳しくなったり手数料を高めに設定されたりする可能性もあります。

また利用者側も、信頼できるファクタリング会社かどうかを再び判断しなければなりません。

審査に時間がかかる可能性が高い

ファクタリングでは、ヒアリングと書類審査によって利用者や売掛先の信用力を判断します。

同じファクタリング会社を繰り返し利用すると、審査に審査に通りやすくなったり買取限度額が増額されたりするだけでなく、審査の時間も短縮されます。

「これまできちんと売掛金を回収できているから、細かくチェックする必要はないだろう」といった形です。

また他社利用中であることがヒアリングによって判明すると「何か事情があって併用や乗り換えを検討しているのではないか」と疑われるかもしれません。

他社利用中のファクタリング会社の併用・乗り換えでは、審査時間が長くなることはあっても、短くなることはありません。

ファクタリングの審査時間を短縮して最速で資金調達する方法については、以下の記事で詳しく解説しています。

ファクタリング併用と乗り換えの比較表

ファクタリングの併用と乗り換えには、それぞれメリット・デメリットがあります。以下の比較表を参考に、あなたの状況に最適な選択をしてください。

| 比較項目 | 併用 | 完全乗り換え |

|---|---|---|

| 手数料削減効果 | 中程度(複数社の手数料負担) | 大きい(より低い手数料の会社を選べる) |

| 資金調達額 | 増加する(複数社の限度額合算) | 変わらないか微増(新会社の限度額次第) |

| 手続きの手間 | 多い(複数社の手続きが必要) | やや多い(一度の手続きで完了) |

| リスク | やや高い(複数社との関係管理) | 低い(一社との関係のみ) |

| 審査の難易度 | 中程度(複数社の審査に通過する必要) | やや高い(新規審査を通過する必要) |

| 資金調達の速度 | 速い(複数社から同時調達可能) | 通常(新規審査に時間がかかる) |

| 書類準備の負担 | 大きい(複数社に提出) | 中程度(一社のみに提出) |

| おすすめの状況 | ・短期的に多額の資金が必要 ・複数の売掛先がある ・資金調達の緊急性が高い | ・現在の取引条件に不満がある ・手数料削減を重視 ・管理の簡素化を希望 |

この比較表を参考に、あなたのビジネスニーズに合った選択をしてください。状況によっては、まず併用を試してから完全乗り換えを検討するという段階的なアプローチも効果的です。

他社利用中にファクタリング会社の併用を検討すべきタイミング

他社利用中にファクタリング会社の併用を検討すべきタイミングは、以下の3つです。

- 手数料が高いと感じたとき

- 資金調達までの時間が遅いと感じるとき

- 担当者の対応に違和感を感じたとき

それぞれ詳しく見てみましょう。

手数料が高いと感じたとき

手数料は、ファクタリング会社によって異なるとお伝えしました。

「手数料が高い」「もう少し下げられないかな」と感じたときは、他社利用中にファクタリング会社を併用・乗り換えすべきタイミングです。

スマートフォンの利用料金と同じで、手間を惜しまず併用・乗り換えをすることで、中長期的な視点では大きな差が生まれます。

売掛金が2つ以上ある場合は、複数のファクタリング会社に相見積もりをしてみると良いでしょう。手数料が低いファクタリング会社を効率的に見つけられます。

資金調達までの時間が遅いと感じるとき

資金調達までの時間もファクタリング会社によって異なります。

利用者の多くが「できるだけ早く資金調達をしたい」と考えていることでしょう。資金調達に数週間かかる場合は、他社利用中にファクタリング会社を併用・乗り換えすべきタイミングです。

特に償還請求権ありのファクタリング契約を結ぶ場合は、資金調達までに数週間かかるケースも珍しくありません。

一方ファクタリング会社によっては、即日や数時間以内に資金調達ができる場合もあります。

償還請求権については、以下の記事で詳しく解説しています。

担当者の対応に違和感を感じたとき

ファクタリング会社の担当者の対応が不誠実、説明が不十分、質問に対して明確な回答が得られないなどと感じた場合も、他社利用中にファクタリング会社を併用・乗り換えすべきタイミングです。

大抵の場合、担当者の対応に対する違和感は当たっています。

依頼先が悪徳業者で、このまま利用を続けるとトラブルに発展してしまう可能性もあるでしょう。

見積もり依頼をして話をするのはタダです。現在利用しているファクタリング会社の担当者に違和感を感じる場合は、他社の担当者の対応と比較してみるもの良いでしょう。

ファクタリング併用・乗り換え成功のためのチェックリスト

他社ファクタリング併用・乗り換えを成功させるためには、以下のポイントを事前に確認しておくことが重要です。

□ 現在のファクタリング契約内容を確認(手数料率、契約期間など)

□ 新たに利用可能な売掛金の確認(取引先、金額、支払期日)

□ 複数のファクタリング会社から見積もりを取得

□ 必要書類の準備(身分証明書、通帳コピー、売掛金証明書類など)

□ 資金計画の見直し(いつまでにいくら必要か)

□ 税理士や財務アドバイザーへの相談(必要に応じて)

特に重要なのは、新たに利用可能な売掛金が二重譲渡にならないことを確実に確認することです。これが併用・乗り換え成功の最大のポイントとなります。

よくある質問(FAQ)

Q1: 他社ファクタリングを併用していることが現在の取引先にバレませんか?

A1: 基本的に、ファクタリング会社間で情報共有はないため、バレることはありません。ただし、3社間ファクタリングの場合は売掛先に通知が行くため、複数の通知が届くと不審に思われる可能性があります。2社間ファクタリングであれば、売掛先に知られることなく併用できます。

Q2: 他社ファクタリング併用で審査に通りやすくするコツはありますか?

A2: 以下の点に注意すると審査通過率が高まります。

- 異なる取引先の売掛金を用意する

- 直近の入金実績を示す資料を準備する

- 事業計画や資金使途を明確に説明する

- 過去の返済実績が良好であることをアピールする

- 財務状況を正確に開示する

Q3: 他社ファクタリング併用時の適正な手数料相場はいくらですか?

A3: 一般的に初回利用時は8〜15%程度ですが、併用の場合は5〜10%程度に抑えられることが多いです。複数社から見積もりを取り、比較検討することをおすすめします。また、継続利用や取引額が大きい場合は、交渉により手数料を下げられる可能性もあります。

Q4: ファクタリングの乗り換えはどのタイミングで行うべきですか?

A4: 以下のタイミングが乗り換えに適しています。

- 現在の手数料率が市場相場より明らかに高い場合

- 資金調達のスピードに不満がある場合

- 担当者の対応に問題がある場合

- より大きな買取限度額が必要になった場合

- 新しい売掛債権が発生し、資金需要が高まった場合

Q5: 他社ファクタリング利用中に乗り換える際の注意点は?

A5: 乗り換える際は以下の点に注意しましょう。

- 現在の契約内容をしっかり確認する

- 新しいファクタリング会社の信頼性を調査する

- 必要書類を事前に準備しておく

- 資金調達のタイミングに余裕を持たせる

- 二重譲渡にならないよう売掛債権を明確に区別する

優良会社を見つけて比較検討をやめたい方はファクタリングベストにお任せ

ファクタリングベストは、法人様限定でファクタリング会社への相見積もりサービスを提供しています。

相見積もりサービスは、他社利用中でも何の問題もなくご利用可能です。

会社名やお持ちの売掛金などを簡単1分で入力するだけで、優良4社への相見積もりを行い、最速・最高値で買い取る会社が分かります。

100社以上あるファクタリング会社の中から、優良4社を厳選しているので、悪徳業者や反社会性力と関係がある業者を選んでしまうリスクはありません。

併用・乗り換えをすべきか、それとも今のまま継続すべきかが簡単に分かります。

審査通過率は最大98%で、申込みから入金まで3時間以内の実績もあります。

1日で1,000万円調達した事例や、2日で7,000万円調達した事例などもあります。

他社利用中のファクタリング会社の併用や乗り換えを検討している方は、ぜひ以下よりファクタリングベストの相見積もりをご利用ください。

まとめ

他社利用中のファクタリング併用がOKであるパターンとNGであるパターン、併用のメリット・デメリットや併用を検討すべきタイミングについて解説しました。

二重譲渡や将来債権でない限り、他社利用中のファクタリング会社の併用・乗り換えは自由です。

まずは相見積もりをして、条件が良さそうであれば併用・乗り換えを検討してみましょう。

簡単1分で優良4社に一括見積もりができるファクタリングベストについては、以下をご覧ください。

⏱ 法人の資金繰り課題をスピード解決

┗ 最短3時間入金対応

┗ 審査通過率98%超の高い成約実績

┗ 厳選された優良ファクタリング会社のみ

【完全無料】「ファクタリングベスト」で最適な条件を今すぐ確認

-300x300.jpg)