銀行員として融資を、ファクタリング会社で債権買取の現場を見てきた専門家の山崎です。

元銀行員の私だからこそわかるのですが、資金繰りの相談は本当に勇気がいるものですよね。ファクタリングは、時に銀行融資よりも迅速に資金を調達できる、経営者にとって強力な味方です。

山崎正典

山崎正典しかし、その手軽さゆえに使い方を誤り、かえって資金繰りを悪化させ、倒産へと追い込まれる企業が後を絶たないのも事実です。

なぜ、便利なはずのツールが牙を剥くのでしょうか?

本記事では、私が現場で見てきた「ファクタリングで倒産する会社」の共通点をえぐり出し、絶対に避けるべき「危険な使い方」ワースト3を、具体的な事例とともに徹底解説します。

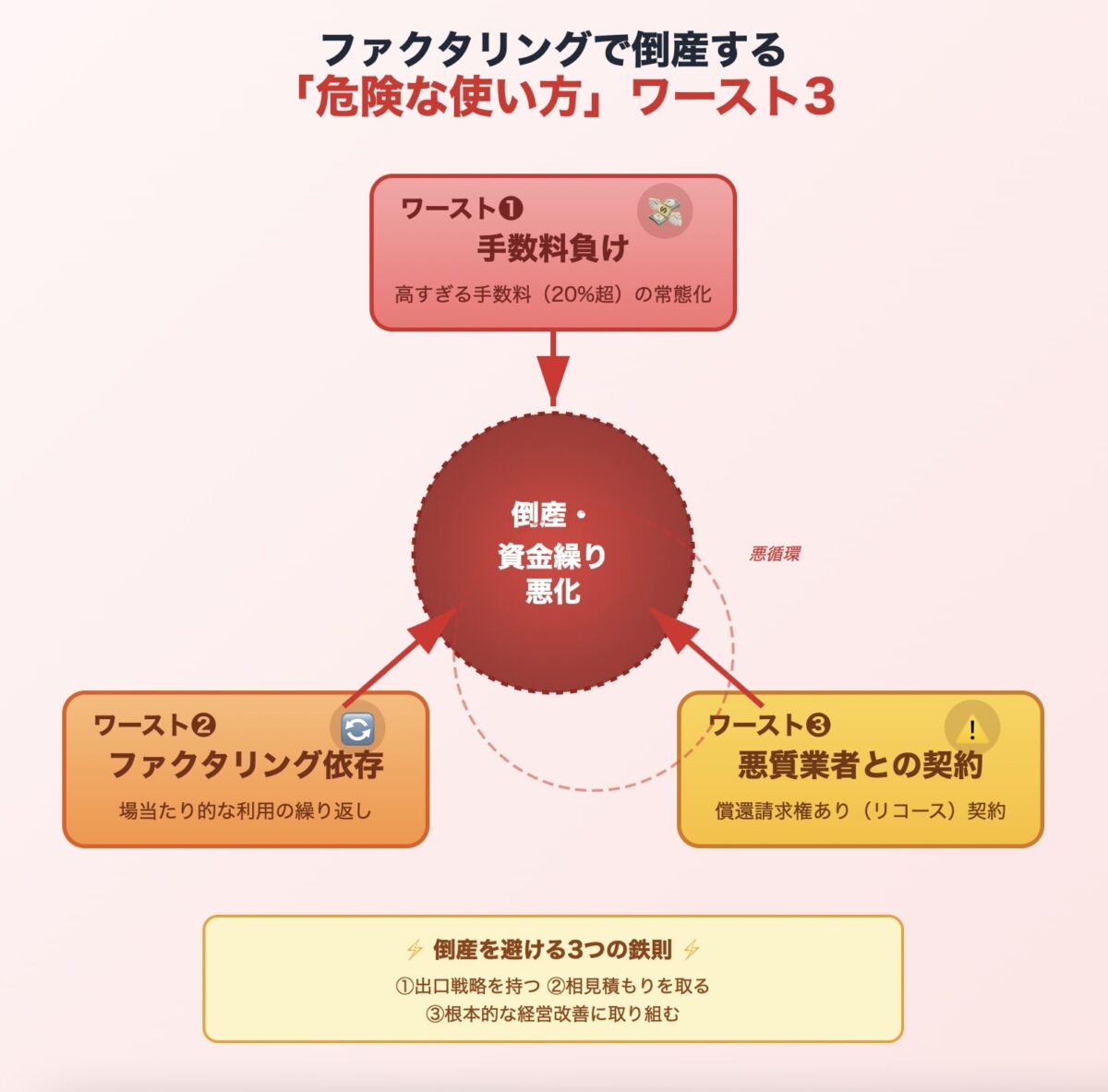

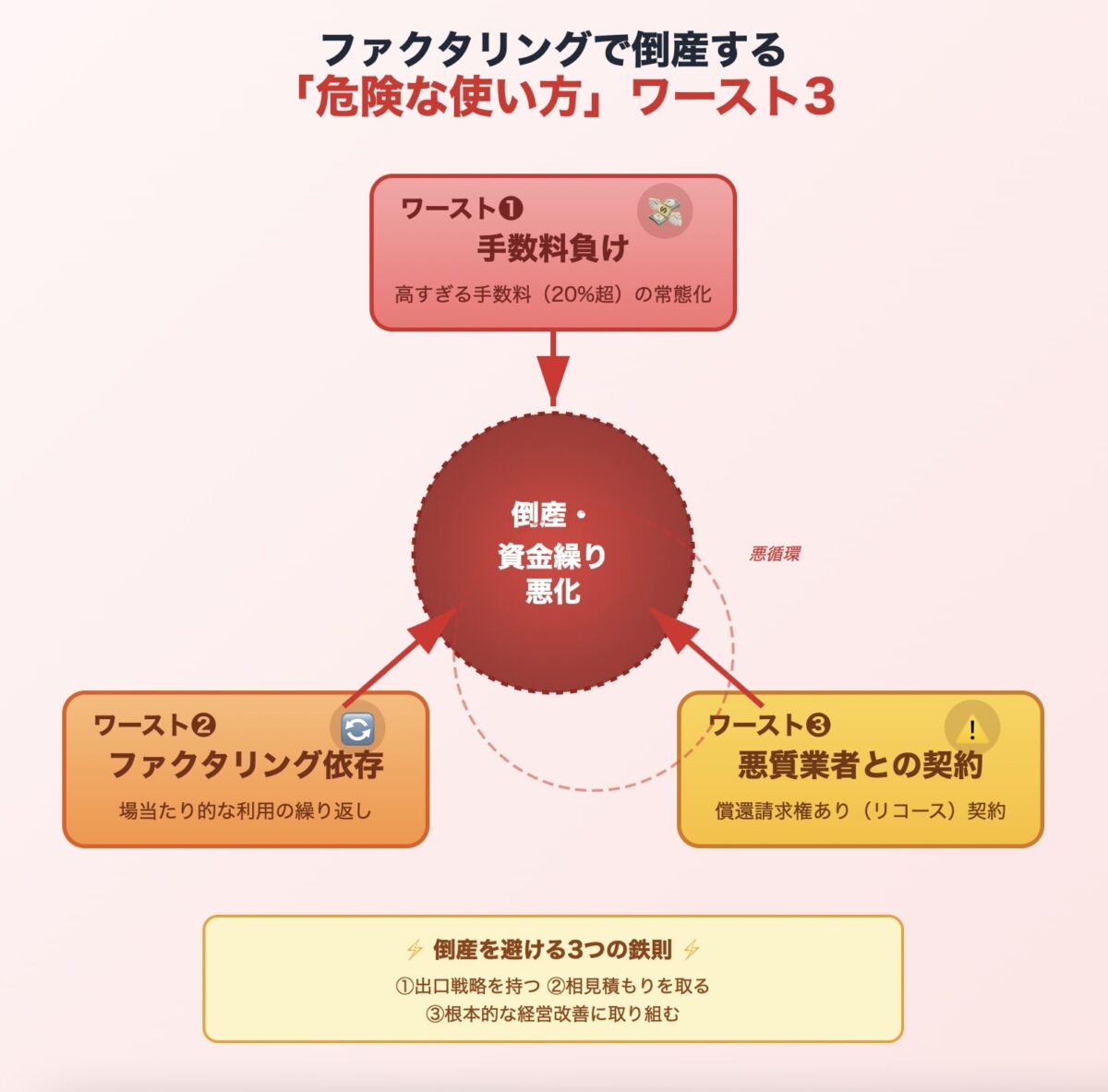

【この記事の結論】ファクタリングで倒産しないための3つの鉄則

ファクタリングは正しく使えば有効な資金調達手段ですが、使い方を誤ると倒産の引き金になりかねません。重要なのは、以下の3つの「危険な使い方」を避け、倒産リスクを回避することです。

- 危険な使い方①:「手数料負け」

手数料20%超のような高すぎる手数料のファクタリングを常態的に利用し、利益が手数料で消えてしまう状態。 - 危険な使い方②:「ファクタリング依存」

場当たり的な利用を繰り返し、根本的な経営改善を先送りにして、ファクタリングなしでは事業が回らなくなる状態。 - 危険な使い方③:「悪質・偽装業者との契約」

契約内容をよく確認せず、売掛金の回収リスクを利用者が負う「償還請求権あり(リコース)」の契約を結んでしまうこと。

⏱ 法人の資金繰り課題をスピード解決

┗ 最短3時間入金対応

┗ 審査通過率98%超の高い成約実績

┗ 厳選された優良ファクタリング会社のみ

【完全無料】「ファクタリングベスト」で最適な条件を今すぐ確認

なぜ便利なはずのファクタリングで倒産危機に?元銀行員が語る構造的な問題

ファクタリングが時に危険なツールに変貌してしまうのには、その仕組みに根差した構造的な理由があります。

銀行融資との違いを理解することが、リスクを回避する第一歩です。

銀行融資との決定的な違い:手数料という名の「見えないコスト」

銀行融資のコストは「利息」であり、利息制限法によって上限金利が年15%~20%と定められています。

一方で、ファクタリングのコストは「手数料」です。

これは債権の売買にかかる手数料であり、貸金業法の規制を受けません。

そのため、実質的な年利に換算すると、驚くほど高金利になるケースがあるのです。

例えば、1ヶ月後に入金される100万円の売掛債権を、手数料15%の2社間ファクタリングで資金化したとします。

手元に入るのは85万円。

15万円の手数料を1ヶ月(30日)で支払ったと考えると、年利換算では実に182.5%にも達します。

銀行員時代、決算書上は利益が出ているのに、なぜか常にキャッシュが不足している会社がありました。

詳しくヒアリングすると、まさにこの高額なファクタリング手数料が利益をすべて食いつぶしていたのです。

この「見えないコスト」の恐ろしさを、経営者はまず認識しなければなりません。

「資産の売却」がもたらすキャッシュフローへの錯覚

ファクタリングは借金ではなく「売掛債権という資産の売却」です。

そのため、銀行融資のように貸借対照表(B/S)の「負債」が増えることはありません。

これが、経営者が「まだ大丈夫だ」と錯覚しやすい、心理的な罠となります。

しかし、実態は将来入ってくるはずだった売上を前倒しで現金化しているに過ぎません。

いわば「給料の前借り」を繰り返しているのと同じ状態です。

根本的な収益構造が改善されない限り、いずれ前借りできる将来の売上も尽きてしまいます。

帳簿上の見た目に惑わされず、キャッシュフローの実態を直視することが極めて重要です。

規制法がなく悪質業者が介在しやすい業界構造

銀行や消費者金融は「貸金業法」という厳しい法律で規制されており、国や都道府県への登録が必須です。

しかし、ファクタリング業を直接規制する法律は、現在のところ存在しません。

そのため参入障壁が低く、残念ながら悪質な業者が後を絶たないのが実情です。

私がファクタリング会社で商品開発に携わっていた頃も、業界の健全化が常に課題でした。

誠実な会社も多数存在する一方で、法律の知識が乏しい経営者を狙い、法外な手数料を請求したり、実質的には違法な貸付(偽装ファクタリング)を行ったりする業者がいるのです。

経営者自身が正しい知識を身につけ、自衛する意識を持たなければ、悪質業者の餌食になってしまうリスクがあるのです。

資金繰りを悪化させる「危険な使い方」ワースト3

では、具体的にどのような使い方が会社を倒産の危機に追い込むのでしょうか。

私が現場で見てきた、特に危険な使い方をワースト3形式で解説します。

ワースト1:高すぎる手数料の常態化と「手数料負け」

最も多い失敗パターンが、相場を大幅に超える手数料のファクタリングを安易に利用し続けてしまうことです。

| ファクタリングの種類 | 手数料の一般的な相場 |

|---|---|

| 3社間ファクタリング | 5% ~ 10% |

| 2社間ファクタリング | 8% ~ 18% |

注意喚起

もしあなたが手数料20%を超えるような契約を結んでいるなら、それは極めて危険な状態です。

売上は順調に上がっているのに、なぜか手元にお金が残らない。

その原因は、利益がすべてファクタリング手数料で消えてしまう「手数料負け」に陥っているからです。

私が銀行員時代に担当した建設業のA社は、まさにこの状態でした。

急な資金需要に迫られ、手数料25%の業者と契約。

一度利用するとその手軽さから抜け出せず、気づけば手数料を支払うために次の仕事の売掛債権を売却する…という悪循環に陥り、最終的には資金ショートを起こしてしまいました。

ワースト2:場当たり的な利用による「ファクタリング依存」

「来月の支払いが足りないから、とりあえずファクタリングで…」

このような場当たり的な利用を繰り返していると、やがてファクタリングなしでは事業が回らない「ファクタリング依存」の状態に陥ります。

これは、根本的な経営課題(赤字受注、コスト増、売上不振など)から目を背け、ファクタリングを「問題の先送り」の手段として使ってしまっている状態です。

私がコンサルティングで出会う経営者の多くが、最初は「今回だけ」「一時的なつなぎ資金」という認識でファクタリングを利用します。

しかし、その手軽さとスピード感が、逆に依存への危険な入り口となってしまうのです。

資金繰りの根本原因を解決しない限り、いずれは手数料の負担に耐えきれなくなり、破綻へと向かってしまいます。

ワースト3:契約内容を軽視した「悪質・偽装ファクタリング」との契約

資金繰りに窮している時ほど、冷静な判断は難しくなるものです。

その心理的な弱みに付け込んでくるのが、悪質・偽装ファクタリング業者です。

特に注意すべきは「償還請求権(リコース)あり」の契約です。

これは、万が一売掛先が倒産して売掛金が回収できなくなった場合に、ファクタリング利用者がその返済義務を負うという特約です。

本来、売掛先の倒産リスクはファクタリング会社が負うべきものであり、これがある契約はもはやファクタリングではなく、売掛債権を担保にした融資(債権担保融資)と同じです。

絶対に確認すべきポイント

契約書に「償還請求権なし」「ノンリコース」という文言が明記されているか、必ず確認してください。

これがない契約は、貸金業登録のない業者が行えば違法な「ヤミ金」である可能性が極めて高いです。

私がファクタリング会社にいた際、他社の悪質な契約書を見て愕然としたことがあります。

非常に小さく、分かりにくい言葉で償還請求権に関する条項が記載されていました。

契約内容は、どんなに急いでいても細部まで確認する。

この鉄則を絶対に忘れないでください。

あなたの会社は大丈夫?倒産につながる危険な兆候チェックリスト

ご自身の状況が危険な状態にないか、客観的にチェックしてみましょう。

一つでも当てはまれば、使い方を見直す必要があります。

財務面の危険な兆候

- [ ] ファクタリング手数料が、会社の営業利益を圧迫している

- [ ] 複数のファクタリング会社を同時に、あるいは乗り換える形で利用している

- [ ] ファクタリングを利用しないと、翌月の仕入代金や人件費の支払いができない

- [ ] 手数料率が20%を超える契約を結んだことがある

- [ ] 銀行融資の審査に落ちた直後、焦ってファクタリングを利用した

経営判断の危険な兆候

- [ ] 契約書の内容を詳しく確認せずにサインしてしまっている

- [ ] 「即日入金」「審査が甘い」といった甘い言葉に惹かれ、業者を比較検討しなかった

- [ ] 資金繰り表を作成しておらず、日々の資金の流れを正確に把握できていない

- [ ] ファクタリングの利用を「一時的なつなぎ資金」ではなく「恒久的な運転資金」と捉えている

- [ ] 利用しているファクタリング会社の担当者に、手数料の値下げ交渉をしたことがない

専門家が伝授!倒産を避けてファクタリングを賢く活用する3つの鉄則

では、どうすればファクタリングを安全に、そして賢く活用できるのでしょうか。

私が数多くの企業を見てきた中で確立した、絶対に守るべき3つの鉄則をお伝えします。

鉄則1:利用目的と期間を明確にする「出口戦略」を持つ

最も重要なのが、「なぜ、いつまで利用するのか」という出口戦略を最初に決めることです。

目的のないファクタリング利用は、ただの延命措置にしかなりません。

例えば、「大型案件を受注したが、材料の仕入れ資金が不足している。この案件の入金がある3ヶ月後までのつなぎ資金として利用する」といった具体的な計画を立てるのです。

そして、3ヶ月後には必ず利用を終了する。

このように期間と目的を限定することで、ファクタリング依存に陥るリスクを大幅に減らすことができます。

鉄則2:必ず相見積もりを取り、手数料相場を把握する

急いでいる時でも、必ず2社以上のファクタリング会社から見積もりを取り、比較検討してください。

1社だけの言い値で契約するのは、不当に高い手数料を支払う原因になります。

相見積もりを取ることで、自社の状況における手数料の適正な相場観が養われます。

また、業者側にも「比較されている」という意識が働くため、不誠実な対応をされにくくなる効果もあります。

相場から大きく外れた手数料を提示してくる業者は、その時点で見送るべきです。

鉄則3:ファクタリングと並行して根本的な経営改善に取り組む

ファクタリングは、あくまで「時間稼ぎ」のための対症療法です。

稼いだ時間を使って、資金繰りが悪化した根本原因の治療に取り組まなければ、問題は解決しません。

- コスト構造の見直し(固定費の削減など)

- 利益率の高い商品・サービスへの注力

- 新規販路の開拓

- 銀行との関係再構築

元銀行員としてのアドバイスですが、銀行はただ資金繰りが厳しい会社を門前払いするわけではありません。

経営者が自社の課題を正確に把握し、それを改善しようと具体的な行動を起こしている姿勢を高く評価します。

「ファクタリングで一時的に危機を乗り越えつつ、このような経営改善計画を進めています」と正直に相談すれば、銀行も必ず耳を傾けてくれるはずです。

よくある質問(FAQ)

Q: ファクタリングの手数料の相場はどれくらいですか?

A: 2社間ファクタリングでは8%~18%程度、3社間ファクタリングでは5%~10%程度が一般的です。これより著しく高い場合は注意が必要です。売掛先の信用力や売掛金の金額によって変動するため、必ず複数社から見積もりを取ることをお勧めします。

Q: 悪質なファクタリング業者の見分け方を教えてください。

A: 「審査なし」を過度に強調する、契約書を渡さない、手数料の内訳が不透明、償還請求権がある契約を提示する、といった特徴があります。また、会社の所在地が不明確な場合も危険です。契約を急かす業者も避けるべきでしょう。

Q: 一度ファクタリングを使うと、銀行融資が受けにくくなりますか?

A: 必ずしもそうとは言えません。しかし、高頻度で利用していると「資金繰りが厳しい会社」と見なされ、審査に影響が出る可能性はあります。重要なのは、ファクタリングを利用している理由を銀行にきちんと説明できることです。私の経験上、大型受注のためのつなぎ資金など、計画的な利用であれば問題視されないケースも多いです。

Q: 売掛先が倒産した場合、どうなりますか?

A: 「償還請求権なし(ノンリコース)」の契約であれば、利用者が返済義務を負うことはありません。リスクはファクタリング会社が負担します。契約時に「償還請求権なし」であることを必ず確認してください。これがファクタリングの大きなメリットの一つです。

Q: ファクタリング依存から抜け出すにはどうすればいいですか?

A: まずは資金繰り表を作成し、自社のキャッシュフローを「見える化」することから始めてください。その上で、コスト削減や利益率の改善といった根本的な経営改善に取り組み、徐々にファクタリングの利用頻度を減らしていく計画を立てましょう。必要であれば、税理士や中小企業診断士などの専門家に相談することも非常に有効です。

まとめ

ファクタリングは、正しく使えば経営の危機を救う強力なツールです。

しかし、「高すぎる手数料の常態化」「場当たり的な利用による依存」「悪質業者との契約」という危険な使い方をすれば、倒産の引き金になりかねません。

重要なのは、ファクタリングを「緊急避難的な短期の資金調達手段」と明確に位置づけ、必ず出口戦略を持つことです。

この記事で紹介したチェックリストや3つの鉄則を参考に、自社の資金繰りと真摯に向き合い、賢明な経営判断を下していただければ、これほど嬉しいことはありません。

資金繰りの悩みは、経営者を孤独にします。

しかし、あなたは一人ではありません。

この記事が、暗闇の中の一筋の光となることを心から願っています。

最終的には、ファクタリングに頼らないで済むような、根本的な収益構造の改善こそが、最も確実な倒産回避策であると、私は考えています。

⏱ 法人の資金繰り課題をスピード解決

┗ 最短3時間入金対応

┗ 審査通過率98%超の高い成約実績

┗ 厳選された優良ファクタリング会社のみ

【完全無料】「ファクタリングベスト」で最適な条件を今すぐ確認

-300x300.jpg)