はじめまして。

「ファクタリング賛否両論事務局」を運営しております、山崎 正典(やまざき まさのり)と申します。

「JBLファクタリングって、本当に信頼できるのか?」

「ネットの口コミは良いことばかりだけど、本当のところはどうなんだ?」

山崎正典

山崎正典この記事では、そんなあなたの疑問や不安に、元銀行員、そしてファクタリングのプロという両方の視点から、誠心誠意お答えします。

ネット上の情報だけでは見えない「JBLファクタリングの本当の姿」を、私の経験を交えて徹底的に解説しますので、ぜひ最後までお付き合いください。

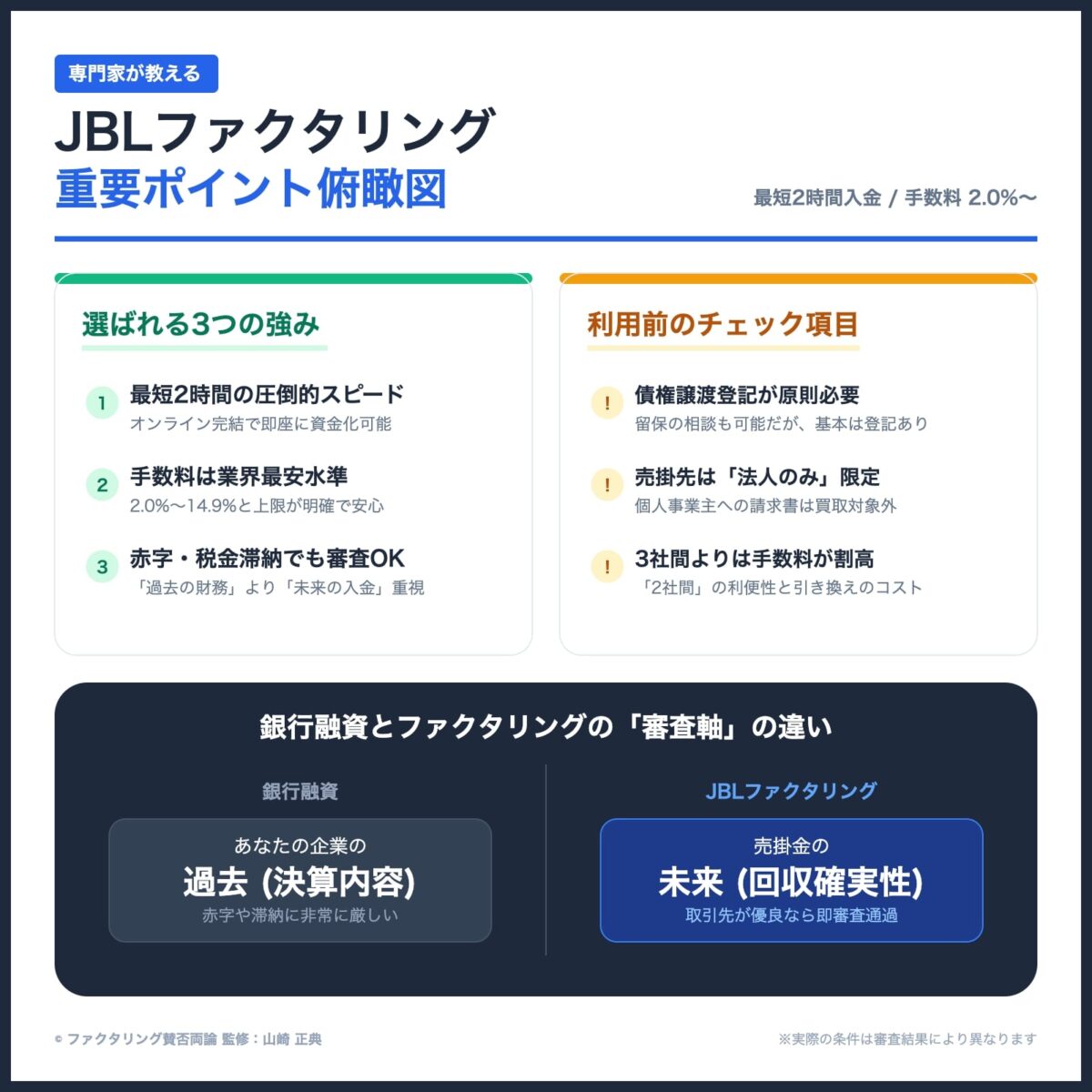

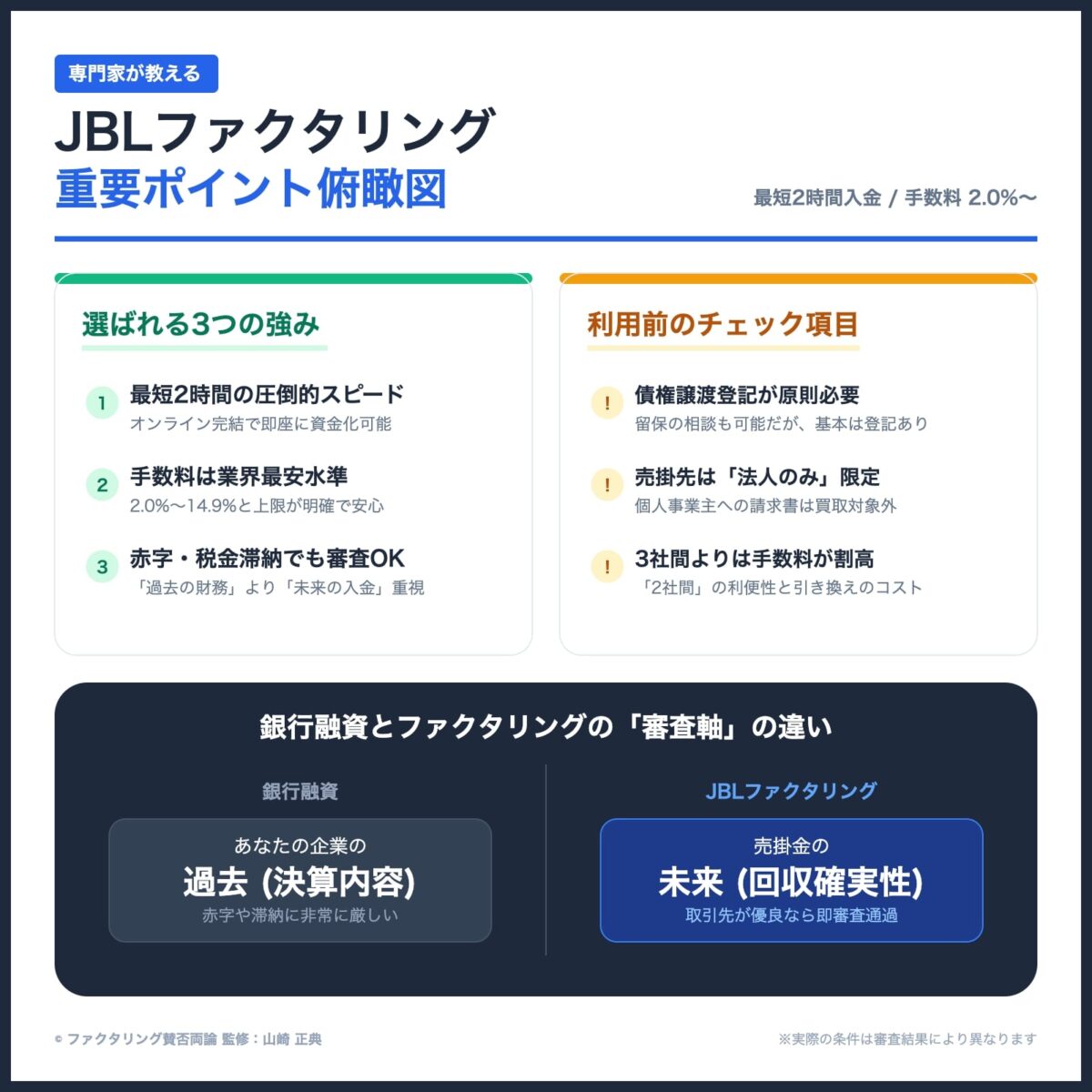

【この記事の結論】JBLファクタリングの口コミ・評判は?専門家が先に解説

| 項目 | 結論 |

|---|---|

| 総合評価 | 「オンライン完結のスピード」と「業界最安水準の手数料」を両立した、信頼性の高いファクタリング会社。特に緊急性の高い資金調達を求める経営者におすすめ。 |

| 手数料・スピード | 手数料は「2.0%~14.9%」と競争力があり、入金は「最短2時間」。他社からの乗り換えでさらに割引も可能。 |

| 審査・注意点 | 審査は「赤字決算や税金滞納でもOK」と柔軟。ただし、原則「債権譲渡登記」が必要な点と、個人事業主は「売掛先が法人のみ」という点には注意が必要。 |

JBLファクタリングは、オンライン完結・最短2時間というスピードと業界最安水準の手数料が魅力です。しかし、自社にとって本当に最適な条件を引き出すためには、1社だけでなく複数の会社を比較検討することが不可欠です。

「ファクタリングベスト」なら、簡単な入力だけで信頼できる優良ファクタリング会社4社に一括で見積もりを依頼できます。審査通過率98%超、最短3時間での資金調達実績もあり、完全無料で利用可能です。

⏱ 法人の資金繰り課題をスピード解決

┗ 最短3時間入金対応

┗ 審査通過率98%超の高い成約実績

┗ 厳選された優良ファクタリング会社のみ

【完全無料】「ファクタリングベスト」で最適な条件を今すぐ確認

JBLファクタリングとは?まずは押さえるべき基本情報

まずは、JBLファクタリングがどのような会社なのか、基本情報を押さえておきましょう。

運営会社「株式会社JBL」について

JBLファクタリングを運営するのは、2019年に設立された株式会社JBLです。

比較的新しい会社ではありますが、単なるファクタリング事業だけでなく、経営コンサルティングも手掛けているのが特徴です。

これは、付け焼き刃の資金調達だけでなく、中長期的な経営改善の視点も持っていることの表れと言えるでしょう。

JBLファクタリングのサービス概要

サービスの主要なスペックを、分かりやすく表にまとめました。

| 項目 | 内容 |

|---|---|

| 運営会社 | 株式会社JBL |

| 手数料 | 2.0% ~ 14.9% |

| 入金スピード | 最短2時間 |

| 買取可能額 | 最大1億円 |

| 取引形態 | 2社間・3社間ファクタリング |

| 契約方法 | オンライン完結(来店不要) |

| 登記 | 原則必要(留保の相談も可能) |

| その他 | AIによる10秒無料査定あり |

特に「オンライン完結」と「最短2時間」というスピード感は、緊急性の高い資金需要に応えるための強力な武器です。

【専門家視点】JBLはどのような立ち位置の会社か?

私の目から見ると、JBLファクタリングは「オンライン特化型のスピードファイター」という位置づけです。

AI査定や電子契約を導入し、徹底的に業務を効率化することで、最短2時間という驚異的な入金スピードと、業界でも競争力のある手数料を実現しています。

また、「他社からの乗り換え」を積極的にアピールしている点も見逃せません。

これは、自社のサービス(特に手数料とスピード)に相当な自信があることの裏返しです。

すでに他社でファクタリングを利用しているものの、手数料や対応に不満を感じている企業をメインターゲットの一つに据えている、非常に戦略的な会社だと分析しています。

近年、国も中小企業の資金調達の多様化を後押ししており、経済産業省中小企業庁は売掛債権を活用した資金調達を推奨しています。ファクタリングは、こうした流れの中で注目を集めている、現代的な資金調達手法の一つと言えるでしょう。

ネット上のJBLファクタリングの口コミ・評判を徹底分析!利用者のリアルな声

では、実際にJBLファクタリングを利用した人は、どのように感じているのでしょうか。

良い口コミ・評判に見られる共通点

Web上で見られる良い口コミを調査すると、主に以下の4つの点に集約されることがわかりました。

1. スピードが速い

「申し込みから2時間半で入金された。銀行では絶対にありえないスピードで助かった」

「夕方に申し込んで、翌日の午前中には振り込まれていた。本当に急いでいたので感謝しかない」

2. オンラインで完結して手軽

「地方なので来店不要はありがたい。必要書類もスマホで撮影してアップするだけで簡単だった」

「契約もクラウドサインで完結。わざわざ時間を調整して訪問する必要がないのが良かった」

3. 担当者の対応が丁寧

「初めてのファクタリングで不安だったが、担当者が専門用語を使わずに分かりやすく説明してくれた」

「こちらの状況を親身に聞いてくれて、最適な提案をしてくれた」

4. 他社からの乗り換えで手数料が安くなった

「他社で15%だった手数料が、JBLに乗り換えたら10%になった。毎月のことなので非常に大きい」

「乗り換えの相談にもスムーズに対応してくれた」

やはり、JBLが強みとしている「スピード」と「手軽さ」を評価する声が圧倒的に多いようです。

悪い口コミ・評判は本当にあるのか?

正直にお伝えしますと、今回の調査では「JBLファクタリングは対応が悪い」「手数料が不当に高かった」といった明確な悪い口コミ・評判は見つかりませんでした。

これは、サービス開始からまだ年数が浅いことや、オンライン完結の仕組みによって担当者とのコミュニケーションエラーが起きにくい、といった理由が考えられます。

しかし、どのようなサービスにも光と影があるものです。

「悪い口コミがない=完璧なサービス」というわけではありません。

次の章で解説するデメリットや注意点をしっかりと理解することが、何よりも重要です。

【専門家が斬る】JBLファクタリングの7つのメリット

数あるファクタリング会社の中で、JBLを選ぶメリットはどこにあるのか。

私の視点から、特に重要だと感じる7つのポイントを解説します。

1. 最短2時間の入金スピードとオンライン完結の利便性

これはJBLファクタリング最大のメリットと言えるでしょう。

私が銀行員だった頃、どれだけ急いでも稟議書と承認プロセスで数週間はかかっていました。

「来週の支払いには間に合いません」と何度お伝えしたことか…。

その点、申し込みから入金までがオンラインで完結し、最短2時間で資金化できるスピードは、まさに経営者の命綱となり得ます。

2. AIチャットボットによる10秒無料査定

正式に申し込む前に、手数料や調達可能額の「あたり」をつけられるのは非常に便利です。

経営者の時間は有限です。

無駄な手続きに時間をかけることなく、迅速な意思決定ができる環境を提供している点は高く評価できます。

3. 業界最安水準の手数料(2.0%~)と明確な上限設定

手数料が2.0%から、というのは2社間ファクタリングとしては非常に競争力のある水準です。

さらに重要なのは、上限が14.9%と明確に記載されている点。

ファクタリング業界には、残念ながら上限を曖昧にして、足元を見た高額な手数料を請求する悪質な業者も存在します。

上限を公式サイトできちんと明記しているのは、利用者に誠実であろうとする会社の姿勢の表れです。

4. 他社からの乗り換えで手数料割引の特典

すでに他社を利用している経営者にとって、これは見逃せないメリットです。

ファクタリングは継続的に利用することも多いため、数パーセントの手数料の違いが、年間のキャッシュフローに大きな影響を与えます。

現在のファクタリング手数料に少しでも疑問があるなら、一度JBLに見積もりを依頼してみる価値は十分にあるでしょう。

5. 赤字決算や税金滞納でも利用できる柔軟な審査

銀行融資とファクタリングの審査における決定的な違いが、ここにあります。

- 銀行融資 → 申込企業の「過去」の財務状況(決算書)を重視する

- ファクタリング → 売掛金の「未来」の入金確実性(売掛先の信用力)を重視する

私が銀行員時代、どれだけ将来性のある事業計画でも、直近の決算が赤字というだけで、融資の土俵にすら乗れないケースを何度も見てきました。

JBLファクタリングは、あなたの会社の過去ではなく、取引の確実性を見てくれます。これは経営者にとって大きな救いになるはずです。

6. 医療・介護事業者向けファクタリングの実績

診療報酬や介護報酬は、入金サイクルが長く、資金繰りに悩む事業者が多い業界です。

JBLはこれらの債権(国保連・社保基金への請求権)のファクタリング実績が豊富です。

業界特有の事情を理解している専門スタッフがいる可能性が高く、安心して相談できるでしょう。

7. 安心のノンリコース契約

これはファクタリングの根幹をなす非常に重要なメリットです。

ノンリコースとは、万が一、売掛先が倒産して売掛金が回収できなくなっても、あなたがJBLにお金を返す必要はない、という契約です。

つまり、売掛先の倒産リスクごとJBLに移転できるのです。

これは単なる資金調達ではなく、リスクヘッジの手段としても極めて有効です。

利用前に必ず確認!JBLファクタリングの3つのデメリットと注意点

光があれば影もあります。

契約してから「こんなはずじゃなかった」と後悔しないために、デメリットや注意点もしっかりと理解しておきましょう。

1. 手数料の上限は3社間と比較すると割高になる可能性

JBLの手数料(2.0%~14.9%)は、2社間ファクタリングとしては競争力がありますが、取引先にファクタリングの利用を通知する「3社間ファクタリング」と比較すると、どうしても割高になります。

| 取引形態 | 一般的な手数料相場 | 特徴 |

|---|---|---|

| 2社間 | 8% ~ 18% | ・取引先に知られない ・スピードが速い ・手数料は高め |

| 3社間 | 5% ~ 10% | ・取引先の承諾が必要 ・スピードは遅め ・手数料は安い |

JBLは2社間・3社間の両方に対応していますが、オンライン完結のスピード感を求める利用者の多くは2社間を選ぶでしょう。

その場合、適用される手数料が3社間より高くなることは覚悟しておく必要があります。

「スピードと手軽さ」を取るか、「コストの安さ」を取るか。

これは経営判断そのものです。自社の状況を冷静に分析し、どちらを優先すべきか判断してください。

2. 原則として「債権譲渡登記」が必要になるケース

「登記」と聞くと、身構えてしまう経営者の方も多いのではないでしょうか。

債権譲渡登記とは、「この売掛債権の権利は、あなた(申込企業)からJBLに移りました」ということを法的に公示する手続きです。

JBLにとっては、二重譲渡(同じ債権を複数のファクタリング会社に売却すること)などのリスクを防ぎ、債権を保全するための重要な手段です。

しかし、登記情報は誰でも閲覧できるため、取引銀行や信用調査会社に知られる可能性はゼロではありません。

JBLの公式サイトでは「登記を留保できる場合もある」と記載されているため、この点は契約前に「登記は必須ですか?留保することは可能ですか?」と必ず確認すべき最重要ポイントです。

3. 個人事業主が発行した請求書は対象外

JBLファクタリングは個人事業主も利用可能ですが、一つ大きな注意点があります。

それは、買取対象が「法人に対する売掛債権」に限られるという点です。

- OKな例:個人事業主であるあなたが、株式会社Aに発行した請求書

- NGな例:個人事業主であるあなたが、個人事業主のBさんに発行した請求書

この違いを理解しておかないと、申し込みが無駄足になってしまう可能性がありますので、十分にご注意ください。

JBLファクタリングの手数料は本当に安い?相場と比較

「手数料2.0%~」は本当に魅力的なのでしょうか。業界の相場と比較して、客観的に評価してみましょう。

2社間・3社間ファクタリングの手数料相場

まず、一般的な手数料相場は以下の通りです。

| 取引形態 | 手数料相場 |

|---|---|

| 2社間ファクタリング | 8% ~ 18% |

| 3社間ファクタリング | 5% ~ 10% |

なぜこれほど差が出るのか。

理由はシンプルで、ファクタリング会社が負うリスクの大きさが違うからです。

- 2社間 → 取引先に通知しないため、ファクタリング会社は申込企業を信用するしかなく、回収リスクが高い。

- 3社間 → 取引先から直接ファクタリング会社に入金されるため、回収リスクが低い。

JBLの手数料(2.0%~14.9%)の評価

この相場にJBLの手数料(2.0%~14.9%)を当てはめてみると、以下のことが言えます。

「2社間ファクタリングとしては、下限・上限ともに競争力のある水準」

特に下限の2.0%は、売掛先の信用力が非常に高い(上場企業など)場合に適用されると考えられますが、業界全体で見ても最安水準です。

ただし、注意していただきたいのは、あなたの会社に適用される手数料が必ずしも最低水準になるとは限らないということです。

実際の手数料は、売掛先の信用力、売掛金の金額、支払いサイト(入金までの期間)など、様々な要因で変動します。

資金調達を成功させる鉄則は「必ず相見積もりを取る」ことです。

JBLを検討する場合でも、必ず他の2~3社からも見積もりを取り、手数料や条件を比較検討してください。

JBLファクタリングの審査は甘い?厳しい?通過のポイントを解説

「審査」と聞くと、銀行融資の厳しい面談を思い出して憂鬱になる方もいるかもしれません。

しかし、ファクタリングの審査は全くの別物です。

審査で最も重視されるのは「売掛先の信用力」

繰り返しになりますが、ファクタリング会社が見ているのは、あなたの会社の財務状況よりも「その売掛金が、期日通りに間違いなく入金されるか」という一点です。

つまり、売掛先が上場企業や官公庁、あるいは長年の取引実績がある優良企業であれば、あなたの会社が赤字決算であっても、審査に通る可能性は十分にあります。

審査通過率を高める3つのポイント

審査をスムーズに進め、より良い条件を引き出すためには、以下の3つのポイントを意識してください。

1. 売掛先の信用力が客観的にわかる資料を提出する

売掛先のウェブサイトのURLや、帝国データバンクなどの信用情報があれば、審査が有利に進むことがあります。

2. 請求の証拠能力を高める

請求書だけでなく、その取引が実際に行われたことを証明する「成因資料(契約書、発注書、納品書、検収書など)」をきちんと揃えて提出しましょう。これが審査の信頼性を格段に高めます。

3. 必要書類を迅速かつ正確に提出する

オンライン完結のスピード審査では、書類の不備が一番のタイムロスになります。求められた書類を、正確かつスピーディーに提出することが、信頼獲得の第一歩です。

必要書類一覧と準備の注意点

一般的に、JBLファクタリングの申し込みには以下の書類が必要となります。

- 身分証明書(運転免許証など)

- 買取を希望する請求書

- 上記請求書の成因資料(契約書、発注書、納品書など)

- 入出金がわかる通帳のコピー(直近6ヶ月分程度)

- 決算書または確定申告書(直近1期分)

私がファクタリング会社にいた頃、審査が難航するケースの多くは「成因資料の不備」でした。

請求書だけでは、その取引が本当に実在するのか判断できないのです。

申し込みの前に、契約書や発注書が手元にあるか、必ず確認しておきましょう。

申し込みから入金までの流れを4ステップで解説

JBLファクタリングの利用手順は非常にシンプルです。

STEP1:オンラインでの申し込みと必要書類の提出

公式サイトの申し込みフォームや電話で連絡します。

その後、担当者の案内に従って、先ほどリストアップした必要書類をスマートフォンで撮影、またはスキャンしてデータでアップロードします。

STEP2:審査と見積もりの提示

提出した書類を基にJBLが審査を行い、買取可能額や手数料、その他の条件が見積もりとして提示されます。

この段階で、不明点や不安な点は遠慮なく質問しましょう。もちろん、この時点でお断りしても費用は一切かかりません。

STEP3:オンラインでの契約締結

提示された条件に納得できれば、契約に進みます。

契約は「クラウドサイン」などの電子契約サービスを利用してオンラインで完結するため、印鑑や郵送の手間は一切不要です。

STEP4:指定口座への入金

電子契約が完了すると、最短2時間であなたの指定した銀行口座へ買取金額が振り込まれます。

これで資金調達は完了です。

よくある質問(FAQ)

最後に、経営者の皆様からよくいただく質問について、Q&A形式でお答えします。

Q: 個人事業主でもJBLファクタリングを利用できますか?

A: はい、ご利用いただけます。

ただし、買取対象となるのは「法人に対する売掛債権」のみです。

個人事業主様が発行した請求書(売掛先も個人事業主)は対象外となる点にご注意ください。

Q: 債権譲渡登記は必ず必要ですか?

A: ケースによりますが、原則として必要となる可能性が高いです。

登記にはあなたの会社の信用を補完する役割がありますが、第三者に知られる可能性もゼロではありません。

登記をせずに契約できる「登記留保」が可能かどうか、契約前に必ず担当者に確認することをおすすめします。

Q: 地方の会社でも利用できますか?

A: はい、問題なくご利用いただけます。

JBLファクタリングは申し込みから契約、入金まで全てオンラインで完結するため、全国どこにお住まいの事業者様でも利用可能です。

Q: 相談や見積もりだけでも料金はかかりますか?

A: いいえ、相談や見積もりは完全に無料です。

公式サイトにあるAIチャットボットによる10秒無料査定も、もちろん無料です。

まずは自社の請求書がいくらになるのか、気軽に確認してみてはいかがでしょうか。

Q: 銀行融資とファクタリング、どちらを選ぶべきでしょうか?

A: 元銀行員の視点から、率直にお答えします。

- 銀行融資が向いているケース:時間に余裕があり(数週間~数ヶ月)、金利(コスト)を最優先したい場合。

- ファクタリングが向いているケース:とにかくスピードを重視する場合(数日以内)、赤字決算や税金滞納などで融資の審査が厳しい場合、借入をしたくない場合。

両者は全く性質の異なる資金調達方法です。

どちらが良い・悪いではなく、自社の状況と目的に合わせて賢く使い分けることが肝心です。

まとめ:JBLファクタリングは、スピードを求める経営者の力強い味方

本記事では、元銀行員・ファクタリング会社出身という私の経験を基に、JBLファクタリングの実態を徹底的に解説しました。

改めて、要点をまとめます。

JBLファクタリングの強み

- 圧倒的なスピード:最短2時間、オンライン完結

- 競争力のある手数料:2社間として業界最安水準

- 柔軟な審査:赤字決算でも利用可能

利用前の注意点

- 債権譲渡登記:原則必要となる可能性

- 手数料:3社間よりは割高になる

- 個人事業主:売掛先が法人のみ対象

結論として、JBLファクタリングは「緊急性の高い資金需要を、誰にも知られずに、素早く解決したい」と考える経営者にとって、非常に優れた選択肢の一つです。

しかし、覚えておいてください。

ファクタリングは、あくまで資金繰りを改善するための一つの「手段」であり、「目的」ではありません。

この緊急事態を乗り越え、あなたの会社をさらに発展させるための「次の一手」だと捉えてください。この記事が、あなたの賢明なご判断の一助となれば、これに勝る喜びはありません。

最終的な決断を下す前には、必ず複数の会社から相見積もりを取り、最も自社に合った条件の会社を選ぶことを、心からお勧めいたします。

⏱ 法人の資金繰り課題をスピード解決

┗ 最短3時間入金対応

┗ 審査通過率98%超の高い成約実績

┗ 厳選された優良ファクタリング会社のみ

【完全無料】「ファクタリングベスト」で最適な条件を今すぐ確認

-300x300.jpg)