資金繰りに悩む経営者の皆様へ。

元銀行員の私だからこそわかるのですが、資金繰りの相談は本当に勇気がいるものですよね。

特に、銀行からの融資が難しい状況では、孤独と不安で眠れない夜を過ごされている方もいらっしゃるかもしれません。

数ある資金調達手段の中で、「JPSファクタリング」の名前を目にしたことがある方も多いのではないでしょうか。

山崎正典

山崎正典業界最低水準の手数料や最短即日での資金化を強みとしていますが、「本当に信頼できるのか?」「自社でも利用できるのか?」といった疑問や不安をお持ちのことでしょう。

この記事では、大手都市銀行で中小企業融資の最前線に立ち、その後ファクタリング専門会社で実務を経験した私、山崎正典が、JPSファクタリングの実態を忖度なく徹底解説します。

【この記事の結論】JPSファクタリングの口コミ・評判まとめ

| 口コミ・評判の内容 | 実態・詳細 |

|---|---|

| 「入金スピードが速い」 | 申し込みから最短2時間で入金された事例あり。業界トップクラスの最短60分対応が実現している。 |

| 「担当者の対応が丁寧」 | 初心者向けに専門用語を避けた説明をしてくれるなど、経営者の不安に寄り添う姿勢が評価されている。 |

| 「乗り換えで手数料が大幅に下がった」 | 他社から乗り換えた利用者から「月々5%の手数料が2.5%になった」という具体的な成功事例が報告されている。 |

JPSファクタリングは他社からの乗り換えに強く、手数料も明確で信頼性が高い一方で、最終的な条件は売掛先の信用力によって変動します。そのため、JPSファクタリングを本命としつつも、複数社を比較検討することが、より有利な条件で資金調達を成功させる鍵となります。

「ファクタリングベスト」を利用すれば、簡単な入力だけで優良ファクタリング会社4社へ一括見積もりができ、手数料や入金スピードを比較しながら自社に最適な一社を見つけ出すことが可能です。

⏱ 法人の資金繰り課題をスピード解決

┗ 最短3時間入金対応

┗ 審査通過率98%超の高い成約実績

┗ 厳選された優良ファクタリング会社のみ

【完全無料】「ファクタリングベスト」で最適な条件を今すぐ確認

【結論】JPSファクタリングの総合評価|元銀行員が5つのポイントで解説

まず結論からお伝えします。

私が銀行やファクタリング会社で数多くの企業を見てきた経験から申し上げると、JPSファクタリングは「ファクタリングの王道を行く、堅実で信頼できる会社」という評価です。

派手さはありませんが、利用者のメリットを第一に考えたサービス設計が随所に見られます。

専門家が分析するJPSファクタリングの強みと注意点

JPSファクタリングの強みと、利用する上での注意点をプロの視点で整理しました。

| 項目 | 山崎の評価 |

|---|---|

| 手数料の低さ | ◎:業界最低水準。5~10%の範囲で、売掛先企業の与信力により変動。 |

| 入金スピード | ◎:最短60分は業界トップクラス。 |

| 審査の柔軟性 | 〇:赤字決算・税金滞納でも「売掛先の信用力」で判断。 |

| 信頼性・透明性 | ◎:手数料体系が明確。運営歴も4年以上で安心。 |

| 乗り換えへの強み | ◎:他社からの乗り換えで手数料が下がる可能性大。 |

【強み(メリット)】

- 手数料が明確で安い:2社間で5~10%の範囲で、売掛先企業の与信力により変動します。業界相場(8%~18%)と比較しても非常に競争力があります。

- 入金が速い:最短60分というスピードは、急な資金需要に応える強い味方です。

- 審査のハードルが低い:銀行融資とは異なり、自社が赤字でも優良な売掛先があれば利用できる可能性が高いです。

- 乗り換えに強い:他社を利用中の方が、より良い条件を求めて相談する価値が非常に高いです。

【注意点(デメリット)】

- 手数料は変動する:最低手数料率が適用されるのは、売掛先の信用力が非常に高い場合に限られます。必ず見積もりで確認が必要です。

- 面談が必要な場合がある:オンライン完結が基本ですが、状況によっては対面でのヒアリングを重視する姿勢も見られます。

JPSファクタリングの最大の強みは、手数料の範囲を5~10%と明確にし、売掛先企業の与信力により変動することを開示している点です。

悪質な業者は「手数料1%~」と下限だけをアピールし、実際には法外な手数料を請求するケースが後を絶ちません。

このあたりをしっかり開示していることは、誠実な企業姿勢の表れと言えるでしょう。

こんな経営者におすすめ!JPSファクタリングが最適なケース

私の経験上、以下のような状況にある経営者の方には、JPSファクタリングが特に有効な選択肢となります。

- 現在、他のファクタリング会社を利用しており、手数料が高いと感じている方

- 銀行融資を断られてしまったが、早急に運転資金が必要な方

- 売掛先に上場企業や官公庁など、信用の高い取引先がある方

- 赤字決算や税金滞納で、他の資金調達を諦めている方

- 初めてファクタリングを利用するため、信頼できる会社を探している方

もし一つでも当てはまるなら、一度相談してみる価値は十分にあります。

株式会社JPS – 会社情報とサービス特徴まとめ

| カテゴリ | 会社情報 | サービス特徴・メリット |

|---|---|---|

| 企業名・設立 | 株式会社JPS(平成30年6月20日設立) | 業界で信頼される老舗ファクタリング企業 |

| 代表者・体制 | 代表取締役:山下 慎吾 | 丁寧で親身なサポート体制 |

| 資本金 | 5,000万円 | 安定した経営基盤で安心 |

| 事業内容 | ファクタリング事業・経営コンサルティング事業 | ファクタリング後の経営相談もサポート |

| 本社所在地 | 東京都文京区小日向4-6-21 ベルメゾン茗荷谷3F(東京メトロ丸の内線 茗荷谷駅より徒歩1分) | 東京に本社、大阪に支社で全国対応 |

| 支社 | 大阪府大阪市北区梅田2-6-20 パシフィックマークス西梅田4F | 無料全国出張サービス完備 |

| 取引銀行 | きらぼし銀行、東京信用金庫 | 信用金庫と取引で信頼性が高い |

| 法人番号 | 20133-01-042468 | 公式に登録された正規企業 |

| 連絡先 | 📞 0120-659-669(フリーダイアル) 📧 info@jps-tokyo.co.jp ⏰ 9:30~19:00(土日祝休) | 迅速な対応で最短60分入金可能 |

| 最短入金 | – | 最短60分で資金化 |

| 調達可能額 | – | 最高3億円まで対応 |

| 手数料 | – | 業界最低水準(2%から) 2社間:5~10% 3社間:2~8% |

| 追加費用 | – | 事務手数料・出張交通費無料 |

| 秘密性 | – | 2社間契約で売掛先に知られない |

| 契約方式 | – | オンライン完結で非対面対応可能 |

| アフターフォロー | 経営コンサルティング事業も展開 | 充実したアフターサポート体制 |

| 乗り換えサポート | – | 他社からの乗り換えで手数料さらにお得 |

| 並行利用 | – | 複数業者との並行利用が可能 |

| 業界評価 | – | ファクタリングサービス利用者満足度No.1 初めてのファクタリングで選ばれるNo.1 経営が楽になるファクタリングサービスNo.1 |

| 利用に適した企業 | – | 運送業、建設業、製造業など多業種で実績あり |

JPSファクタリングの口コミ・評判を徹底調査

実際に利用した方の声は、サービスの実態を知る上で重要な情報です。

Web上で見られる良い口コミと、少し気になる口コミをピックアップし、その背景をプロの視点で解説します。

良い口コミ・評判から見える3つのメリット

1. 「入金スピードが速く、本当に助かった」

「申し込みから2時間後には入金があり、支払いの危機を乗り越えられた」という声が多数見られました。このスピード感はJPSの大きな魅力です。

2. 「担当者の対応が丁寧で安心できた」

「初めての利用で不安だったが、専門用語を使わずに分かりやすく説明してくれた」といった評判も目立ちます。資金繰りに悩む経営者の心に寄り添う姿勢が伺えます。

3. 「他社からの乗り換えで手数料が半分になった」

「月々5%の手数料が2.5%になり、キャッシュフローが大幅に改善した」という具体的な成功事例も。JPSが「乗り換え」に強いことを裏付けています。

悪い口コミ・評判から考察する注意点

一方で、少数ながらネガティブな意見も見られました。

しかし、これらはサービスの欠陥というより、ファクタリングの仕組みを理解することで解消できる誤解であることがほとんどです。

「手数料が思ったより下がらなかった」

これはファクタリングで最も誤解されがちな点です。手数料は、あなたの会社の経営状況ではなく、「売掛先の信用力」でほぼ決まります。

例えば、相手が上場企業であればリスクは低いと判断され手数料は安くなりますが、設立間もない企業であればリスクが高いと見なされ、手数料は高めに設定されます。これはJPSが正直な査定をした結果と捉えるべきでしょう。

「面談が必要だった」

JPSは原則オンライン完結ですが、高額な取引や複雑な事情がある場合、丁寧なヒアリングのために面談を提案することがあります。これは、利用者とJPS双方のリスクを減らし、より良い条件を引き出すためのプロセスです。

銀行員時代も、本当に顧客のためを思うなら、書類だけでなく直接お会いして話を聞くことを大切にしていました。JPSのこの姿勢はむしろ誠実さの表れと私は考えます。

JPSファクタリングの手数料は本当に安い?料金体系を深掘り

資金調達において、手数料は最も気になるポイントの一つです。

JPSファクタリングの料金体系を、業界のプロとして深掘りしていきましょう。

2社間・3社間ファクタリングの手数料相場と比較

まずは業界全体の相場とJPSの手数料を比較してみましょう。

| 種類 | JPSファクタリングの手数料 | 業界の一般的な手数料相場 |

|---|---|---|

| 2社間ファクタリング | 5% ~ 10% | 8% ~ 18% |

| 3社間ファクタリング | 2% ~ 8% | 5% ~ 10% |

表を見てわかる通り、JPSの2社間ファクタリングの手数料(5~10%、売掛先企業の与信力により変動)は、業界相場(18%)のおよそ半分です。

これは非常に大きなアドバンテージです。

3社間ファクタリングも相場より安く、取引先に知られずに資金調達できる2社間ファクタリングを、この手数料で利用できる会社は多くありません。

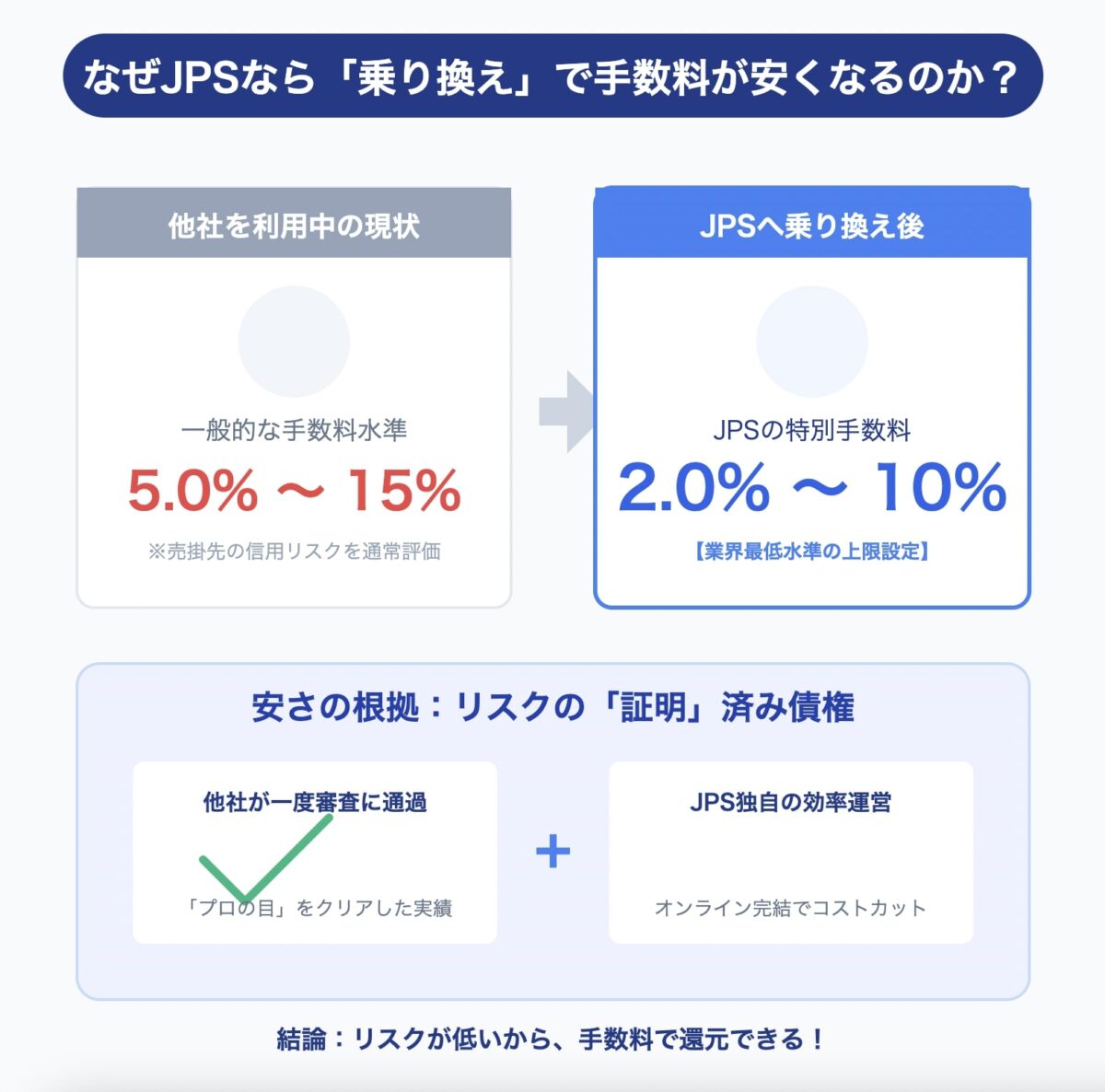

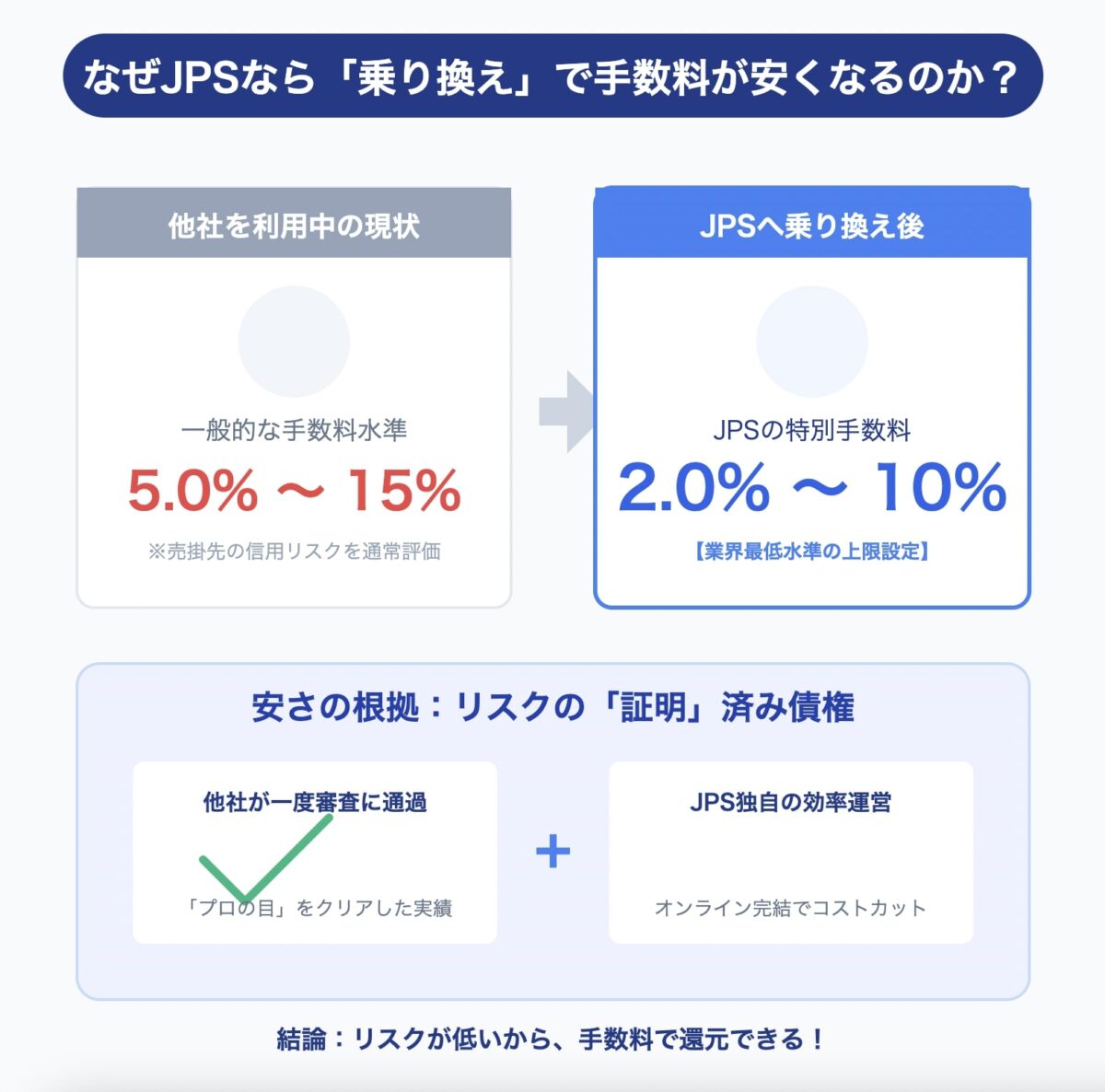

なぜ低手数料が可能なのか?他社からの「乗り換え」が鍵

JPSがなぜこれほど低い手数料を実現できるのか。

その秘密は、彼らが「乗り換え」に特に力を入れている点にあります。

ファクタリング会社にとって、一番のリスクは「売掛金が期日通りに回収できないこと」です。

他社を既に利用している企業が持つ売掛債権は、一度そのハードルをクリアしている実績があります。

つまり、JPSから見れば「一度、他のプロが審査してOKを出した優良な売掛債権」ということになります。

リスク評価がしやすいため、その分、思い切った低い手数料を提示できるのです。

これはファクタリング会社の内部にいたからこそわかるロジックです。

手数料以外に隠れた費用はないか?

ご安心ください。

JPSファクタリングでは、事務手数料や出張費、登記費用などは原則無料です。

見積もりで提示された手数料と債権額面から算出された金額が、そのままあなたの手元に入金されます。

この料金体系の透明性も、信頼できるポイントの一つです。

不当に高額な手数料は、かえって資金繰りを悪化させる危険性があり、金融庁も多重債務防止の観点から注意を呼びかけています。その点で、手数料を明確に開示しているJPSファクタリングの透明性は高く評価できます。

JPSファクタリングの審査は甘い?厳しい?通過のポイントを解説

「審査に通るだろうか…」という不安は、経営者にとって当然のものです。

銀行融資との違いを理解すれば、JPSファクタリングの審査のポイントが見えてきます。

審査で最も重視されるのは「売掛先の信用力」

ここが銀行融資との最大の違いです。

| 比較項目 | 銀行融資の審査 | ファクタリングの審査 |

|---|---|---|

| 誰を見るか? | 申込者(あなたの会社) | 売掛先(取引先) |

| 何を見るか? | 返済能力(決算書、事業計画) | 支払能力(信用情報、取引実績) |

銀行員時代、どれだけ事業に将来性があっても、決算書が赤字というだけで融資の土俵にすら乗れないケースを何度も見てきました。

しかし、ファクタリングは全く別の物差しで見ています。

あなたの会社が赤字決算でも、税金を滞納していても、売掛先からの入金が確実であると判断されれば、審査に通る可能性は十分にあります。

個人事業主や設立間もない法人でも利用できるか?

はい、利用可能です。

JPSファクタリングは、法人だけでなく個人事業主やフリーランスの利用にも門戸を開いています。

また、買取可能額が10万円からと少額に対応しているため、事業規模に関わらず幅広いニーズに応えられる体制が整っています。

審査通過率を高めるための3つのコツ

元銀行員、そして元ファクタリング会社員としての経験から、審査を有利に進めるための実践的なコツをお伝えします。

1. 信用の高い売掛債権を選ぶ

可能であれば、売掛先が上場企業、官公庁、あるいは長く取引実績のある優良中小企業の債権で申し込みましょう。審査通過率が格段に上がります。

2. 取引の証拠となる書類を揃える

必須書類である請求書や通帳の写しに加えて、売掛先との間で交わした「基本契約書」や「発注書」などがあれば、取引の信憑性が増し、審査がスムーズに進みます。

3. 他社利用実績は正直に伝える

特に乗り換えを検討している場合、現在の契約内容を正直に伝えることが重要です。前述の通り、それはJPSにとってポジティブな情報となり、より良い条件を引き出すための交渉材料になります。

JPSファクタリングの利用手順と必要書類

JPSファクタリングは、申し込みから入金までが非常にスピーディーでシンプルです。

申し込みから入金までの4ステップ

公式サイトのフォームまたは電話で連絡します。匿名での相談も可能です。

後述する必要書類をメールやFAXで提出します。最短30分で買取条件(手数料など)の見積もりが提示されます。

提示された条件に納得すれば契約手続きに進みます。オンラインでの契約にも対応しているため、全国どこからでも手続きが可能です。

契約完了後、最短60分で指定の口座に買取代金が振り込まれます。

仮審査に必要な4つの書類

スムーズな審査のために、事前に以下の書類を準備しておきましょう。

- 通帳の写し(直近3ヶ月分程度)

- 売掛債権に関する書類(請求書、発注書、契約書など)

- 決算書または確定申告書(直近2期分)

- 代表者の身分証明書(運転免許証など)

書類が多そうに見えますが、普段から手元にあるものばかりです。

これらを揃えておくだけで、資金化までの時間を大幅に短縮できます。

よくある質問(FAQ)

最後に、経営者の皆様からよくいただく質問にお答えします。

Q: JPSファクタリングは悪質な業者ではないですか?

A: 運営歴が4年以上あり、手数料を明確に開示している点から、信頼性は高いと考えられます。悪質業者は手数料を曖昧にする傾向があるため、JPSの透明性は安心材料と言えるでしょう。私の視点からも、堅実な運営を行っている会社と評価できます。

Q: 取引先にファクタリングの利用を知られてしまいますか?

A: 2社間ファクタリングを選択すれば、取引先に知られる可能性は極めて低いです。JPSは原則として、取引先に通知が行く「債権譲渡登記」を留保する契約が可能ですので、安心して利用できます。

Q: 個人事業主でも利用できますか?

A: はい、利用可能です。JPSは法人だけでなく、個人事業主やフリーランスの資金調達にも積極的に対応しています。実際に利用している事例も多く報告されています。

Q: 審査時間はどのくらいかかりますか?

A: 書類提出後、最短30分で見積もりの回答があります。契約手続きがスムーズに進めば、申し込み当日の入金も十分に可能です。

Q: 他のファクタリング会社を利用していても申し込めますか?

A: はい、もちろんです。JPSは他社からの乗り換えを歓迎しており、より良い条件を提示してくれる可能性が高いです。現在の契約内容がわかる書類を準備して相談することをおすすめします。

まとめ:最初の一歩が、会社の未来を変える

ここまで、JPSファクタリングについて専門家の視点から徹底的に解説してきました。

JPSファクタリングは、「業界最低水準の手数料」「最短即日の入金スピード」「柔軟な審査体制」を兼ね備えた、信頼性の高いファクタリング会社です。

特に、現在利用しているファクタリングの手数料に不満がある企業や、銀行融資が難しい状況にある経営者にとって、力強い味方となるでしょう。

資金繰りは経営の血液です。

その流れが滞れば、どんなに素晴らしい事業も立ち行かなくなってしまいます。

この記事で解説した専門家の視点を参考に、まずは無料の見積もりから相談してみてはいかがでしょうか。

あなたの会社の状況を伝え、JPSがどのような条件を提示してくれるのかを確認するだけでも、大きな価値があります。

資金繰りの悩みを解消し、事業を前進させるためのその一歩を、元金融マンとして心から応援しています。

⏱ 法人の資金繰り課題をスピード解決

┗ 最短3時間入金対応

┗ 審査通過率98%超の高い成約実績

┗ 厳選された優良ファクタリング会社のみ

【完全無料】「ファクタリングベスト」で最適な条件を今すぐ確認

-300x300.jpg)