「個人事業主だから銀行融資は難しい。でも急な資金調達が必要になった」

「法人向けのファクタリングサービスばかりで、個人事業主でも本当に利用できるのかわからない」

このような不安を抱えている個人事業主の方は非常に多いのではないでしょうか。

実際、個人事業主は法人と比較して信用力が低く見られがちで、多くの金融サービスで不利な条件を提示されることが少なくありません。

山崎正典

山崎正典しかし、売掛金さえあれば、個人事業主でも法人と同等の条件でファクタリングを利用することは十分可能です。

この記事では、個人事業主でも安心して利用できる、審査通過率・手数料・サービス内容の全てにおいて優秀なファクタリングサービス20社を厳選してご紹介します。

さらに、小規模事業者向けの少額対応サービスから、業種特化型サービスまで、あなたの事業形態に最適な選択肢を見つけられるよう詳しく解説しており、この記事を読み終える頃には、個人事業主としての資金調達の不安が解消され、安心して事業を継続・拡大できる道筋が明確になっているはずです。

法人向けおすすめファクタリング会社は以下の記事でご紹介しております。

個人事業主におすすめのファクタリングサービス20選

早速、個人事業主におすすめのファクタリングサービスを20社ご紹介します。

それぞれの特徴を比較し、どのサービスが最適なのかを見極めていきましょう。

QuQuMo

QuQuMoは、株式会社アクティブサポートが提供しているファクタリングサービスです。

オンライン完結型で、業界最低水準である手数料1%から契約できるサービスを提供しています。

買取可能額も下限・上限がないため、個人事業主にとって使いやすいファクタリングサービスといえるでしょう。

汎用性の高いサービス体系となっているQuQuMoは、全ての個人事業主におすすめできるファクタリングです。

| 公式サイト | https://ququmo.net/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短2時間 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 1%〜 |

| 買取可能額(下限〜上限) | 無制限 |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・入出金明細 |

| 運営会社 | 株式会社アクティブサポート |

ファクタープラン

ファクタープランは株式会社ワイズコーポレーションが提供しているファクタリングサービスです。

最低買取可能額は30万円からとなっていますが、審査通過率が96%と業界でもトップレベルの数値を誇っています。

そのため、他社で断られた売掛債権でも買い取ってもらえる可能性があり、確実に資金調達がしたい方にとっておすすめです。

| 公式サイト | https://factorplan.net/3/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短4時間 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 2社間ファクタリング:5%〜 3社間ファクタリング:3%〜 |

| 買取可能額(下限〜上限) | 30万円〜5,000万円 |

| 審査通過率 | 96% |

| 必要書類 | 要問い合わせ |

| 運営会社 | 株式会社ワイズコーポレーション |

ペイトナーファクタリング

ペイトナーファクタリングは買取可能額の上限が100万円と、小規模の資金調達向きのファクタリングサービスです。

スモールスタートの事業や少額の仕入れや経費補填に対して効果的なファクタリングサービスといえるでしょう。

ただし、ペイトナーファクタリングの初回は25万円までしか利用できない点は注意が必要です。

数十万円の資金調達を必要としている個人事業主の方は、ペイトナーファクタリングを検討してみましょう。

| 公式サイト | https://paytner.co.jp/factoring |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短10分 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 10% |

| 買取可能額(下限〜上限) | 〜100万円(初回25万円まで) |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細(3ヶ月程度) |

| 運営会社 | ペイトナー株式会社 |

OLTA

OLTAは手数料は2〜9%と一般的な相場よりも低水準で、なるべく多く資金を残せる可能性があるファクタリングサービスです。

買取可能額の下限・上限がなく、多種多様な売掛債権を買い取ってもらえます。

オンライン完結で契約できる点もOLTAの魅力で、最短即日で資金調達可能です。

近隣にファクタリングの店舗がない方や、ご自身の事業所に担当者を招くのに抵抗のある方はOLTAを検討しましょう。

| 公式サイト | https://www.olta.co.jp/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短即日 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 2〜9% |

| 買取可能額(下限〜上限) | 無制限 |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・本人確認書類 ・昨年度の決算書 ・入出金明細 |

| 運営会社 | OLTA株式会社 |

ベストファクター

ベストファクターは株式会社アレシアが提供しているファクタリングサービスです。

買取可能額は30万円からではあるものの、審査通過率は87.8%と高い数値を誇っています。

また、ベストペイと呼ばれる注文書ファクタリングサービスも提供しているので、案件受注段階での早期資金調達も可能です。

請求書だけでなく注文書のファクタリングも検討している方は、ベストファクターおよびベストペイを推奨します。

| 公式サイト | https://bestfactor.jp/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短24時間以内 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 2%〜 |

| 買取可能額(下限〜上限) | 30万円〜1億円 |

| 審査通過率 | 87.8% |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細書 ・納税証明書 ・印鑑証明書 ・商業登記簿謄本 |

| 運営会社 | 株式会社アレシア |

みんなのファクタリング

みんなのファクタリングは、株式会社チェンジが提供しているファクタリングサービスです。

2社間ファクタリングを専門としており、必要書類が少ないので利用ハードルが低いです。

手数料や買取可能額は公開されていないものの、土日祝日でも審査や振込対応をしてくれる点も特徴です。

休みの日にしかファクタリング準備ができない方は、みんなのファクタリングを検討してみましょう。

| 公式サイト | https://minnanofactoring.net/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短1時間 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 非公開 |

| 買取可能額(下限〜上限) | 非公開 |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細書 |

| 運営会社 | 株式会社チェンジ |

ラボル

ラボルは1万円から買い取ってもらえるので、小規模で展開している個人事業主の方にとっては利用しやすいファクタリングサービスです。

手数料は一律10%と資金調達の目安が立てやすく、他社で11%以上の手数料が取られる場合は審査を申し込む価値があるでしょう。

ラボルカードを用いれば、支払いを最大60日先延ばしにできるサービスも利用可能です。

| 公式サイト | https://labol.co.jp/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短30分 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 10% |

| 買取可能額(下限〜上限) | 1万円〜 |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細 ・取引先担当者が請求内容を了承していることがわかるメッセージ ・公共料金領収書 |

| 運営会社 | 株式会社ラボル |

フリーナンス

フリーナンスはGMOクリエイターズネットワーク株式会社が提供しているファクタリングサービスです。

個人事業主やフリーランス向けにサービスが展開されており、最短即日で資金調達ができます。

また、ファクタリング以外にも損害賠償保険や所得補償といったサポートも受けられるため、資金調達以外の万が一に備えることが可能です。

ファクタリングを含めて、さまざまな補償サービスを利用したい個人事業主の方は、フリーナンスがおすすめです。

| 公式サイト | https://freenance.net/sokujitsu |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短即日 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 3〜10% |

| 買取可能額(下限〜上限) | 1万円〜 |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・本人確認書類 |

| 運営会社 | GMOクリエイターズネットワーク株式会社 |

アクセルファクター

アクセルファクターは、審査通過率が高い点が特徴のファクタリングサービスです。

他社で断られた売掛債権や審査に通るか不安な場合は、アクセルファクターを検討すると良いでしょう。

また、手数料が低水準な点も特徴です。

2社間・3社間どちらの契約方式でも1桁台の手数料になる可能性があるので、見積もりをとって比較してみる価値は十分にあるでしょう。

| 公式サイト | https://accelfacter.co.jp/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短即日 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 2社間ファクタリング:3〜10% 3社間ファクタリング:1〜8% |

| 買取可能額(下限〜上限) | 30万円〜 |

| 審査通過率 | 93% |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細 ・決算書 |

| 運営会社 | 株式会社アクセルファクター |

けんせつくん

けんせつくんは、建設業に特化したファクタリングサービスです。

建設業は支払いサイトが長い傾向があり、ファクタリングの審査に不利な業種といえます。

しかし、けんせつくんは建設業に精通したスタッフが在籍しており、他社では通りにくい売掛債権でも買い取ってくれます。

建設業でファクタリングを検討している個人事業主の方は、けんせつくんがおすすめです。

| 公式サイト | https://xn--y8jd4aybzqd.jp/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短2時間 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 5%〜 |

| 買取可能額(下限〜上限) | 非公開 |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・本人確認書類 |

| 運営会社 | 株式会社ウィット |

PayToday

PayTodayはDual Life Partners株式会社が提供しているファクタリングサービスです。

累計申込額が200億円を突破している実績があり、信頼と安心感があります。

PayTodayの手数料率は1〜9.5%なので、相場よりも低水準で契約が可能です。

最低買取可能額は10万からと、個人事業主が使いやすいサービス体系といえるでしょう。

| 公式サイト | https://paytoday.jp/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短30分 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 1〜9.5% |

| 買取可能額(下限〜上限) | 10万円〜 |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細書(直近6ヶ月分) ・決算書 ・確定申告書 |

| 運営会社 | Dual Life Partners株式会社 |

グッドプラス

グッドプラスは少ない書類数で利用できるのが特徴のファクタリングサービスです。

審査通過率は90%と平均よりも高く、ほとんどの売掛債権を買い取ってもらえるでしょう。

手数料率も平均よりも低く設定されているので、より多くの資金調達に期待できます。

買取可能下限・上限がなく、多くの個人事業主に幅広くおすすめです。

| 公式サイト | https://goodplus-service.co.jp/factoring/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短90分 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 5〜15% |

| 買取可能額(下限〜上限) | 非公開 |

| 審査通過率 | 90% |

| 必要書類 | ・請求書 ・本人確認書類 |

| 運営会社 | GoodPlus株式会社 |

PMGファクタリング

PMGファクタリングはスタッフ対応の良さに定評のあるファクタリングサービスです。

手数料の最低値は2%からと平均相場より低いため、信用度の高い売掛債権があれば売掛金をなるべく減らさずに資金調達ができます。

土日祝日も対応できるため、平日は忙しく契約手続きができない方は、PMGファクタリングを検討しましょう。

| 公式サイト | https://p-m-g.tokyo/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短即日 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 2%〜 |

| 買取可能額(下限〜上限) | 50万円〜2億円 |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細 ・決算書 ・印鑑証明書 ・商業登記簿謄本 |

| 運営会社 | ピーエムジー株式会社 |

ウィット

株式会社ウィットは20万円〜500万円という小口専門のファクタリングサービスです。

審査通過率も95%となっており、売掛債権の審査に不安のある方でも利用しやすいファクタリングとなっています。

最短即日で現金化できるので、なるべく急いで資金調達がしたい方に株式会社ウィットのファクタリングはおすすめです。

| 公式サイト | https://witservice.co.jp/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短2時間 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 非公開 |

| 買取可能額(下限〜上限) | 20万円〜500万円 |

| 審査通過率 | 95% |

| 必要書類 | 非公開 |

| 運営会社 | 株式会社ウィット |

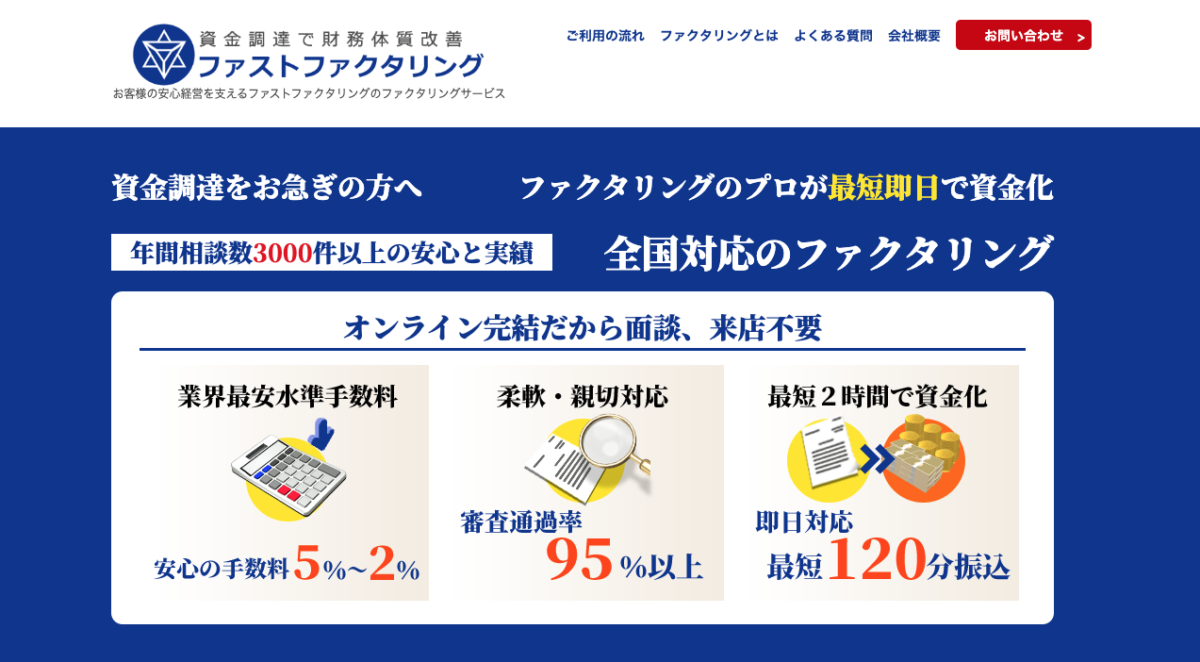

ファストファクタリング

ファストファクタリングは、株式会社ミラージュが提供しているファクタリングサービスです。

手数料は2〜5%と業界でも低水準で契約でき、最大1億円の売掛金を買い取ってもらえます。

最短2時間で現金化ができるスピードが特徴で、審査通過率も95%と非常に高い実績も魅力の1つです。

| 公式サイト | https://factoring-f.com/aseo1/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短2時間 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 2〜5% |

| 買取可能額(下限〜上限) | 〜1億円 |

| 審査通過率 | 95% |

| 必要書類 | ・請求書 ・入出金明細書 ・決済書 |

| 運営会社 | 株式会社ミラージュ |

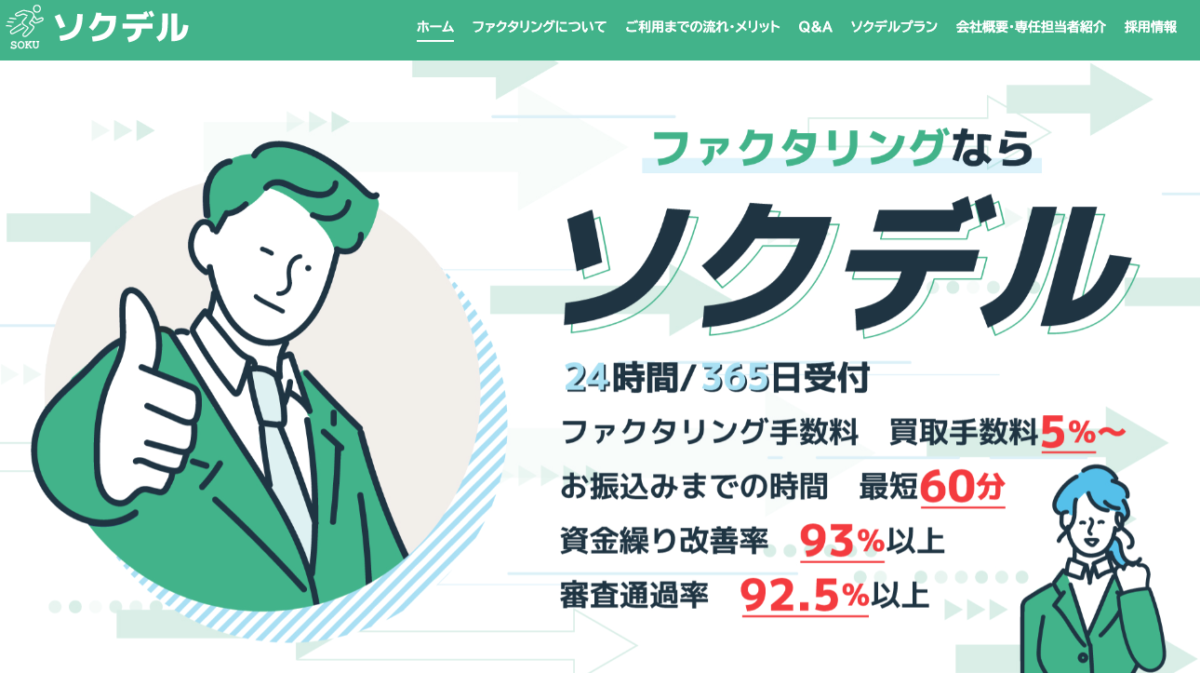

ソクデル

ソクデルは株式会社フラップコミュニケーションが提供しているファクタリングサービスです。

最大1,000万円の売掛債権を最短即日で資金化できます。

契約方式がオンライン・来店・出張の3パターンから選べるため、ご自身に最適な方法を選択できる点も特徴です。

| 公式サイト | https://www.sokuderu.com/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短1時間 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 5%〜 |

| 買取可能額(下限〜上限) | 〜1,000万円 |

| 審査通過率 | 92.5% |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細書 ・決算書 |

| 運営会社 | 株式会社フラップコミュニケーション |

ファクタリングのトライ

ファクタリングのトライは、業界の中でも低水準の手数料である3%で契約できるファクタリングサービスです。

オンライン完結で契約ができ、債権譲渡登記も留保してくれるので、スピーディーな資金調達がしたい方に向いています。

面談が必要ではあるものの、Zoomを用いるため日本全国の個人事業主の方が利用対象です。

| 公式サイト | https://factoring-try-sko.co.jp/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短即日 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 3%〜 |

| 買取可能額(下限〜上限) | 非公開 |

| 審査通過率 | 非公開 |

| 必要書類 | ・注文書(発注書) ・本人確認書類 ・入出金明細 ・決算書 ・契約書(基本契約書・請負契約書など) ・代表者の実印 ・法人印 ・印鑑証明書 |

| 運営会社 | 株式会社SKO |

えんナビ

えんナビは、株式会社インターテックが提供しているファクタリングサービスです。

24時間365日対応しており、いつでもファクタリングの申し込みができるのは、人によって魅力的でしょう。

ただし、最低買取可能額が50万円と少し高めに設定されている点は注意が必要です。

| 公式サイト | https://ennavi.tokyo/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短2時間 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 0.5%〜 |

| 買取可能額(下限〜上限) | 50万円~5000万円 |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・入出金明細書(3ヶ月分) |

| 運営会社 | 株式会社インターテック |

ビートレーディング

ビートレーディングは月間契約数1,000件以上の実績を持つファクタリングサービスです。

2社間・3社間ともに平均よりも低水準の手数料で契約できます。

初回登録時を除き、審査書類は請求書と2ヶ月分の入出金明細書のみなので、利用しやすい点も特徴です。

| 公式サイト | https://betrading.jp/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短2時間 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 2社間ファクタリング:4〜12% 3社間ファクタリング:2〜9% |

| 買取可能額(下限〜上限) | 無制限 |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・入出金明細書(2ヶ月分) |

| 運営会社 | 株式会社ビートレーディング |

日本中小企業金融サポート機構

日本中小企業金融サポート機構は、買取可能額の下限・上限が設けられていない点が特徴のファクタリングサービスです。

手数料の最低値は1.5%と低いため、信用度の高い売掛債権がある場合は見積もりをとってみる価値はあるでしょう。

ファクタリング以外にも財務コンサルティングも利用できるため、資金繰りに問題を抱えている場合は日本中小企業金融サポート機構がおすすめです。

| 公式サイト | https://chushokigyo-support.or.jp/ |

|---|---|

| 対象事業 | 個人事業主・法人 |

| 入金速度 | 最短3時間 |

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 1.5~10% |

| 買取可能額(下限〜上限) | 無制限 |

| 審査通過率 | 非公開 |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細書(3ヶ月分) |

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

個人事業主が覚えておくべきファクタリング会社の選び方

個人事業主がファクタリング会社を選ぶ際は、以下の項目を抑えておくのがおすすめです。

- 個人事業主が利用できるか確認

- 2社間・3社間のどちらで契約するか

- なるべく早く現金化したいなら入金スピードもチェック

- オンライン・対面のどちらで契約したいか

- 手数料の下限・上限を確認

- 手軽に利用したいなら必要書類にも目を通しておく

上記を意識するとファクタリング会社選びがしやすくなるでしょう。

それでは、それぞれの項目について詳しく解説します。

個人事業主が利用できるか確認

まずは個人事業主が利用できるファクタリングサービスかどうかを確認しましょう。

個人事業主が利用できるファクタリングサービスは増えているものの、法人のみを対象としているところも少なくありません。

法人のみ対象のファクタリングサービスは、個人事業主が申し込んでも審査にすら進めないので注意してください。

2社間・3社間のどちらで契約するか

ファクタリングでは2社間・3社間のどちらで契約するかが重要です

以下に2社間・3社間契約の特徴をまとめました。

| 契約方式 | 特徴 |

|---|---|

| 2社間 | ファクタリング会社・依頼主の間で締結する契約方式。売掛先へ通知がいかず、スピーディーな資金調達が可能。 |

| 3社間 | ファクタリング会社・依頼主・売掛先の3社で締結する契約方式。資金調達までに時間がかかるものの手数料が低くなりやすい。 |

なるべく早く資金が必要な方や取引先へファクタリングを知られたくない方は2社間契約が良いでしょう。

なるべく手数料を抑えたい方は3社間契約がおすすめです。

ただし、3社間契約は取引先へファクタリング利用の承認が必要になります。

そのため、3社間契約を検討している場合は、信頼関係の構築が十分にできている取引先を選択しましょう。

なるべく早く現金化したいなら入金スピードもチェック

ご自身がいつまでに資金が必要なのかによって、ファクタリングサービスを選ぶ方法もあります。

そもそもファクタリングは、他の資金調達手段よりも入金されるまでが早いです。

しかし、資金調達できる早さは即日対応できるところもあれば3営業日以内の対応など、ファクタリングサービスの中でも異なります。

なるべく早く資金化したい場合は、必ず入金までの期間もチェックするようにしてください。

オンライン・対面のどちらで契約したいか

オンライン・対面のどちらで契約したいのかによっても、選ぶファクタリングサービスは変わります。

資金化までがスピーディーかつ手数料を抑えたい場合は、オンライン完結型のファクタリングがおすすめです。

一方、スタッフに直接相談や説明を受けたい場合は、対面契約が可能なファクタリングサービスを選ぶべきでしょう。

手数料の下限・上限を確認

ファクタリングサービスによって手数料の下限・上限があります。

特に上限を確認しておかないと、手数料が引かれたことによって必要な資金に届かない可能性があるので注意が必要です。

また、中には「○%〜」といったように、手数料上限を設けていないファクタリングサービスもあります。

おおよそ最大値は20%ではあるものの、下限が表示されているために高く感じてしまうことがあるので、あらかじめ把握しておきましょう。

手軽に利用したいなら必要書類にも目を通しておく

ファクタリングは審査に必要な書類が多く、準備を手間に感じることも多いです。

手軽に利用したい場合は必要書類にも目を通しておくと良いでしょう。

中には請求書・本人確認書類・入出金明細書の3点で利用できるファクタリングサービスがあります。

基本的には公式サイトに必要書類が記載されているので、目を通しておきましょう。

個人事業主がファクタリングを利用するメリット

個人事業主がファクタリングを利用するのは、以下のようなメリットがあります。

- 入金期日を待たずに資金を得られる

- 信用情報に影響しない

- 売掛金の未回収リスクが解消できる

- 保証人・担保不要で利用可能

- 税金滞納をしていても審査は通る

ご自身にとって、メリットが魅力的かどうかも含めて見ていきましょう。

入金期日を待たずに資金を得られる

ファクタリングを利用すると、入金期日を待たずに資金が得られます。

売掛金の入金前に資金不足に陥ったとしても、ファクタリングを利用すれば解決できる可能性が高いです。

入金期日前に資金が得られるからこそ、大型案件の受注にも活用できます。

資金枯渇を改善するだけでなく、事業成長のためにファクタリングを利用できる点も覚えておきましょう。

信用情報に影響しない

ファクタリングを利用しても信用情報に履歴は残りません。

融資や借入は負債として扱われるものの、ファクタリングは有価証券の売却に該当します。

そのため、負債として扱われず信用情報にも影響しないのです。

新規開業の個人事業主や今後追加融資を検討している場合でも、ファクタリングなら安心して利用できるでしょう。

売掛金の未回収リスクが解消できる

売掛金が回収できるか不明瞭な場合、リスクヘッジとして活用できる点もファクタリングのメリットです。

ファクタリングは手数料が引かれてしまうものの、売掛金が全て損失となるのを防ぐことができます。

また、ファクタリングのほとんどがノンリコース契約なので、仮に売掛金が支払われなかったとしても弁済不要です。

保証人・担保不要で利用可能

ファクタリングは貸付や融資ではないので保証人・担保は不要です。

依頼主と売掛先企業の取引がわかる書類を提出するだけで利用できます。

もしファクタリングを利用する際に保証人・担保が必要といわれた場合は、融資や貸付をさせようとしてくる悪徳業者の可能性が高いです。

ファクタリングを利用する際は、保証人・担保は不要な点は覚えておきましょう。

税金滞納をしていても審査は通る

ご自身が税金滞納をしていても、ファクタリングの審査は通ります。

ファクタリングの審査において重要なのは売掛債権の回収ができるかどうかです。

依頼主が税金滞納や赤字決算をしていても、売掛先の経営状態が安定しており、継続した取引が証明できる場合は審査に通る可能性は高くなります。

個人事業主がファクタリングを利用する際の注意点

個人事業主がファクタリングを利用する際は、以下の点に注意が必要です。

- 売掛先は法人が対象

- 少額買取は手数料が高くなりやすい

- 債権譲渡登記が必要なファクタリングは利用不可

- 悪徳業者に騙されないよう注意する

- 高頻度でファクタリングを利用すると資金枯渇に陥る

上記の注意点を理解すれば、スムーズな手続きができるようになり、適切なファクタリングが行えるでしょう。

では、それぞれの詳細を解説します。

売掛先は法人が対象

売掛先は法人のみ対象としているファクタリングサービスがほとんどです。

仮に個人事業主・フリーランスとの間で発行された売掛債権を提出しても審査は通らないと考えて良いでしょう。

売掛先を法人のみ対象としている理由は、売掛金の回収リスクが関係しています。

ファクタリングにおいて個人事業主やフリーランスの売掛先は、売掛金回収を考慮するとリスクと判断されてしまうのです。

ファクタリングを利用する際は、売掛先が法人かどうかを確認しておきましょう。

少額買取は手数料が高くなりやすい

数万円〜数十万円のような少額の売掛債権を利用する際は、手数料が高くなりやすい点に注意が必要です。

全てのファクタリングサービスに該当するわけではありませんが、少額の売掛債権は手数料が高くなる傾向にあります。

例えば、1億円を買取上限としているファクタリングサービスにおいて、50万円の売掛金は少額買取に該当するはずです。

一方、100万円を買取上限としているファクタリングサービスでは、50万円は少額にはなりません。

そのため、手数料を抑えるコツとして、なるべく買取上限に近い売掛金を利用する方法もあることを覚えておきましょう。

債権譲渡登記が必要なファクタリングは利用不可

債権譲渡登記が必要なファクタリングは、個人事業主は利用ができません。

そもそも債権譲渡登記ができるのは法人のみです。

そのため、債権譲渡登記必須のファクタリングサービスは利用できない点を覚えておきましょう。

資金調達額に応じて不向きな可能性がある

ファクタリングは、保有している売掛債権を買い取ってもらう資金調達方法ではありますが、性質上売掛金以上の資金調達には不向きです。

売掛債権以上の資金が必要な場合は、融資や借入を検討しなくてはいけません。

ご自身が必要な資金調達額や何を目的としているのかによって、ファクタリングが合っているかどうかを判断する必要があります。

悪徳業者に騙されないよう注意する

ファクタリングは悪徳業者が紛れているので、利用する際は十分に注意しなくてはいけません。

悪徳業者が紛れている理由としては、ファクタリングは資格や登録が不要な点があげられます。

通常、融資・貸金を事業として行う場合には、貸金業登録が必要です。

しかし、ファクタリングは貸金業には該当せず、資格や登録が必要ありません。

だからこそ悪徳業者が紛れ込みやすく、甘い言葉で誘惑した後に法外な手数料や実質的な貸金を行い、利用者を騙し取ろうと動きます。

例えば、審査通過率100%や誰でも通ると謳っているファクタリングは、ほぼ悪質な業者だといえます。

騙されないためにも、ファクタリングの正しい知識を身につけておくことが適切です。

高頻度でファクタリングを利用すると資金枯渇に陥る

ファクタリングは一時的な資金繰りの改善に役立つものの、高頻度の利用はかえって資金枯渇に陥るので気をつけなくてはいけません。

ファクタリングは売掛金から手数料が引かれるため、本来得られるはずの資金が減ってしまいます。

短期的な利用であれば資金繰りの改善に大いに役立つものの、高頻度になるほど利益が少なくなり、いずれ資金が枯渇するでしょう。

融資や借入と同様に、ファクタリングは計画的な利用が事業の存続・成長につながる点を覚えておいてください。

個人事業主がファクタリングの審査に通るコツ

ファクタリングは個人事業主だからという理由で審査で不利になることはありません。以下のようなコツを抑えておくのがポイントです。

- 信用度の高い売掛債権を利用する

- エビデンスとなる書類を複数用意しておく

- 審査通過率の高いファクタリングサービスを利用する

ファクタリングで資金調達を実現するために、ぜひこれから紹介するコツを実践してみてください。

信用度の高い売掛債権を利用する

売掛債権の信用度が高いかどうかは、ファクタリングの審査において重要な基準です。

ファクタリング会社としては回収する売掛金がそのまま利益につながるため、売掛先および売掛債権の信用度を重視します。

例えば、以下のような売掛債権は信用度が高いと判断されやすいです。

- 大手企業や公的機関の売掛債権

- 経営状況が安定している企業の売掛債権

- 複数回の取引を継続しているのがわかる売掛債権

上記のような要素があると、ファクタリングの審査に通りやすいため、該当するかどうか確認してみましょう。

エビデンスとなる書類を複数用意しておく

ファクタリングサービスで求められる書類は、先ほどご紹介した売掛債権の信用度を示すために必要です。

提出する書類によってはエビデンスが取れず、追加提出を要求される場合があるため、スムーズに手続きを行うには、書類を複数用意しておくのがおすすめです。

最低限必要な書類については、各ファクタリング会社の公式サイトを参考にしてください。

また、どのような書類を追加で用意すればいいかわからない方は、以下の記事で解説しているので、あわせて読んでおくことをおすすめします。

審査通過率の高いファクタリングサービスを利用する

そもそもファクタリングの審査に通るか不安な方は、審査通過率の高いサービスを選定しておくと安心です。

一般的なファクタリングの審査通過率は70%とされています。

中には審査通過率が85%以上で信頼できるファクタリングサービスもあり、ほとんどの売掛債権を買い取ってくれるでしょう。

審査通過率が高いと手数料が高くなる傾向にはあるものの、選択肢として覚えておくべきです。

以下の記事では、審査通過率85%以上でおすすめのファクタリングサービスをご紹介しているので、ぜひ参考にしてください。

よくある質問

ここでは個人事業主のファクタリングに関するよくある質問をまとめました。

副業で個人事業主を行っていてもファクタリングは利用可能ですか?

副業だとしても売掛債権があれば基本的にはファクタリングは可能です。

ただし、個人事業主を対象としているファクタリングサービスに限定される点は忘れないようにしてください。

審査が甘い個人事業主向けファクタリングサービスはありますか?

「審査通過率が高い」と「審査が甘い」を同じ意味として捉えるのであれば、比較的甘いファクタリングサービスはあるでしょう。

数千円の売掛債権はファクタリングできる?

下限なしのファクタリングサービスであれば、数千円の売掛債権を買い取ってくれる可能性はあります。

ただし、ほとんどのファクタリングサービスでは、最低でも1万円からが基本であることを覚えておきましょう。

まとめ

今回は個人事業主の方でも利用できるおすすめのファクタリングサービスを20社ご紹介しました。

近年では、個人事業主でもファクタリング利用シーンが多く見受けられ、多種多様なサービスがあることを理解してもらえたはずです。

本記事では、ファクタリングの選び方やメリット・デメリットについても解説したので、ぜひ参考にして資金調達を実現し、事業の存続・成長を図っていきましょう。

-300x300.jpg)